近日,小编和行业内一些专注于海上风电施工,建造的朋友聊了聊关于海上风电施工领域相关的话题,主要是围绕三个方向来讲,第一是海上风电施工价格问题,第二是我国海上风电装备施工能力,第三是未来市场怎样?

价格已经回归理性,未来3年可能会有小幅上涨

价格是一个比较比较敏感的话题,但近年来在风电行业却备受争议最多的一个话题,说到海上风电施工价格,一位朋友表示,现在的价格已经回到海上风电“抢装”之前的价格,甚至更低。

海上风电“抢装”时一船难求,一船千金的局面导致海上风电施工领域乱象,一些不具备施工能力的船只经过一番改造也成为了海上风电的“专业户”,这些“专业户”使施工领域出现了一种产能充沛,施工能力强的假象。

但其实不然,“抢装”过后的2022年内,我国海上风电并网装机不及预期,这些“专业户”通过价格战,把施工价格迅速拉到最低。

以江苏海域为列,“抢装”前,海上风电安装船租赁价格可能也就400万左右,“抢装”期间高达800-1000万水平,甚至超过1000万,现在已经回到原点。

这位朋友表示,目前海上风电机组大型化趋势明显,项目上基本都是批量安装的8MW、10MW、11MW、13MW海上风电机组,他们也在积极布局超强能力的施工平台。

他认为,机组越大,对施工能力,专业水平的要求就越高,从另一方面也就淘汰了一些不专业的“专业户”,随着海上风电施工领域的逐步规范,施工价格也会有一定提升。

调研显示,目前业主对吊重不低于1600t、作业水深不小于50米的大型风电安装船展现出了极大的兴趣。2020年风电安装船新接订单中吊重1200t及以上的占47%,2021年该占比增至67%,2022年甚至达到了96%。总体来看,配有吊重不低于1200t的风电安装船已占到船东手持订单的85%。

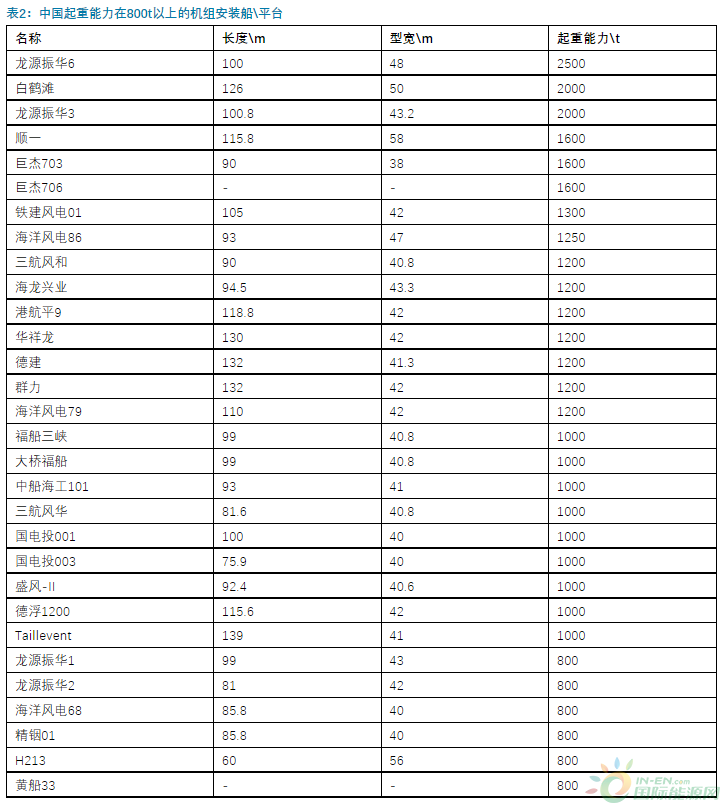

施工能力不足,15MW海上风电机组施工船仅5艘

目前国内仅有1艘具备15MW风电机组吊装的能力,2艘可以满足10MW以上风电机组安装需求。在建WTIV和浮式风电机组基座安装船(FIV)以及驳船中,能够安装8~10MW风电机组基础的仅有36艘,其中有5艘有能力安装15~16MW风电机组,但无法安装18MW风电机组。

数据显示,截至2022年年底,国内现役风电安装船54艘,其中15艘吊重在1200t及以上(表1);手持订单45艘,其中2022年新造船订单24艘,仅有一艘吊重低于1200t。

根据风电安装船交付计划,2023年将有19艘新船下水服役,2024年有23艘。届时,国内风电安装船将达到近100艘,58%的船型吊重在1200t及以上,可大幅提高我国大型海上风电机组安装能力。

我国已成为风电安装船主要建造国,数据显示,2021—2022年的风电安装船新造船订单中,有50艘风电安装船来自中国造船厂,占全球数据的92.6%。其中接单前5位的造船厂分别是:江苏大津重工7艘、烟台中集来福士7艘、招商局重工6艘、江苏新韩通船舶重工6艘、中远海运重工4艘。

1.5万台海上风机需要吊装,船舶市场广阔

2022年,全球海上风电投运规模进一步扩大,新增装机达到9.4GW;总装机容量达到57.6GW。据克拉克森预测,全球海上风电投运规模有望以23%的年均复合增长率于2030年年初增至250GW以上,届时全球将有730个海上风电场和30000台风电机组处于运营状态。据此推算,未来5~10年,全球海上风电市场将产生超过15000台风电机组的吊装需求。

截至2022年底,全球范围内共有78艘大型风电安装船参与作业。为满足行业需求,全球共有27艘海上风电安装船宣布开建。本轮订单潮中签订的风电安装船均将在2023—2026年间完成交付,其中2023年将有27艘船下水服役,2024年将有20艘。

放眼国内,据CWEA的一项报告分析,2022—2024年期间服役和在建的风电安装船基本可满足海上机组吊装需求。但随着未来大容量机组陆续推出,“十五五”期间我国海上风电吊装船将开始出现缺口,到2030年预计达到16艘。

切换行业

切换行业

正在加载...

正在加载...