风电行业作为可再生能源的核心支柱,正经历着前所未有的发展机遇。

而风电塔筒作为风电机组的关键支撑部件,其市场发展前景也被大家看好。

然而想要一直在风电塔筒这条赛道上保持头部,并非易事。

2025年上半年,风电塔筒五强格局迎来 “生变”!

大金重工凭借实力获得“三冠王” ,海力风电以超460%的营收增幅从末位逆袭至净利润第二,天顺风能则从2024年营收榜首滑落至净利润末位,中间梯队的泰胜风能、天能重工也面临盈利波动压力。

同时,在国内市场竞争白热化的背景下,“出海” 已成为五强企业的共同选择。与此同时,技术革新与资本运作正成为企业破局关键。

现在,风电塔筒行业正告别 “头部稳定、尾部滞后” 的旧格局,迈向 “强者愈强、黑马突围、全球竞逐” 的新阶段。

风电塔筒五强格局生变

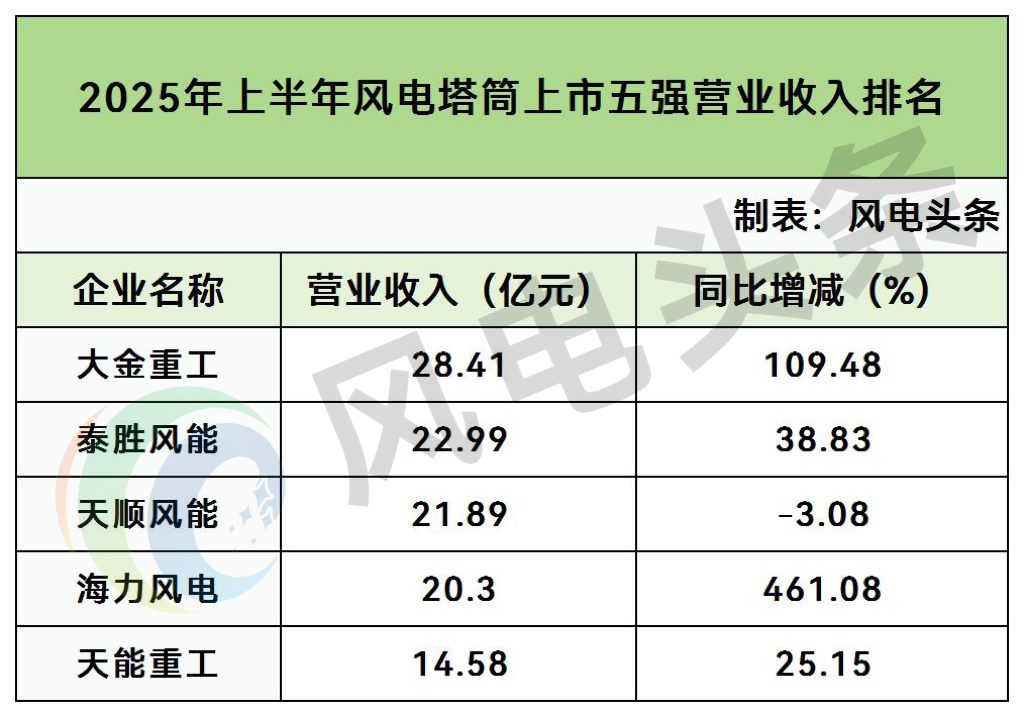

▲2025年上半年风电塔筒上市五强营业收入最新排名表

数据来源:各企业官网财报

2025年上半年,风电塔筒五强的营收格局呈现显著分化。

从营业收入方面来看,大金重工以28.41亿元营收位居榜首,且同比增幅高达109.48%,展现出强劲且稳定的增长态势;

泰胜风能与天顺风能紧随其后,营收分别为22.99亿元、21.89亿元,其中泰胜风能以38.83%的增幅保持增长活力;

海力风电营收达20.3亿元,同比激增461.08%,直观反映出其业务规模正处于高速扩张阶段;

天能重工则以14.58亿元营收收尾,25.15%的同比增幅亦属稳健。

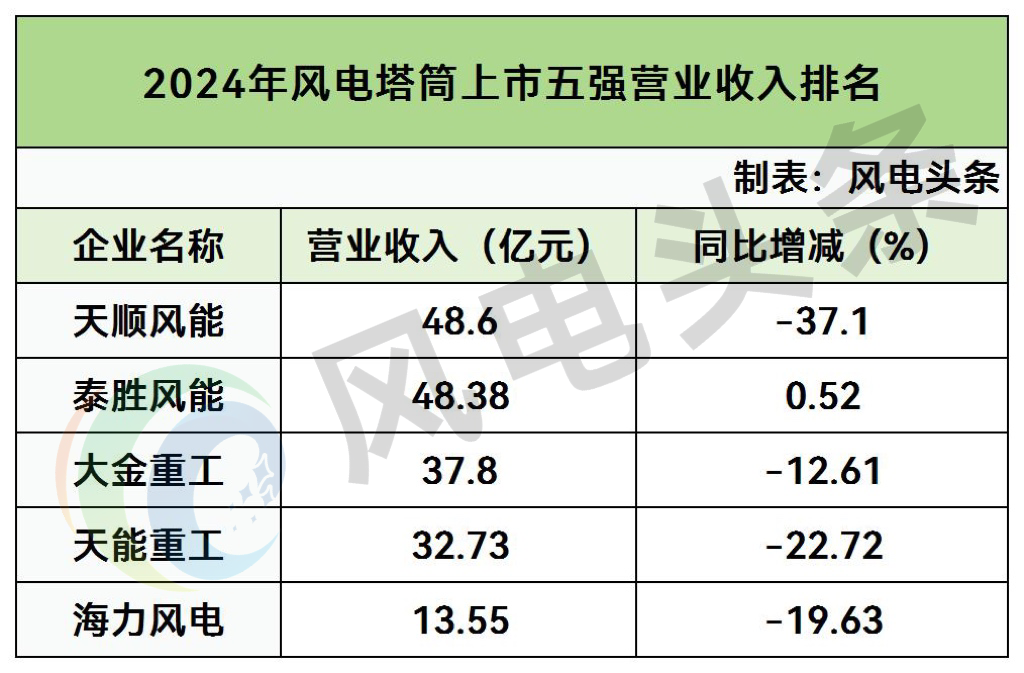

▲2024年风电塔筒上市五强营业收入排名表

数据来源:各企业官网财报

回溯2024年的营收排名,彼时的格局与2025年上半年截然不同:天顺风能以48.6亿元营收问鼎第一,泰胜风能(48.38亿元)紧随其后;

大金重工(37.8亿元)、天能重工(32.73亿元)分列三、四位,海力风电则以 13.55亿元营收垫底。

短短半年间,头部座次迎来大洗牌——大金重工凭借超强实力跃升榜首,天顺风能滑落至第三名,海力风电则从末位突围,实现营收“质的飞跃”,成为五强中进步幅度最大的企业。

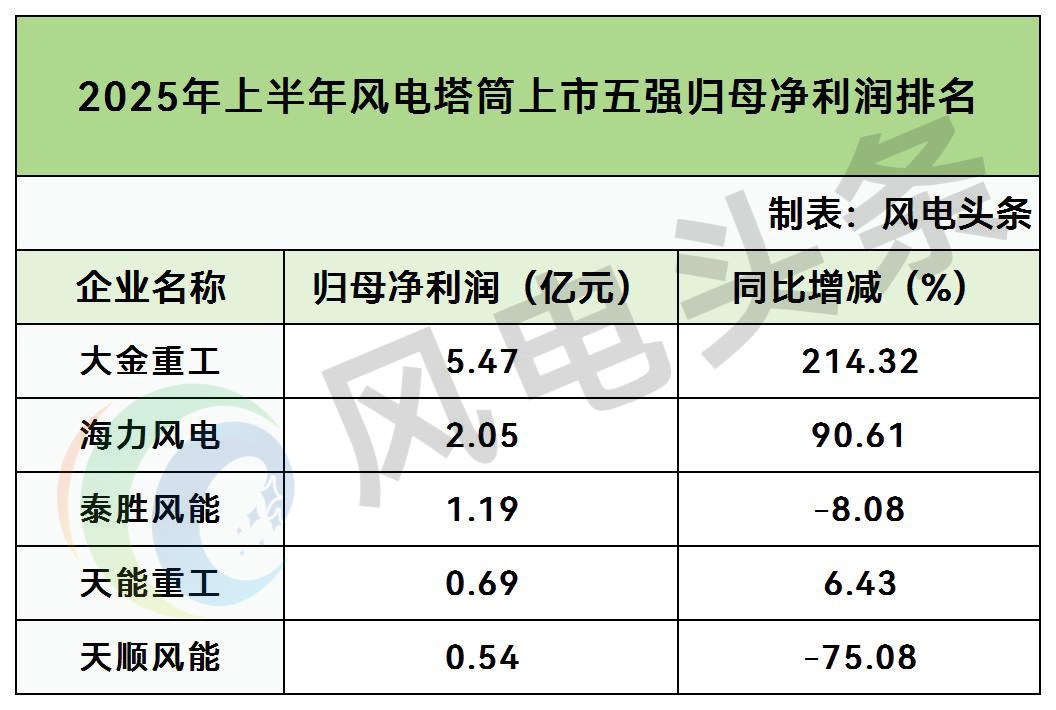

▲2025年上半年风电塔筒上市五强归母净利润排名表

数据来源:各企业官网财报

2025年上半年,五强企业的归母净利润格局同样复杂多变。

大金重工表现尤为亮眼,股东净利润达5.47亿元,同比增幅高达214.32%;

海力风电紧随其后,归母净利润2.05亿元,同比增长90.61%,实现逆势攀升;

泰胜风能归母净利润1.19亿元,同比下降8.08%,位列第三;天能重工则以0.69亿元净利润、6.43%的同比增幅滑落至第四;

天顺风能表现最差,净利润仅0.54亿元,同比大幅下降75.08%,直接跌至末位。

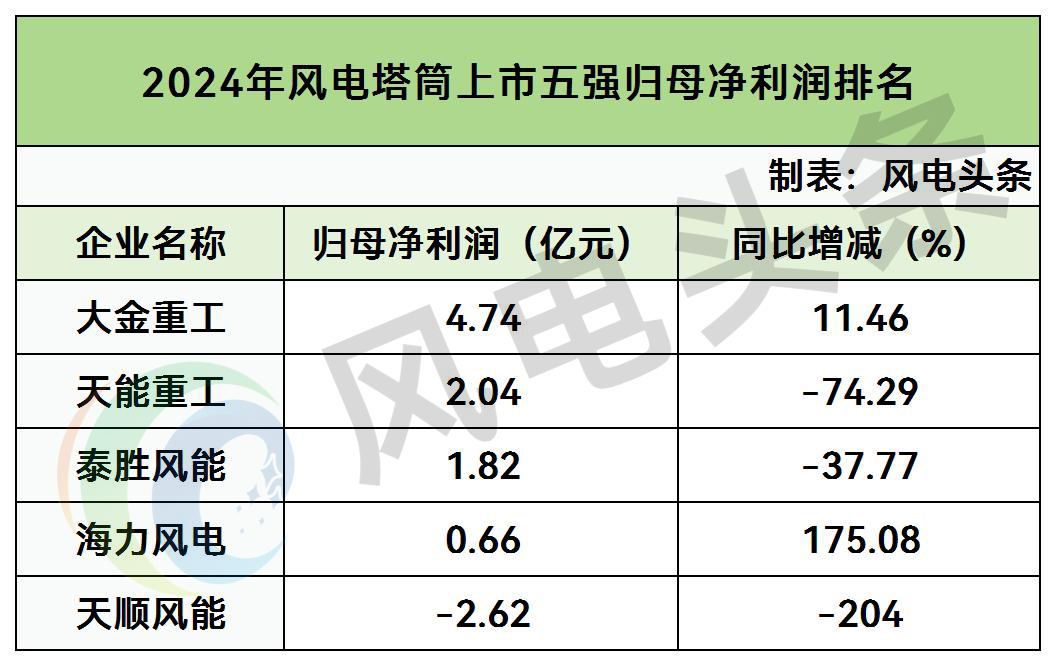

▲2024年风电塔筒上市五强归母净利润排名表

数据来源:各企业官网财报

对比2024年的归母净利润排名,彼时的格局已完全被打破:大金重工以4.74亿元净利润稳居第一,天能重工(2.04亿元,同比下降74.29%)位列第二,泰胜风能(1.82亿元)、海力风电(0.66亿元)分列三、四位,天顺风能则以- 2.62亿元净利润(同比下降204%)处于亏损状态。

半年时间里,海力风电从第四跃升至第二,天能重工从第二滑落至第四,天顺风能虽扭亏但仍居末位,盈利格局迎来全面重构。

▲2025年上半年风电塔筒上市五强净利润率排名表

数据来源:各企业官网财报

作为衡量企业盈利能力的核心指标,2025年上半年五强的净利润率表现差异显著。

大金重工以19.24%的净利润率领跑行业,且同比增幅达50.05%,彰显出极强的盈利能力与经营效率;

海力风电利润率为10.11%,但同比下降66.03%;

泰胜风能、天能重工利润率分别为5.18%、4.75%,同比降幅分别为33.79%、14.96%;

天顺风能利润率仅2.46%,同比大幅下降74.29%,盈利能力持续承压。

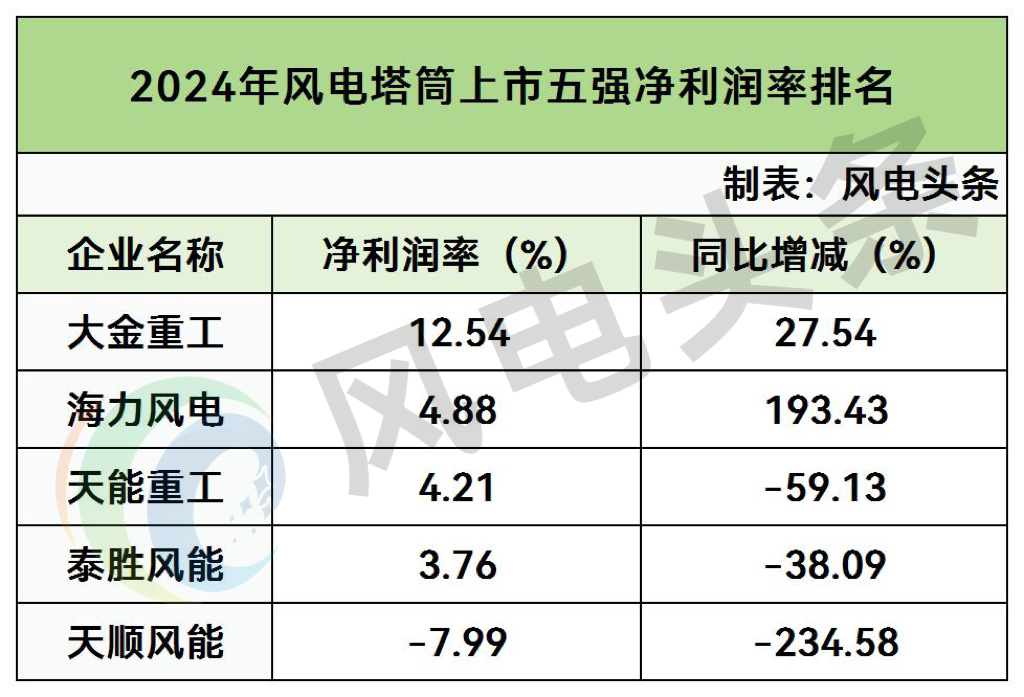

▲2024年风电塔筒上市五强利润率排名表

数据来源:各企业官网财报

2024 年的净利润率排名中,大金重工已展现出领跑优势:以12.54%的利润率位居第一,同比增长27.54%;海力风电以4.88% 的利润率位列第二,同比激增193.43%;天能重工(4.21%,同比下降59.13%)、泰胜风能(3.76%,同比下降38.09%)分列三、四位;天顺风能则以-7.99% 的利润率(同比下降234.58%)处于亏损区间。

综合来看,2025年上半年,风电塔筒上市五强的竞争格局迎来显著变革,核心呈现三大特征:其一,头部座次重构——大金重工从2024年营收第三、净利润第一,跃升至2025年上半年营收、净利润、净利润率 “三冠王”,优势地位全面巩固。

天顺风能则从2024年营收第一,滑落至2025年上半年营收第三、净利润末位,实力大幅缩水。

其二,“黑马”逆势突围——海力风电成为最大变数,从2024年营收末位、净利润第四,跃升至2025年上半年营收第四、净利润第二,营收增幅超460%,实现从“垫底”到“第二梯队核心”的跨越。

其三,中间梯队波动——泰胜风能营收保持第二,但净利润、净利润率均同比下滑;天能重工从2024年净利润第二,滑落至2025年上半年净利润第四,盈利能力持续承压,中间梯队的稳定性显著下降。

整体来看,2025年上半年的风电塔筒行业已告别2024年的“头部稳定、尾部滞后”格局,进入“强者愈强、黑马突围、弱者承压”的新竞争阶段,行业分化趋势进一步加剧。

风电塔筒五强掘金海外

从上述风电塔筒上市五强的最新财报中可以看出,2025年这半年以来,风电塔筒领域,真的是有人欢喜有人忧,有人赚的盆满钵满,有人赔的底裤都不剩。

其实,这与国内目前的整体行业情况与政策密切相关。

据最新数据显示,2025年国内主要开发商采购的陆上风电塔筒单位千瓦价格大幅下滑,徘徊在300元/千瓦至400元/千瓦区间,市场竞争激烈程度可见一斑。

然而,当我们将目光转向全球新能源产业中,风电作为清洁能源的主力军,正引领着能源变革的潮流。

全球新能源行业的迅猛发展激发了各国对风电的强烈需求,国外风电塔筒市场呈现出高需求、高价格的繁荣景象。

在此背景下,风电塔筒头部五强企业大金重工、天顺风能、泰胜风能、天能重工和海力风电纷纷将战略目光投向海外,开启了海外市场的掘金之旅。

▲风电塔筒上市五强海外项目统计表

信息来源:各企业官网公告

大金重工作为行业的领军企业,在海外市场取得了令人瞩目的成绩。根据大金重工2025年年中数据显示,其目前在手海外海工订单超100亿元。

这一数据不仅彰显了大金重工在国际市场的强大竞争力,也标志着其战略重心的成功转移。

2025年上半年财报进一步揭示,大金重工一季度海外海工项目交付量大幅攀升,为公司业绩增长注入了强劲动力。

就在上个月,大金重工宣布签署了一份价值约4.3亿元的欧洲某海上风电场单桩基础供应合同。该项目位于欧洲,合同的顺利履行预计将对公司2026年的经营业绩产生积极而深远的影响。

此外,今年1-5月,大金重工连续中标2个、共计约20亿元的供应欧洲海上风电市场的单桩基础项目订单,在手出口订单饱满,排产计划已规划至2027年,发展前景一片大好。

天顺风能是比较早开始着手扩张海外市场的头部企业,据悉,天顺风能目前全球布局近20个制造基地,业务涵盖风塔、叶片、海上风电基础等核心风电装备及相关服务。

面对今年国内风电产能过剩、行业竞争白热化的压力,天顺风能更是加快了海外业务的扩展进度。

不久前,天顺风能成功获得欧盟碳中和认证,并一举拿下Vestas 2025 - 2027年长期供货协议,这一里程碑式的成果为其海外发展提供了新动能。此次获得欧盟碳中和认证及长期供货协议,也将进一步提升公司在海外市场的竞争力。

泰胜风能近年来成绩斐然,犹如一匹黑马在风电塔筒业内脱颖而出。其营业额的高速增长,离不开海外市场的蓬勃发展。

依据泰胜风能2024年年报数据,2024年出口收入达到16.9亿元,同比增长21.6%,成为总营业额的重要支柱。

同时,泰胜风能更是制定了宏伟目标,计划在2025年将海外订单占比提升至30%,彰显了其攻占海外市场的坚定决心。

而在近期,泰胜蓝岛基地深远海产线更是得到了全面升级,大大提高了生产海外订单的效率。

泰胜风能作为中国风电装备制造行业的头部企业,也是全球领先的风机整机制造商Vestas在中国的供应商之一,其在海外市场发展方面也一直被大家看好。

天能重工始终紧紧围绕“双海” 战略,高度重视海外市场的开拓。自2024年以来,天能重工在海外市场持续发力。

其海外市场布局主要聚焦于欧洲、亚洲等风电规划总量较大、发展速度较快的国家和地区。

目前,天能重工在与主机厂合作塔筒出口订单与独立开发订单方面均实现了重大突破,主机厂的验厂工作也在稳步推进中,海外业务呈现出逐步放量的良好态势。

而海力风电在“海上+海外”双轮驱动战略的引领下,其在海外市场的开拓进程远超预期。

目前,公司的出口基地——通州湾海力装备以及吕四港海力启东一期均已成功投产,且顺利通过了海外多轮严格验厂。

基于此,市场对海力风电在海外订单领域实现从无到有的重大突破充满信心与期待。

随着全球能源结构加速向绿色低碳转型,风电行业发展前景广阔。国内风电塔筒上市五强企业凭借自身的技术、产能和市场优势,积极布局海外市场,有望在国际舞台上斩获更多市场份额,提升品牌国际影响力。

技术革新与资本运作成破局之道

尽管当前海外风电塔筒市场呈现出蓬勃发展的态势,前景一片光明,但企业若安于现状、故步自封,仍难逃被时代淘汰的命运。

在激烈的市场竞争中,企业要想实现破局发展,技术发展与资本运作无疑是两大关键要素。

无论市场环境如何变化,技术始终是推动企业持续发展的核心动力。目前,在风电塔筒领域,新型复合材料的应用正引发一场深刻的行业变革,有望颠覆传统制造逻辑。

以最新研发的碳纤维增强塔筒为例,其性能优势显著。相较于传统的钢材塔筒,碳纤维增强塔筒重量减轻了40%,这一特性不仅降低了运输和安装成本,还减轻了塔筒对基础结构的压力,提高了整体稳定性。

更为重要的是,该产品已在小批量试点中成功通过疲劳测试,充分证明了其可靠性和耐久性。

从市场趋势来看,复合材料塔筒具有广阔的发展前景。预计到2027年,复合材料塔筒的市场占有率将突破15%。

这意味着,那些无法及时跟进技术升级、掌握新型材料应用技术的企业,将逐渐失去市场竞争力,面临被淘汰的严峻局面。

因此,加大技术研发投入,积极推动新型材料的应用,已成为风电塔筒企业实现可持续发展的必由之路。

除了技术创新,资本运作也是风电塔筒企业实现破局发展的重要手段。

近年来,风电塔筒领域掀起了一股并购浪潮,资本的力量正在深刻重塑行业竞争版图。

自2024年以来,风电塔筒行业已发生5起重大并购案,涉及金额超过80亿元。这些并购案例不仅体现了企业对市场资源的整合能力,更反映了企业在全球化布局中的战略考量。

以天顺风能为例,该公司通过收购德国AMBAU塔筒公司,成功获取了欧洲海上风电市场的准入资质。

这一举措不仅为天顺风能打开了欧洲市场的大门,还使其能够借助AMBAU公司的技术和渠道优势,快速提升在欧洲市场的份额和影响力。

资本驱动下的全球化布局,使得风电塔筒企业能够在更广阔的市场范围内整合资源、优化配置,实现规模经济和协同效应。

同时,并购活动也促进了行业内的技术交流和合作,推动了整个行业的技术进步和创新发展。

综上来看,海外风电塔筒市场虽充满机遇,但企业要想在其中脱颖而出,实现可持续发展,就必须紧跟技术发展趋势,加大技术研发投入,同时善于运用资本运作手段,进行全球化布局和资源整合。

只有这样,企业才能在激烈的市场竞争中立于不败之地,赢得未来的发展先机。

切换行业

切换行业

正在加载...

正在加载...