近日,协鑫集成全资子公司协鑫能源工程有限公司取得风力发电、新能源发电工程设计专业乙级资质证书,市场普遍认为此举将有利于进一步打开协鑫集成的EPC业务增长空间,扭转三季度净亏损2.696亿元的业绩颓势。

不过,EPC业务是否真的有利可图?

虽然古语有云“学而优则仕”,但现实中上市公司业务转型往往出于被迫而非原有业务达到顶峰。转型后很可能会发现,别人的赛道只是看上去很美,实际上更累。

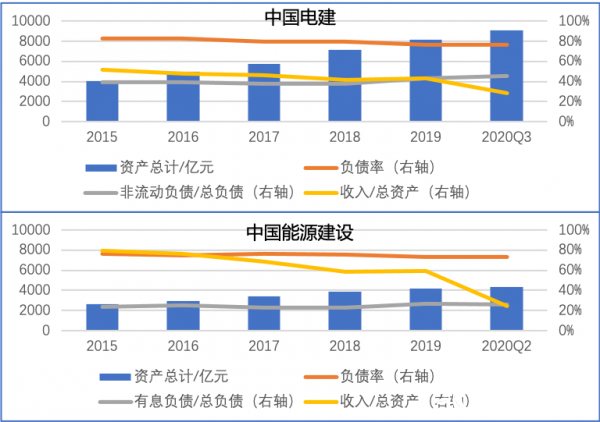

资产:大而不强

能源电力行业工程承包业务盈利几何,从行业最重要的两大参与者中国电力建设集团有限公司和中国能源建设集团有限公司的业绩可见一斑。

两家公司前身均可追述至建国初期,在第二轮电改的“主辅分离”目标下逐步形成与发展,并实现核心资产陆续上市——中国电建和中国能源建设。

其中,中国电力建设集团有限公司是在中国水利水电建设集团公司、中国水电工程顾问集团公司和国家电网公司、中国南方电网有限责任公司所属的14个省区电力勘测设计、工程、装备制造企业的基础上重组而成,资产和营收规模更大,上市公司中国电建截止2019年底总资产超过8000亿元,营业收入接近3500亿元。集团位居2020年《财富》世界500强企业第157位、ENR全球工程设计公司150强第1位、ENR全球工程承包商250强第7位。

中国能源建设集团股份有限公司是在葛洲坝集团、中电工程以及国家电网公司及中国南方电网有限责任公司所属多个企业的基础上组建,虽然规模相对电建集团来说稍小,但与行业其他从业者相比仍然属于巨无霸,上市公司中国能源建设截止2019年底总资产超过4200亿元,营业收入接近2500亿元。集团位居2020年《财富》世界500强第353位,ENR全球工程设计公司150强第5位、ENR全球工程承包商250强第15位。

图1 两家公司历年资产负债情况

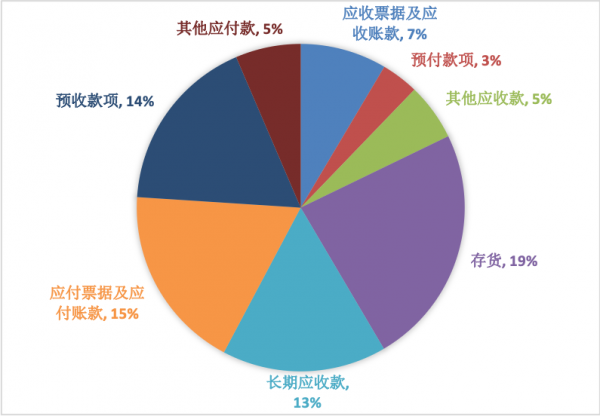

不过,由于工程承包项目一般施工周期长、资金规模大且部分业务具有融资属性,工程承包类企业账面资产以应收预付款、存货、长期应收款等为主。比如2019年底,中国电建上述资产占总资产比例近50%,鉴于账期的传递效应,应付预收账款类科目合计也超过总资产34%。应收应付往来款过高,会无意义的扩大资产负债表,不仅影响盈利质量、还会侵蚀现金流、增加企业运营压力、提高负债率,产生大而不强的效果。相比,同样属于资产巨无霸的国家电网资产质量则要扎实很多,超过4万亿的总资产当中,固定资产和在建工程占比超过75%,为长期回报奠定坚实基础。

图2 中国电建2019年主要科目占总资产比例

业绩:收而不利

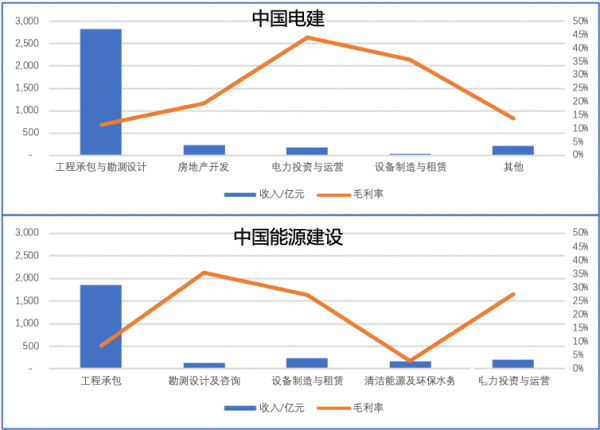

中国电建和中国能源建设均以工程承包与勘察设计为主业,收入占比超过80%,此外涉足房地产开发、电力投资运营、设备制造与租赁等。截至2020年6月末,中国电建控股在建装机210万千瓦,累计投运控股装机1502.69万千瓦,其中水电559万千瓦,火电316万千瓦,风电511万千瓦,光伏发电117万千瓦,清洁能源占比达到78.97%,已经成为重要的电力运营商。中国能源建设持有的电力项目相对较少,其他业务主要包括水泥生产、民用爆破、水务、高速公路投资等。

图3 两家公司2019年收入结构

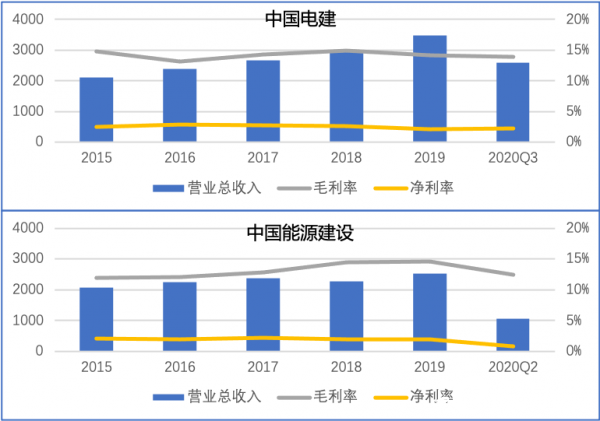

从盈利质量来看,虽然两家公司已是行业巨头,但工程承包毛利率仅为10%左右,勘察设计、电力投资等业务毛利率虽高,但收入占比较低,公司整体毛利率始终在10-15%之间徘徊,净利率更是低至2-3%。纵有千亿收入,原来也只是赚了个寂寞。

图4 两家公司历年营收及收益特征

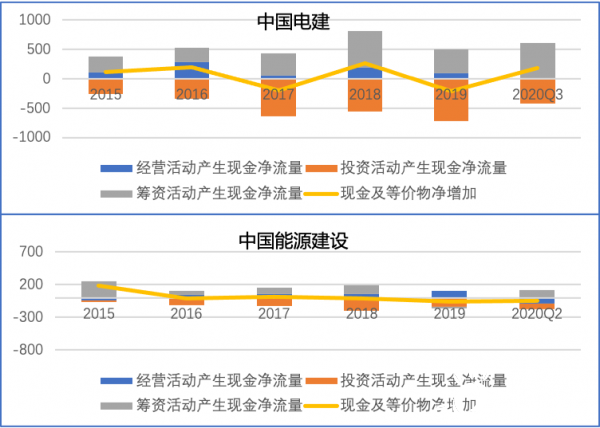

从现金流来看,工程承包业务的盈利缺陷更加显而易见。由于应收账款占比高,大多数年份里,两家公司经营活动现金流几乎都是平进平出甚至略亏,融资活动是现金流主要来源。

图5 两家公司历年现金流状况

微笑曲线底端

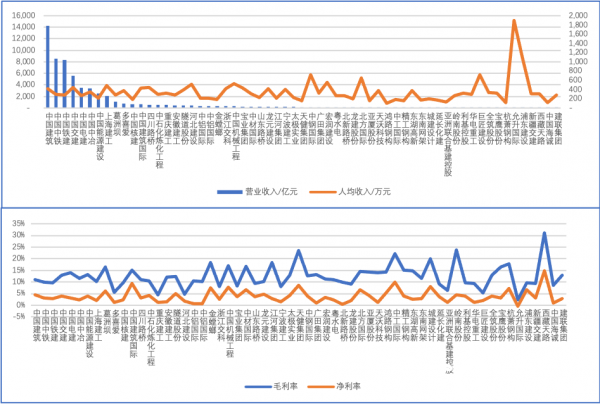

毛利微薄、现金流差的特点并不是能源电力行业工程承包业务所特有。纵观A股、H股上市建筑与工程板块、2019年营业收入在50亿元人民币以上的公司,毛利水平均在10-15%之间,而且资产收入规模大并不必然意味着在人均创收和毛利率方面能产生超额收益。

图6 A股/H股建筑与工程板块上市公司营收及盈利特征(Wind咨询)

工程承包业务毛利率低的结果可能与行业直观感受相反,部分上市公司的EPC业务毛利也确实显示高达30%的毛利率,这主要是由于部分工程承包业务承载了开发利润。

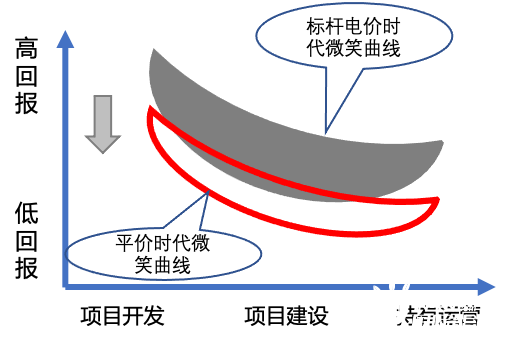

如果刻画一条新能源项目全生命周期的价值链,会得出一条向左倾斜的开口微笑曲线。项目开发属于高风险高回报的环节,长期持有在运资产属于低风险中低回报的环节,建设阶段如果实际开展的是开发建设一体化业务,则回报较高,而如果只是常规工程承包业务,由于勘察设计收入占比低、设备采购主要由业主控制,实际上大多数EPC业务只做了竞争最为激烈、可替代性最强的C,因此回报最低。

从标杆电价到平价时代,新能源行业整体回报中枢会出现显著下降,但在低利率时代仍然属于回报相对高而稳定的行业。但是在行业内的价值链来看,缺少护城河的建设环节承受的降价压力也会最大。

无论老基建还是新基建,十四五期间工程承包业务预计仍有广阔的需求空间,但是如何让资产负债表壮大而坚固、利润表增收而盈利、现金流量表持续而稳健,是摆在工程承包企业面前的核心问题。

切换行业

切换行业

正在加载...

正在加载...