全球风电装机较快发展,国内市场是主动力

风电作为可再生资源,节能环保,是未来能源的重要发展方向。风电的应用推广,经济性和市场化是重要影响因素。

经济性,相比火电,如果不考虑补贴和环境成本,目前风电的度电成本更高,尤其是海上风电。但预计未来几年,风电平价上网有望实现。度电成本(LCOE),指发电项目每千瓦时上网电量所发生的成本,包括固定资产折旧、项目运行成本、维护成本、财务费用、税金等。GE在2016年发布的《2025中国风电度电成本》白皮书指出,到2025年,中国陆上风电度电成本最低有望达到0.34元/度。

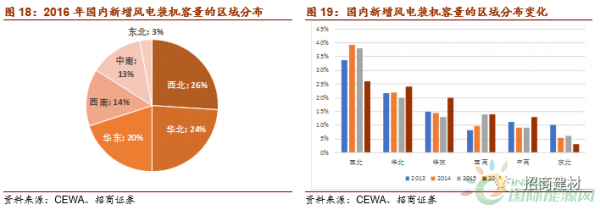

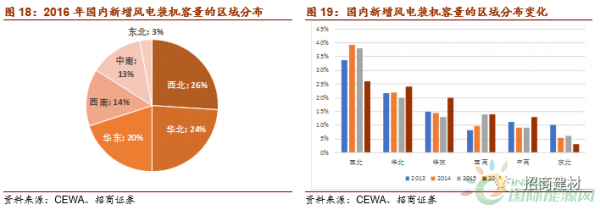

市场化,体现在风电消纳,瓶颈主要在发展布局和电网建设。主要发电地区与用电地区不匹配,陆上风能资源丰富的“三北”地区,经济却欠发达,“弃风限电”的问题较明显;风电发展重点正向中东部和南方区域转移。同时风电具有波动性较大的特征,需要加强电网建设和调度能力,增强稳定性。

全球风电度电成本下降带动风电装机发展

全球陆上风电的度电成本,不断下降,经济性提升,同时多个国家都有补贴政策,带动全球风电新增装机容量快速发展。

2009-2016年,全球陆上风电的度电成本,下降了66%。

全球风电新增装机容量,2002-2009年经历了高速发展期,年均复合增速达到27%,2010-2016年,波动较大,整体发展进入平稳期,年均复合增速为5%,但增量的绝对值较大。

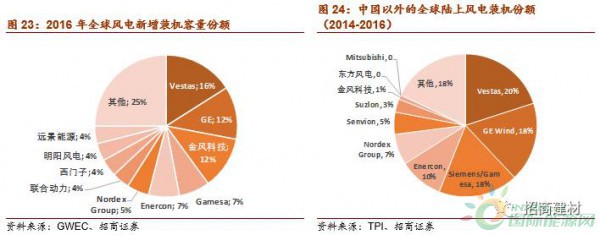

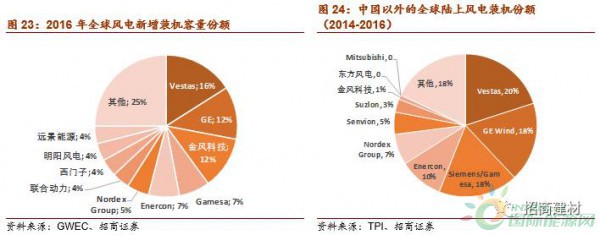

从全球风电新增装机容量的地区构成来看,中国的占比不断提升,超过40%,成为最大的增量市场。其次是美国(15%)、德国(10%)、印度(6.6%)、巴西(3.7%)等。

政策支持,风电消纳比例不断提升

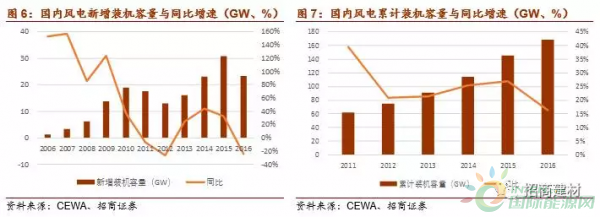

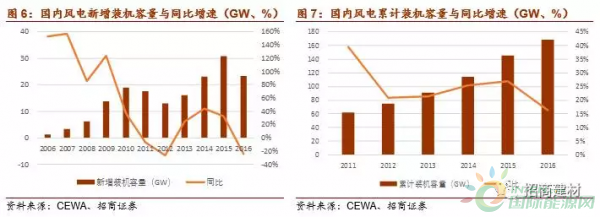

国内风电新增装机容量快速发展,近年有所波动,总体上进入平稳增长的阶段。2006-2016年的10年间,年均复合增速超过30%,是当之无愧的成长性行业。

2011年和2012年,风电行业出现了并网消纳困难、弃风限电严重、质量事故频发等发展瓶颈,产业进行调整转型,新增装机同比有所下滑。而由于2015年抢装潮透支需求,2016年新增装机同比下降了24%。

政策的规划和支持起到了很大作用,风电平价上网后将开拓更大市场。

利用上网标杆电价指引投资预期,实行陆上风电上网标杆电价随发展规模逐步降低的价格政策。

风电补贴培育壮大了市场。据了解,2015年,中国对可再生能源领域的补贴额度达到近1000亿元,其中风电产业约有300亿元(但也存在补贴缺口较大,拖欠较久的问题)。预计2020年,将实现风电平价上网,促进行业降成本,风电将更具竞争力,有望开拓更大市场。

全国与地方区域,都大力推动电网建设建设,消纳新能源。

《电力发展“十三五”规划(2016-2020 年)》指出,推进电力系统智能化,增强灵活性和调节能力。依托电力外送通道,有序推进“三北”地区可再生能源跨省区消纳 4000 万千瓦,存量优先。

7月份,青海特高压项目正式纳入国网公司“十三五”电力规划,青海两个“千万千瓦级清洁能源基地”开发即将提速。其中规划,青海至河南直流特高压通道工程电压选择±800千伏,直流送电距离约1500多公里,最大送电容量按1000万千瓦考虑。

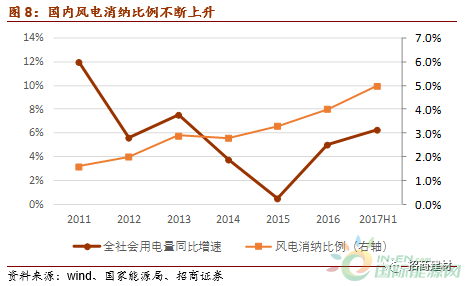

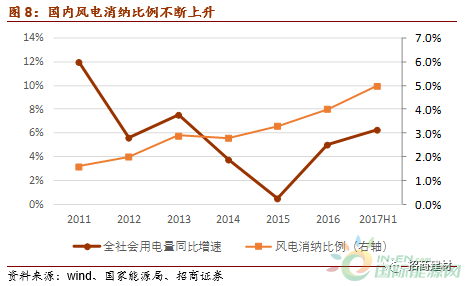

国内风电消纳比例在不断提升,除了火电、水电以外,风电正成为重要的发电量来源。

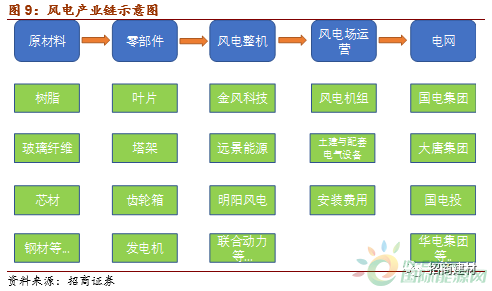

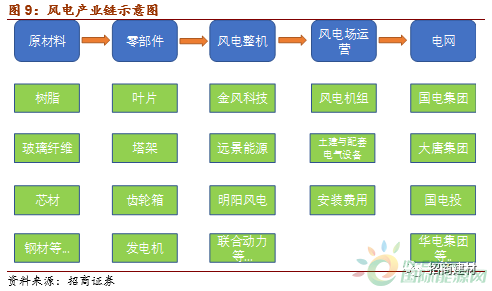

风电产业链由国内企业主导,中游整机制造集中度较高

风电产业链中,整机制造的集中度较高,而

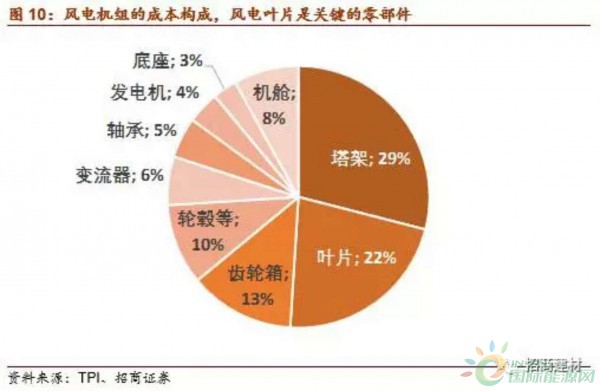

风电叶片是关键的零部件。与整机制造企业的合作关系,是叶片企业发展壮大的一个重要因素。

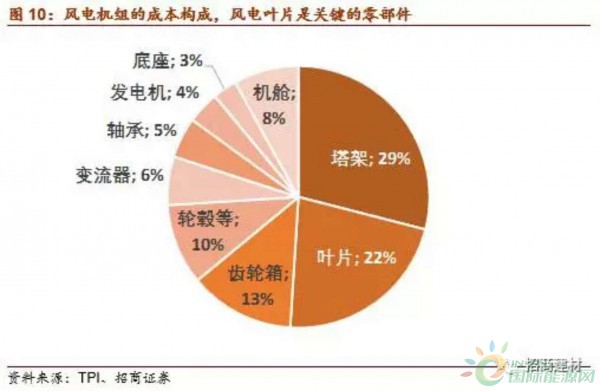

从风电机组的成本构成来看,风电叶片的成本占比达到20%。估计风电叶片目前每年的市场规模约为150-200亿元。

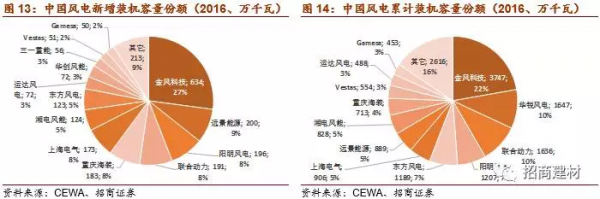

风电整机以国内企业为主导,并且集中度较高。

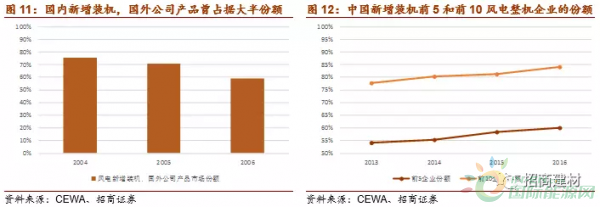

2005年7月,发改委发布《关于风电建设管理有关要求的通知》,风电设备国产化率要达到70%以上,不满足设备国产化率要求的风电场不允许建设。该项政策促进了风电产业链上的国内厂商加速崛起。

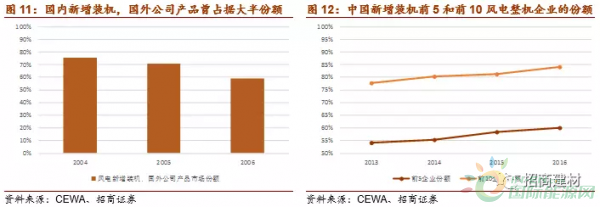

2005年,国内风电新增装机容量,国外风电整机制造商的产品份额还有70%,而到近几年,已不足10%,国内企业成为主导。

集中度基本稳定,风电整机企业的份额,前5名超过80%,前10名达到60%。

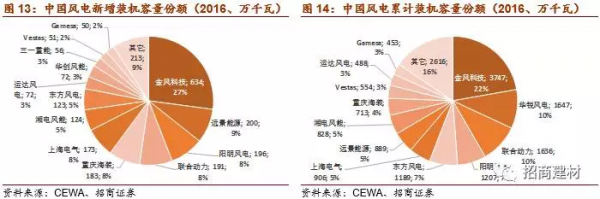

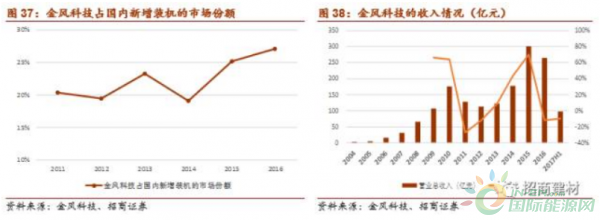

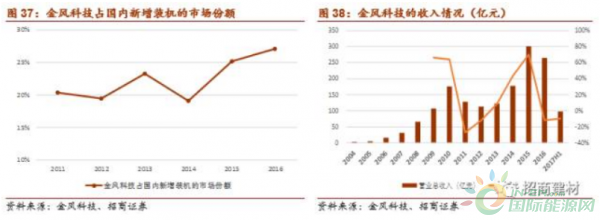

风电新增装机中,金风科技遥遥领先。拉长时间轴看,远景能源、重庆海装进步较明显,华锐风电退步较明显。预计未来,风电整机集中度还将提升,与行业龙头紧密合作的风电叶片厂商,将会受益。

华锐风电,曾是资本市场的传奇,风电行业高成长的典范,2005年底成立,2008-2010年连续三年稳居国内新增风电装机制造商第一名,2011年上市时市值达到1000亿。2004年,买下德国富兰德(Fuhrlander)FL1500系列风机生产许可证;2005年底,推出的第一款风机就是1.5MW机型,比1.2MW更受市场青睐;加上良好的政府关系,华锐风电超高速发展。2010年,华锐在首批100万千瓦海上风电特许权招标项目上中标60%,但质量出现了问题,声誉受损;2011年,风电政策收紧,以及供需格局不如预期乐观,加之供应商的关系未良好协调,公司收入大幅下滑,同时应收账款和存货都达到了近百亿元级别,从此走下神坛。

侧面也可以验证,金风科技对产品质量把控较为严格,对市场风险理解更深刻,应对更专业。

风电叶片:发展空间依然广阔,盈利能力还能提升

大功率风机份额提升,低风速地区建设提速

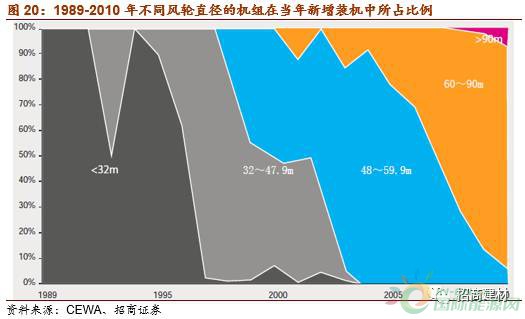

随着设计、制造、材料等技术的发展,风电机组往大功率发展。

大功率风电机组的扫风面积提升显著,能有效提高风能利用率。因此,风机的单机额定功率的提高,能降低风机的单位发电成本。

从国内新增装机来看,2010年以1.5MW机组为主导,占比超过70%;而2016年,以2.0MW机组为主导,占比超过60%,并且,3MW及以上机组也形成了一定规模。

从1991-2006年国内新增装机的风电机组平均功率来看,非常明显,从90年代的几百千瓦持续提升到现在的2MW。

风电新增装机的市场,继续向中东部和南方地区转移。弃风限电,以及红色预警,促进了低风速、海上的

风电市场全面启动。

《风电发展“十三五”规划》,对风电建设布局的规划是将整体建设方向从“三北”地区转向消纳能力强的中东部和南方地区。

2017年上半年,中东部、南部等非限电地区新增并网装机的占比超过80%,其中较多的省份是青海、河北、河南和江西,装机容量分别为640MW、580MW、580MW和520MW。同时,传统限电地区装机量明显下降,甘肃和吉林无新增装机,新疆和内蒙古分别仅为300MW、140MW。

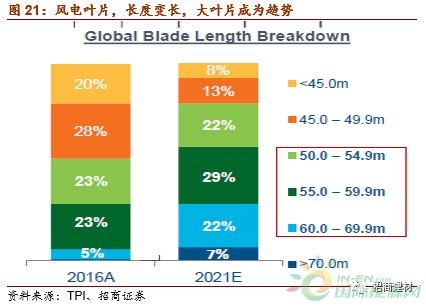

大叶片成为趋势

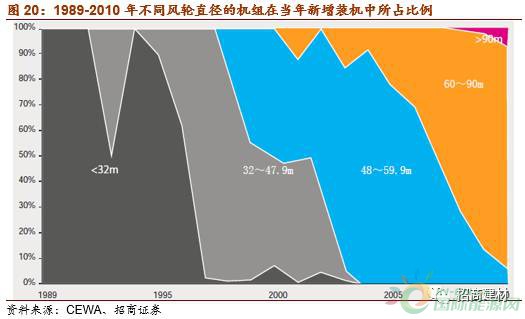

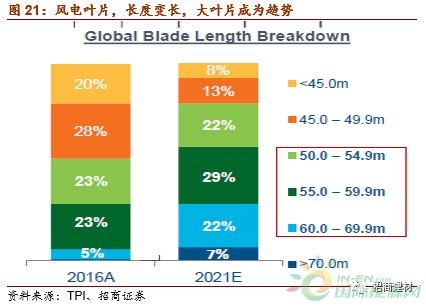

风电机组风轮直径进一步加大。对低风速风区开发的重视度增强,降低单位成本,以及国内风电招投标体制一般以千瓦功率为单位进行价格的对比,风电机组往大功率发展,风轮直径更大,叶片长度更长的产品更受市场欢迎。不同风轮直径的机组,2000年前后,以32-47.9米的为主导;2005年前后,以48-59.9米的为主导,而2010年后,60-90米的成为了主导。

大叶片成为趋势。全球的风电叶片长度,目前以45-59.9米为主导,占比超过70%,预计未来,到2021年,60-69.9米的叶片占比将提升到20%。

一般而言,叶片越大,对技术和工艺等要求越高,相应价格也越高。

叶片的发展空间:新增装机维持高位,海外和海上

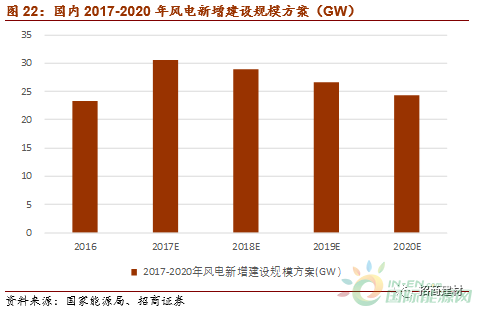

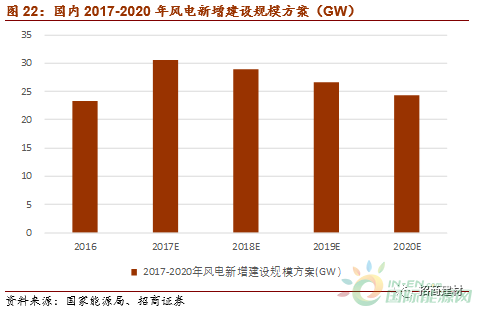

2017-2020年,保守预计风电新增装机每年在20GW以上,维持高位。

2017年7月,国家能源局发布关于可再生能源发展“十三五”规划实施的指导意见。方案提出2017-2020年全国风电新增建设规模分别为30.65GW、28.84GW、26.6GW、24.31GW,计划累计新增风电装机110.41GW,到2020年累计规划并网126GW。

每年新增装机维持高位,没有抢装等导致大幅波动的情况下,有利于行业有序竞争,龙头企业依然有较大的发展空间。

在2016年11月,国家能源局发布的《风电发展“十三五”规划》,规划“十三五”期间,风电新增装机容量 8000 万千瓦以上。若按5年80GW来看,则发展速度和每年增量偏低。风电产业受政策影响较大,此次指导意见提振了市场投资预期。

海外市场广阔,国内风电企业加速国际化布局,以金风科技为代表。

金风科技在国内市场遥遥领先,但在国际市场,正处于崭露头角的时候。截至2016年,金风在国内累计装机超过37GW,而国际累计装机仅超过1GW。2016年风电新增装机,全球为54.6GW,中国为23.4GW,国内占比约43%;金风在国内占比达到22%,在全球占比仅为12%;还有很大的开拓空间。

金风科技国际化战略稳步推进。2017年上半年,公司待开发和储备项目的合计容量达到1770MW;新增来自美国、菲律宾、古巴等地的海外订单合计231MW;在手的国际订单突破1GW。公司与伯克希尔-哈撒韦旗下基金、以及花旗达成税务投资协议,三方将共同投资公司在美国开发的160MWRattlesnake风电场项目,总投资约为2.5亿美元,是开拓美国市场的里程碑。

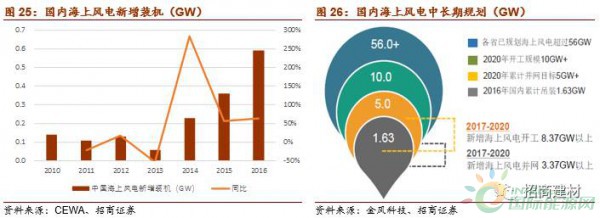

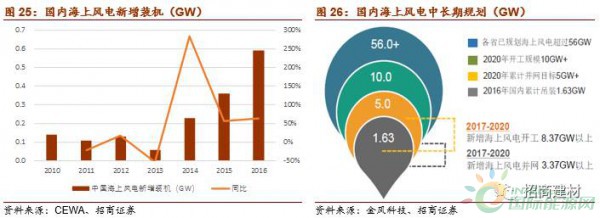

海上风电全面启动,加速发展。

2014-2016年,国内海上风电新增装机高速发展,每年增速超过50%。

政策规划与推动。根据风电发展“十三五”规划,到2020年底,海上风电并网装机容量达到5GW以上,开工容量超过10GW。而2016年底,我国海上风电累计装机容量仅为1.63GW,未来几年将进入高速发展期。2017年上半年,我国海上风电建设活动有所提速,项目招标2066MW,占全国招标量的13.5%;江苏、广东、山东等省份也积极布局海上风电发展。

随着技术进步,海上风电成本下降。今年9月份,英国最近一次海上风电拍卖价格已低至每兆瓦时57.5英镑,比2015年下降一半,首次低于核电。国内的海上风电也处于突破期,沿海省市建设能力强,用电量大,并网消化或输送更便捷。

国内海上风电新增装机容量的占比,从之前徘徊在1%左右,2016年快速提升到2.5%,进入加速发展期。全球海上风电同样占比较低,处于加速发展的前期。

叶片的盈利空间:原材料国产替代、技术进步降成本

风电招标容量处于高位,投标价格有所下降。

2017年上半年,国内公开招标容量为15.3GW,同比增长7.1%,其中二季度同比增长30%,这是在去年上半年高增长高基数的情况下取得的。

投标均价有小幅下降。2017年以来,国内2.0MW机组的投标均价维持在3900-4000元/KW左右;2.5MW机组的投标均价在4000-4150元/KW波动。

有竞争力的企业依然能有较好的盈利空间。随着产业规模扩大,步入成熟期,整体价格有所下降是自然的现象。同时,度电成本也在下降,叶片成本也在下降。2009-2016年,全球陆上风电的度电成本,下降了66%。

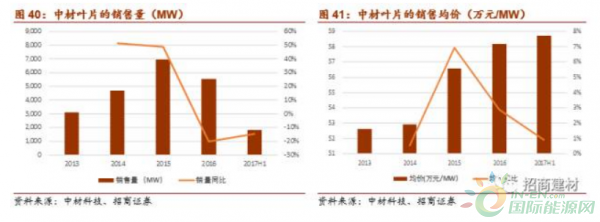

预计未来,陆上和海上风电的度电成本还会进一步下降。而例如1.5MW级叶片的价格,从几年前的高位到现在,下滑了近50%,但中材叶片依然保持较好的毛利率水平,在行业低谷的上半年,依然有19.3%。

对风电机组成本占比达到22%的风电叶片,成本下降的空间,主要来自原材料的国产替代,以及技术进步。一般而言,风电叶片的成本,75%是原材料,25%是人工和折旧。原材料方面,估计其中有50%有望能实现国产替代,而国产的价格预计能比进口便宜30%,甚至更多。技术进步,包括提高风能利用效率、优化控制系统、从手糊成型工艺到推广真空灌注成型工艺、生产自动化等,产品质量提升,生产时间缩短。

中材叶片:国内龙头,“两海”战略

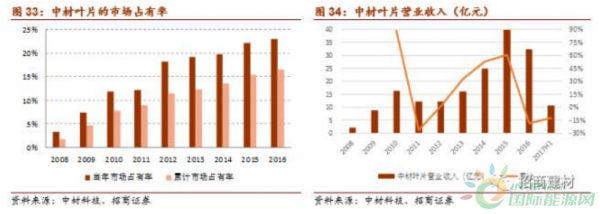

市占率稳居第一,持续提升

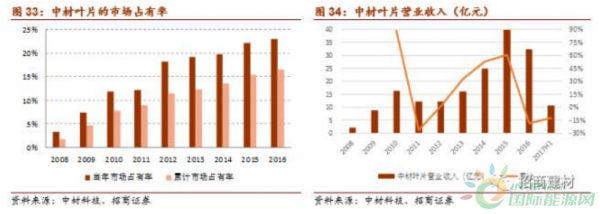

风电叶片龙头。中材叶片为中材科技的全资子公司。2011-2016年,中材叶片已经连续6年领跑中国风电叶片市场,稳居市占率第一名,并跻身全球风电叶片制造行业前三甲。

市占率持续提升。2016年,中材叶片的当年市占率达到23%,累计市占率达到16.5%。行业低谷有利于供给侧改善,强者恒强。国内风电新增装机容量,2011年同比下滑近7%,接着2012年同比下滑26%,但中材叶片的当年市占率从12%提升到18%,上升了一个台阶。

龙头企业在周期中成长。营业收入有所波动,但总体上同比增速,下滑时幅度较小,上行时弹性较大,收入曾达到40亿元规模。

“两海”战略。加快海外和海上风电布局,打开新的发展空间。

将进入向上周期,业绩弹性大。净利润的波动比收入大,净利率和ROE的变化趋势与国内风电新增装机容量同比变化基本一致。由于2015年的抢装透支需求,2016年至今,风电行业较为低迷,处于底部,随着新增装机回暖,中材叶片的业绩会进入上升周期。

与整机商紧密合作,优化产品结构和产能布局

客户拓展方面:国内,中材叶片全面进入国内前十名整机商供应商体系;海外,中材叶片积极拓展客户,调研东欧、南美等国际风电市场,已成为某国际知名主机厂商的合格供应商,为其批量供货。

行业龙头金风科技,作为中材科技的大客户和股东,为中材叶片的发展提供有力支持。金风科技的市场占有率已连续六年国内排名第一,遥遥领先,并稳步提升,经历2011-2012年的行业下滑后,收入规模大幅上升。2016年中材科技募集配套资金,金风科技的全资子公司金风投资认购约1400万股,认购金额约2亿元。配套融资后金风投资持有中材科技1.7%股权。

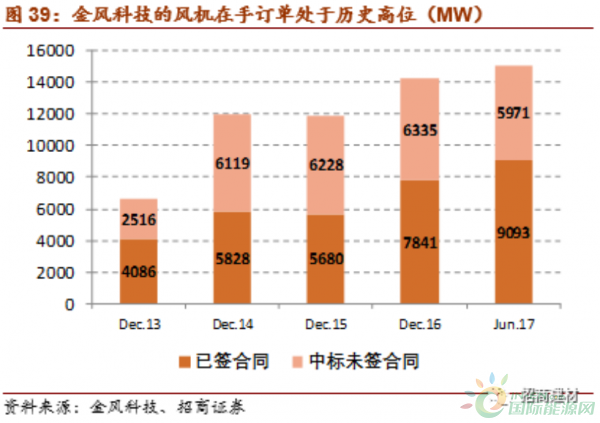

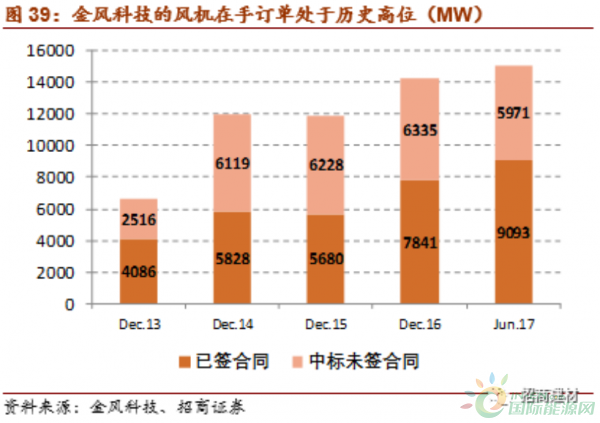

截至2017年6月,金风科技的风机在手订单达到15,065MW,处于历史高位,其中国内陆上风电、国内海上风电、国际陆上风电的占比分别为87.8%、5.5%、6.7%。金风科技加快拓展海上风电和国际市场,中材叶片作为供应商,也将受益。

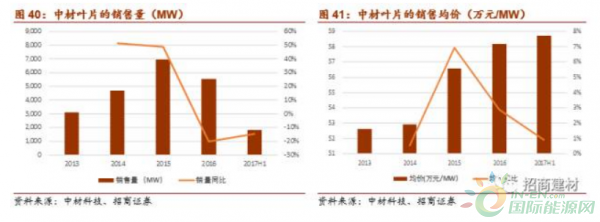

优化产品结构,均价稳中有升,毛利率有提升空间。

销售量受风电新增装机变化的影响明显,但均价却是稳中有升。公司2MW风电叶片的出货占比预计从以前的20%-30%,提升到现在的80%甚至以上,拉动均价上升。重点开发大型号(适用于海上风电)、低风速叶片;并进一步降低大型叶片制造成本,建立材料采购集中管理,全面实行零库存管理。随着供应体系的完善,原材料的国产替代,毛利率将提升。

优化产能布局。

中材叶片拥有北京延庆、甘肃酒泉、江苏阜宁、吉林白城、内蒙古锡林、江西萍乡和河北邯郸等七个风电叶片产业基地,具备年产4000套(835万千瓦)兆瓦级风电叶片的生产能力。

叶片较长,运输较困难,运输成本较高。公司的产能布局由内陆向沿海,由风电资源优质地区向中低风速地区转移,紧随风电市场重心的转移。

具备国际竞争力,行业整合或将提速

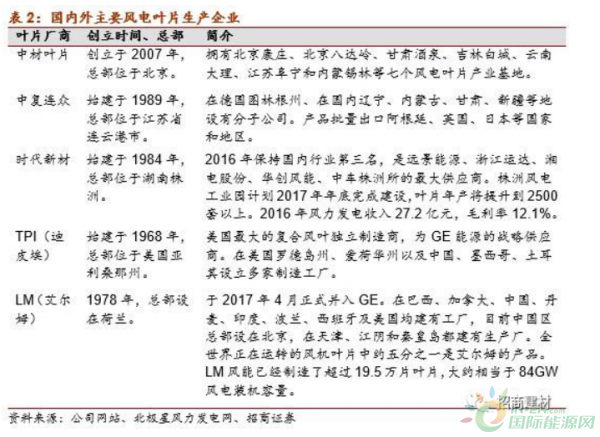

风电叶片的一流企业,国内以中材叶片、中复连众为代表,国外以LM、TPI为代表。

中航惠腾:成立于2001年,外商参股,曾辉煌一时,处于一流梯队。2004-2007年,惠腾连续成为金风科技独家叶片供应商,并在2008、2009年连续两年叶片市占率第一,年销售额达到20多亿元,利润超过3亿元。但进入2011年,受风电行业低迷影响,加之发生多起质量事故,中航惠腾开始出现大额亏损,目前已基本停产。

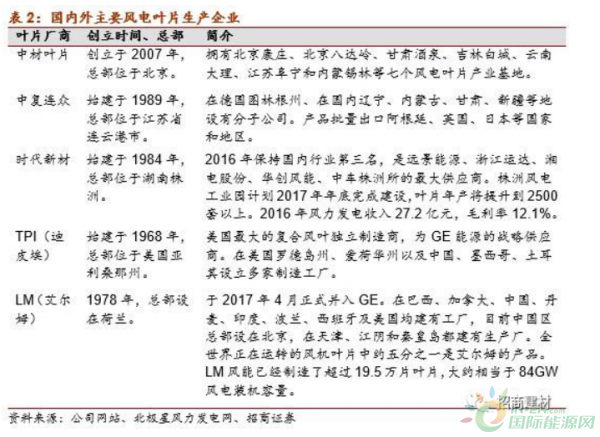

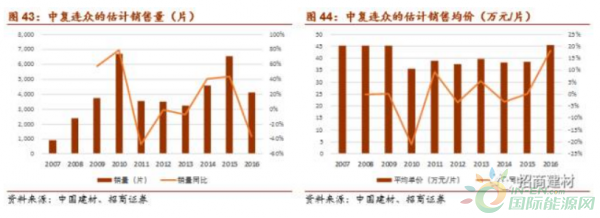

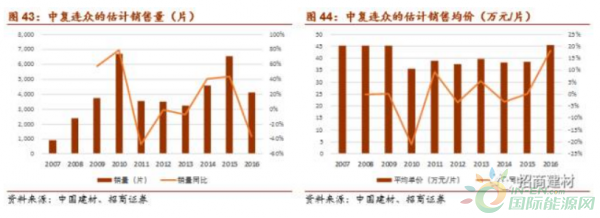

中复连众:隶属于中国建材集团有限公司旗下的中国复合材料集团公司。中复连众,兆瓦级风机叶片规模位列全球前三、亚洲第一,具备年产万只兆瓦级风力机叶片的能力。从中国建材公告中风电叶片的销量和均价看,中复连众的变化趋势与中材叶片基本一致,而其收入规模估计约为中材叶片的60%。

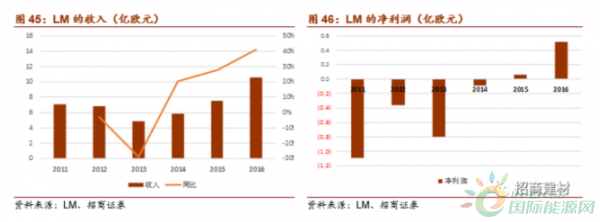

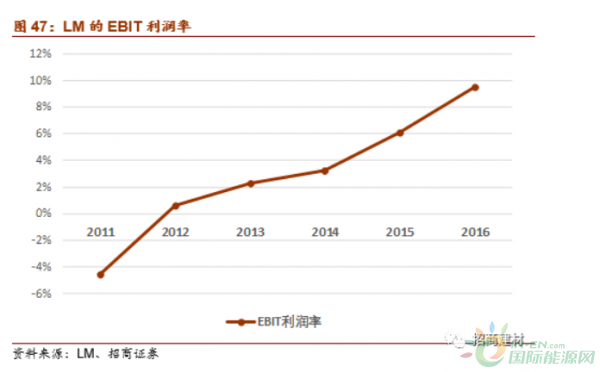

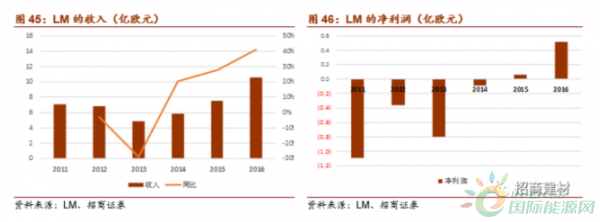

LM风能:是全球最大的风机叶片企业,也是全球唯一将叶片设计和生产进行整合的公司。近几年,LM的收入有较快增长,2016年达到10.6亿欧元,净利润情况表现更优,开始大幅盈利,2016年达到0.5亿欧元。公司的利息、折旧与摊销费用较高。

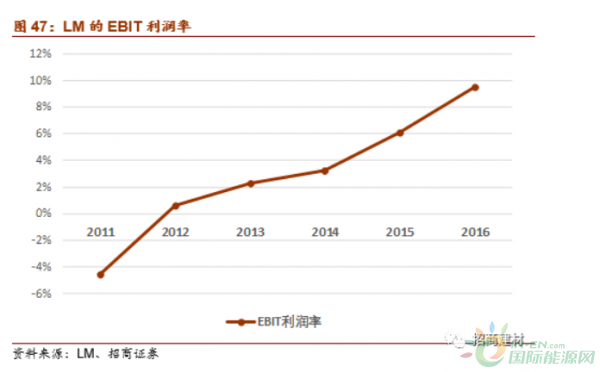

LM的EBIT利润率持续提升,达到近10%,作为行业龙头,盈利能力明显提升。GE以16.5亿美元收购LM,对应2016年LM的EBITDA倍数为8-9倍。

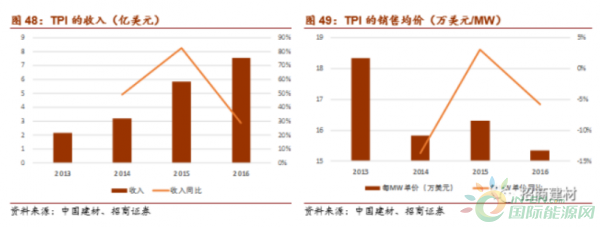

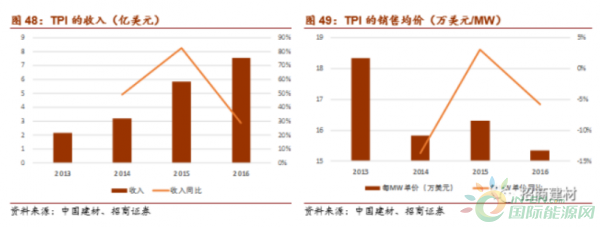

TPI:是全球领先的风电叶片独立制造商。

2016年收入,TPI为7.55亿美元,中材叶片为32.6亿元人民币,TPI的收入规模约高出50%。

2016年销售均价,TPI为15.3万美元/MW,中材叶片为58.2万元人民币/MW,中材叶片的每MW单价约低40%。

TPI的客户结构更优,多为国际一流厂商,包括Vestas(维斯塔斯)、Gamesa(歌美飒)、Acciona(安迅能)、GE、Senvion(森维安)等。

中材叶片:产品质量已具备国际竞争力,进军海外具有明显的价格优势,并且在集团支持下财务状况更稳健。中材叶片已成为某国际知名主机厂商的合格供应商,为其批量供货。预计销往海外的产品毛利率会明显高于国内,未来海外业务占比提升,将拉升整体毛利率。

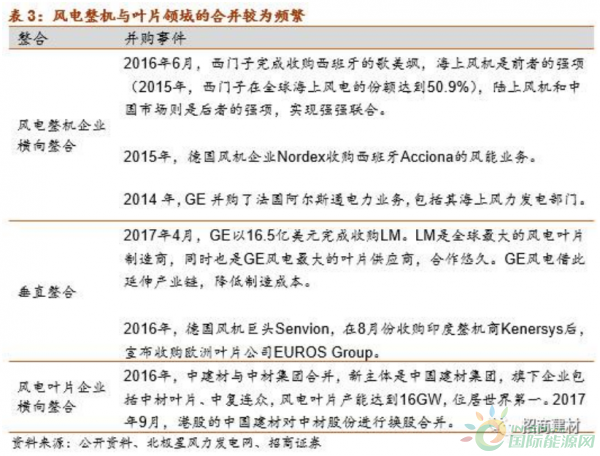

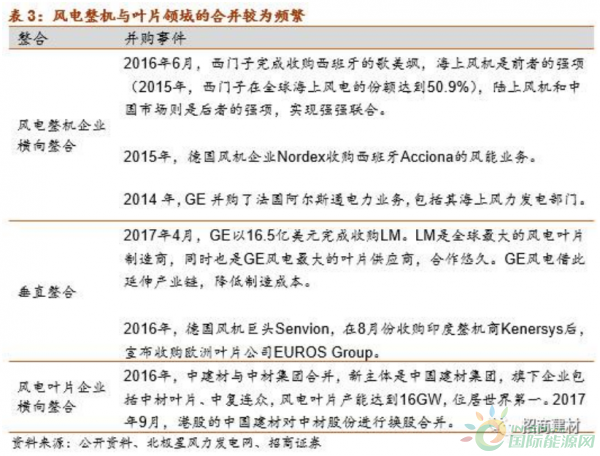

行业整合或将提速。

近年来,国外风电整机和叶片领域的合并较为频繁。

中材叶片、中复连众同属中国建材集团,两者总产能达到16GW,位居世界第一,未来有望深度开展业务整合与协同。

未来竞争加剧,将推动行业加速整合。在2005年及以后,国内风电叶片产业,通过技术引进和海外并购,掌握了主流制造技术,高峰时期行业竞争者有近百家,经过近几年竞争淘汰,还有约20多家,行业产能依然过剩。

风险提示

风电新增装机容量可能不达预期。

风电属于新能源,受补贴、上网标杆电价等政策影响较大,具有不确定性。国家能源局发布的关于可再生能源发展“十三五”规划实施的指导意见,对2017-2020年全国风电新增装机规模有比较明确的指引,但市场环境的变化,企业投资行为的变化,具有不确定性。海外市场的开拓、海上风电的发展进度、风电叶片成本下降的进度,均难以预测。