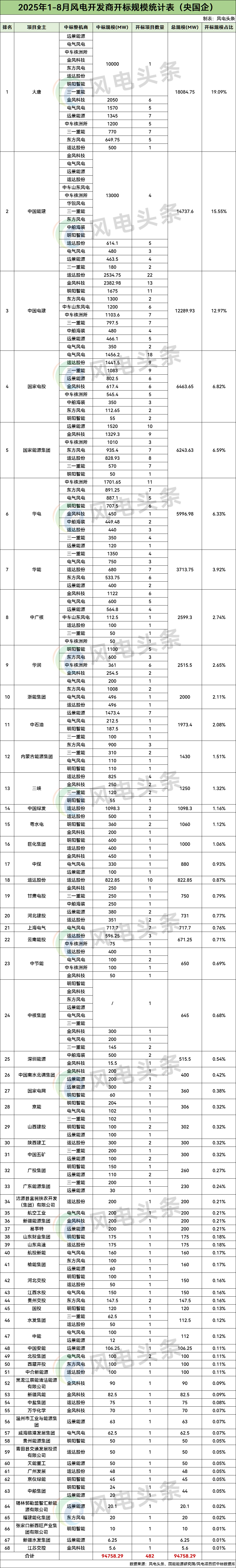

根据风电头条风电项目数据库统计显示,2025年1-8月,共有482个央国企风电项目整机集采定标,累计容量达到94758.29MW(约94.76GW)。

央国企风电项目集采定标情况备受业内关注,10月10日在上海启幕的“2025 风电产业大会”上,中标央国企风电项目数量最多的几大整机商将与您相约,共同探讨风电项目全生命周期管理的问题。

2025年1-8月央国企风电机组中标市场呈现如下趋势和特点:

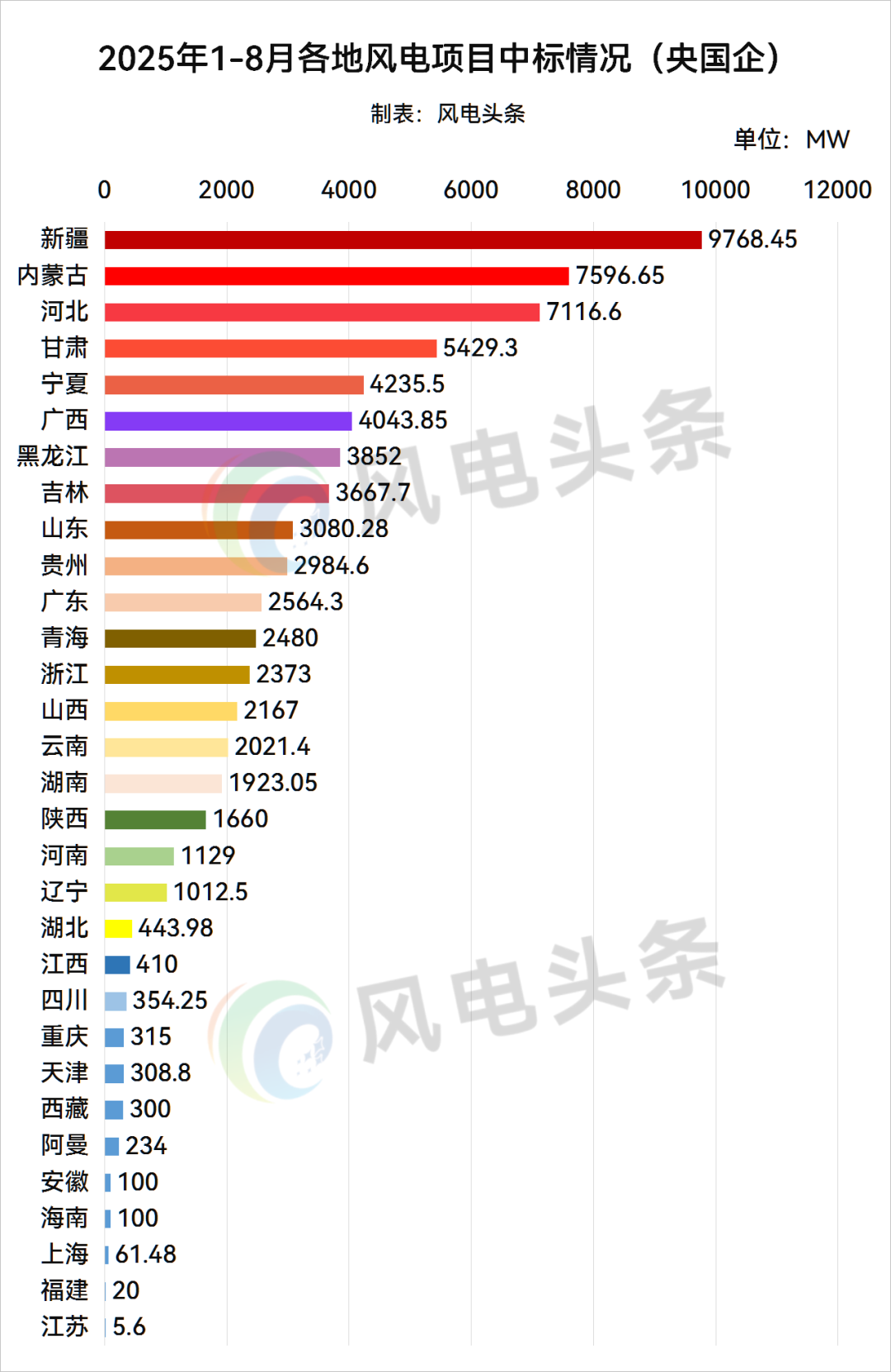

1、2025年1-8月央国企陆上和海上风电项目机组开标总规模约94.76GW,主要市场包括新疆、内蒙古、河北、甘肃、宁夏、广西、黑龙江、吉林等31地。

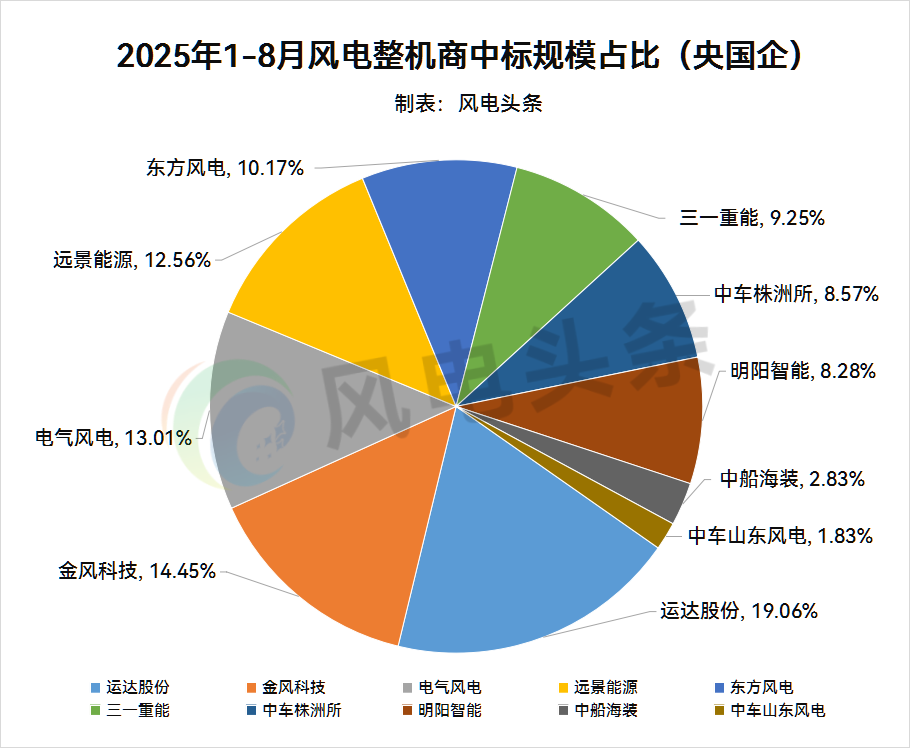

2、从整机商中标情况来看,2025年1-8月,中标央国企整机规模最大的五家整机商分别为运达股份、金风科技、电气风电、远景能源、东方风电,占比分别为19.06%、14.45%、13.01%、12.56%、10.17%。这5家整机商共中标49.69GW,占总中标容量的69.25%,整机商市场品牌集中度高。(注:不含未公布具体规模的框采项目)

3、从区域分布来看,2025年1-8月,陆上风电项目共计66.25GW,占比92.32%;海上风电项目共计5.51GW,占比7.68%。其中,陆上风电项目主要集中在西北、华北地区,有大量新能源基地项目招标采购,以及风电机组框架集采。规模最大的省份是新疆,1-8月开标容量达9.77GW,占比13.61%。(注:不含未公布地址及框架集采项目)

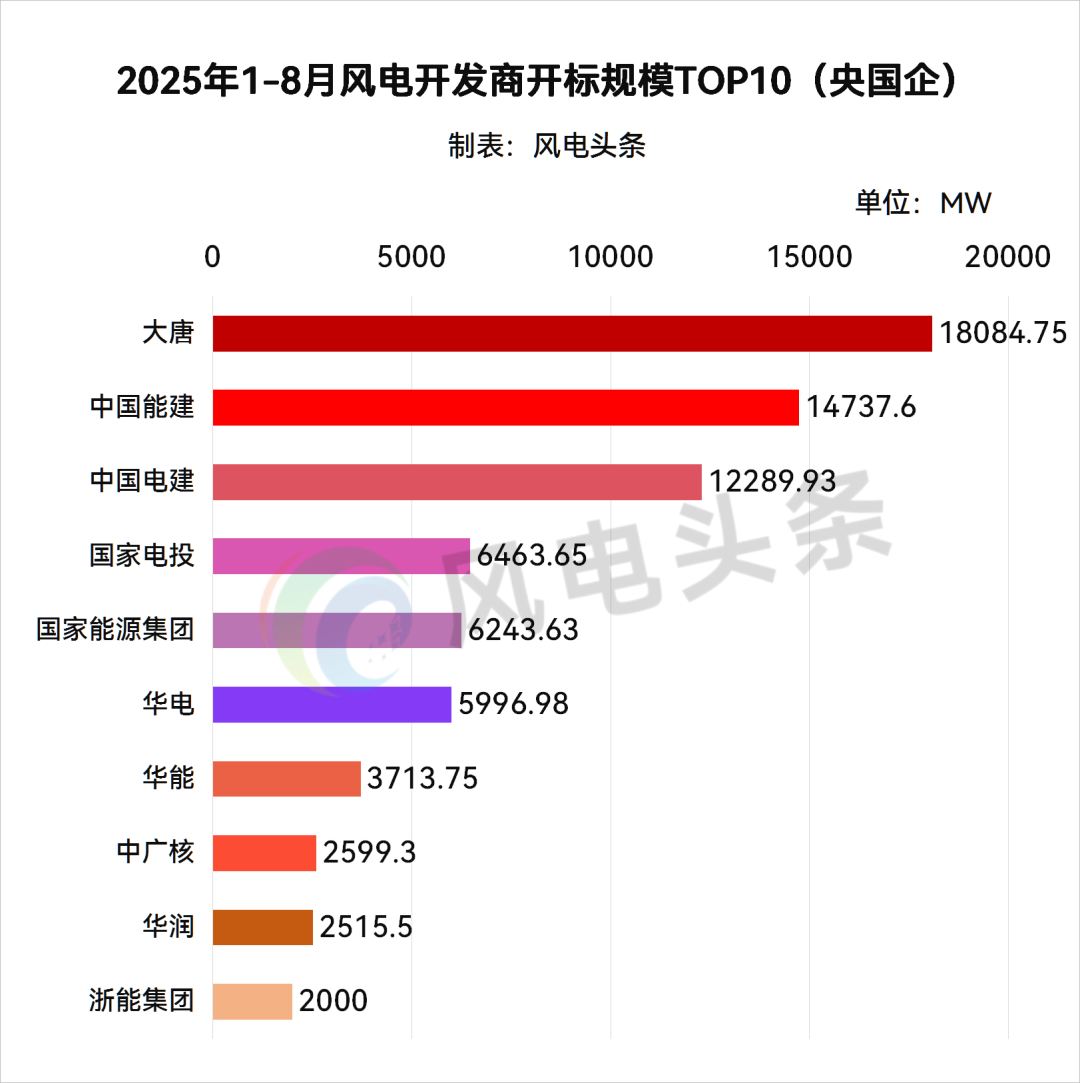

4、从开发商角度来看,2025年1-8月,央企风机开标容量为79.65GW,占比为84.05%,国企风机开标容量为15.11GW,占比15.95%。其中,央国企总排名中,大唐开标容量领先第一,开标容量达18.08GW,占比19.09%;其次是中国能建,开标容量达14.74GW,占比15.55%;随后是中国电建,开标容量达12.29GW,占比12.97%。

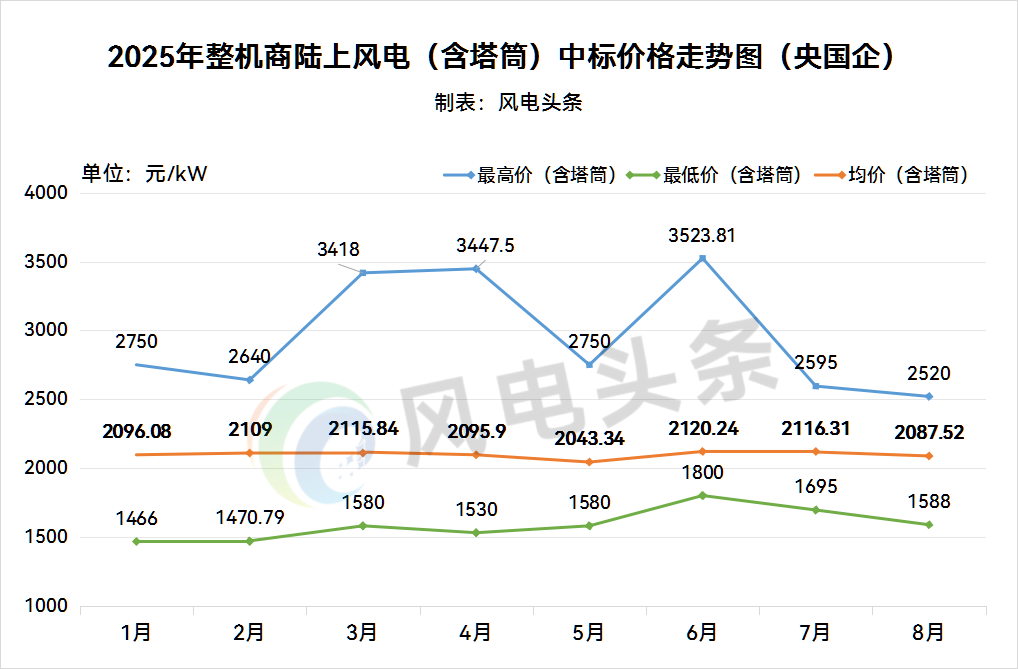

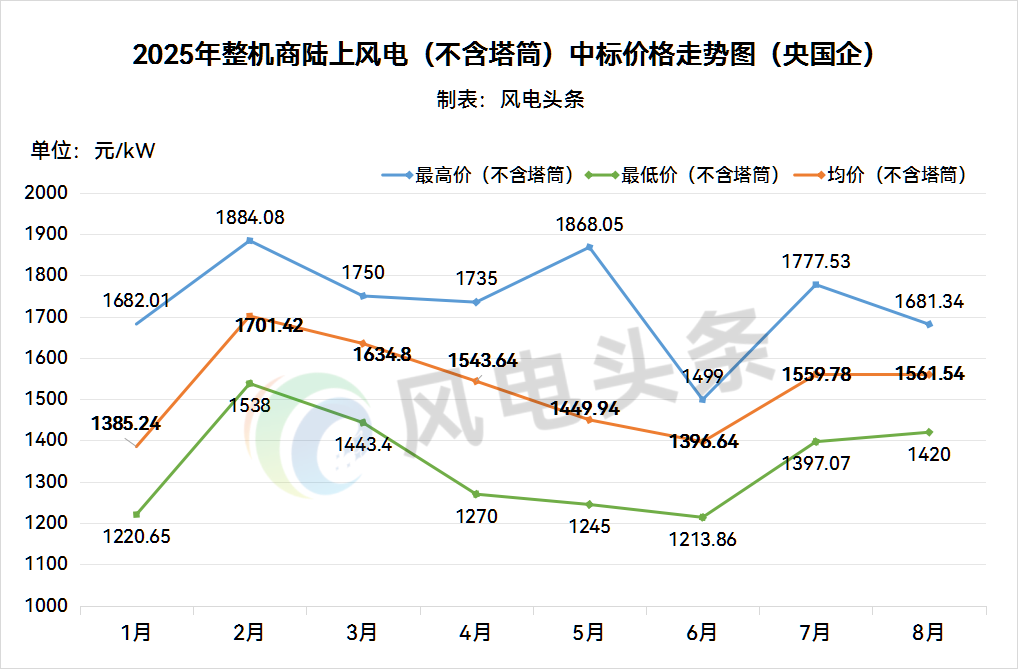

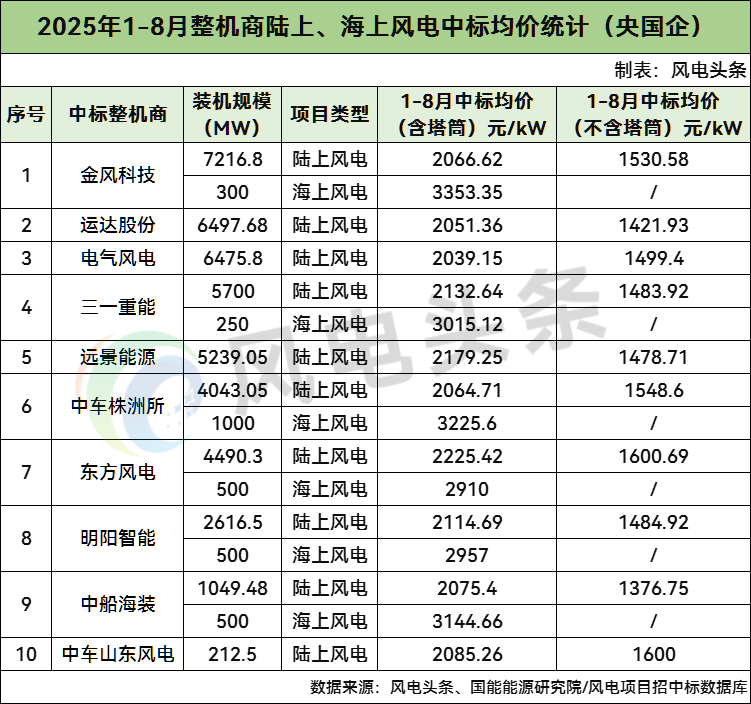

5、从价格方面来看,1-8月陆上风电(含塔筒)均价2043.34~2120.24元/kW;1-8月陆上风电(不含塔筒)均价1385.24~1701.42元/kW。

2025年8月,陆上风电含塔筒最高中标单价2520元/kW,最低中标单价1588元/kW;陆上风电不含塔筒最高中标单价1681.34元/kW,最低中标单价1420元/kW。(注:8月无海上风电项目开标)

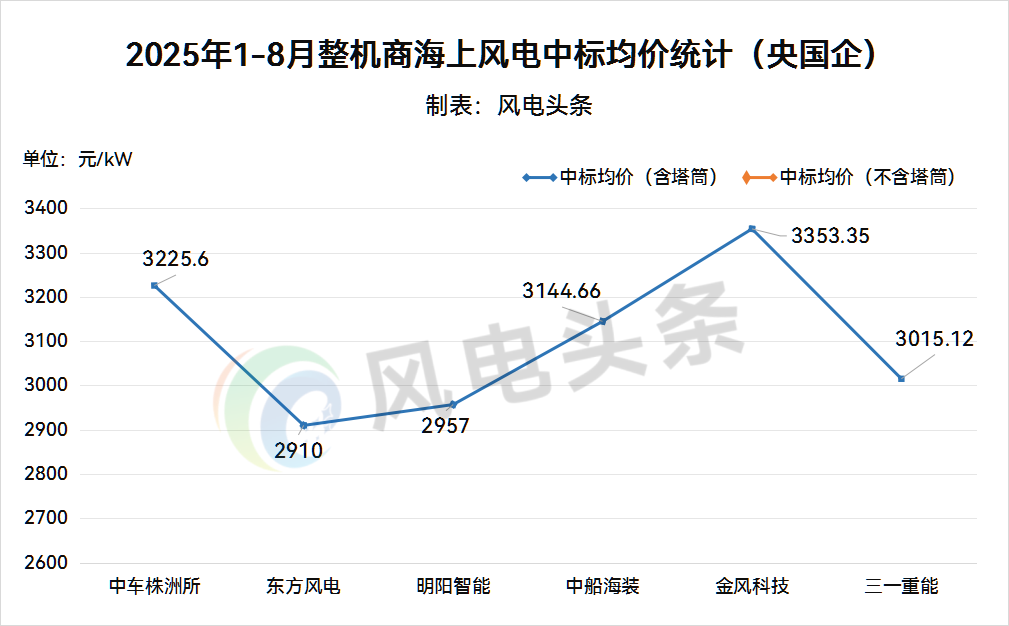

从各整机商陆上、海上风电中标均价统计来看,2025年1-8月,陆上风电含塔筒最高中标均价2225.42元/kW,最低中标均价2039.15元/kW;不含塔筒最高中标均价1600.69元/kW,最低中标均价1376.75元/kW。海上风电含塔筒最高中标均价3353.35元/kW,最低中标均价2910元/kW。(注:仅统计公开订单规模及价格的央国企风电项目)

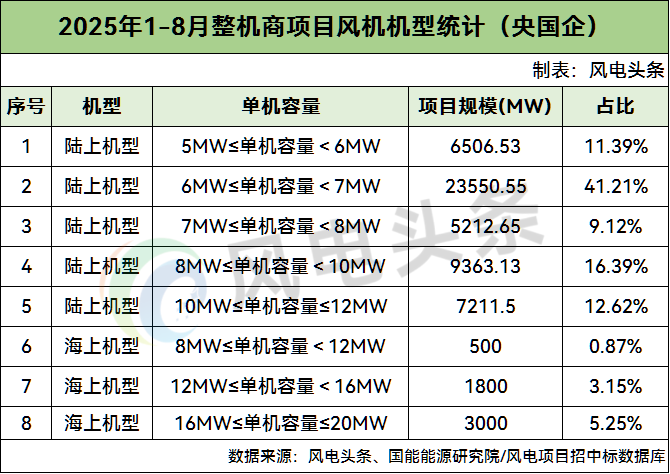

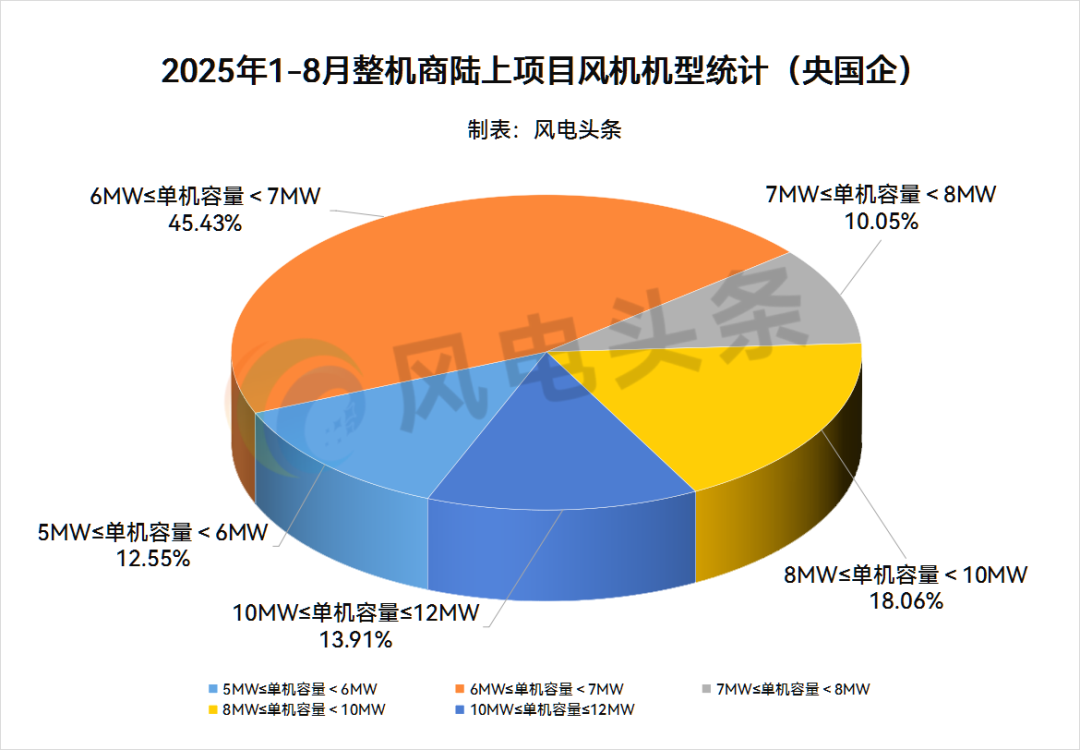

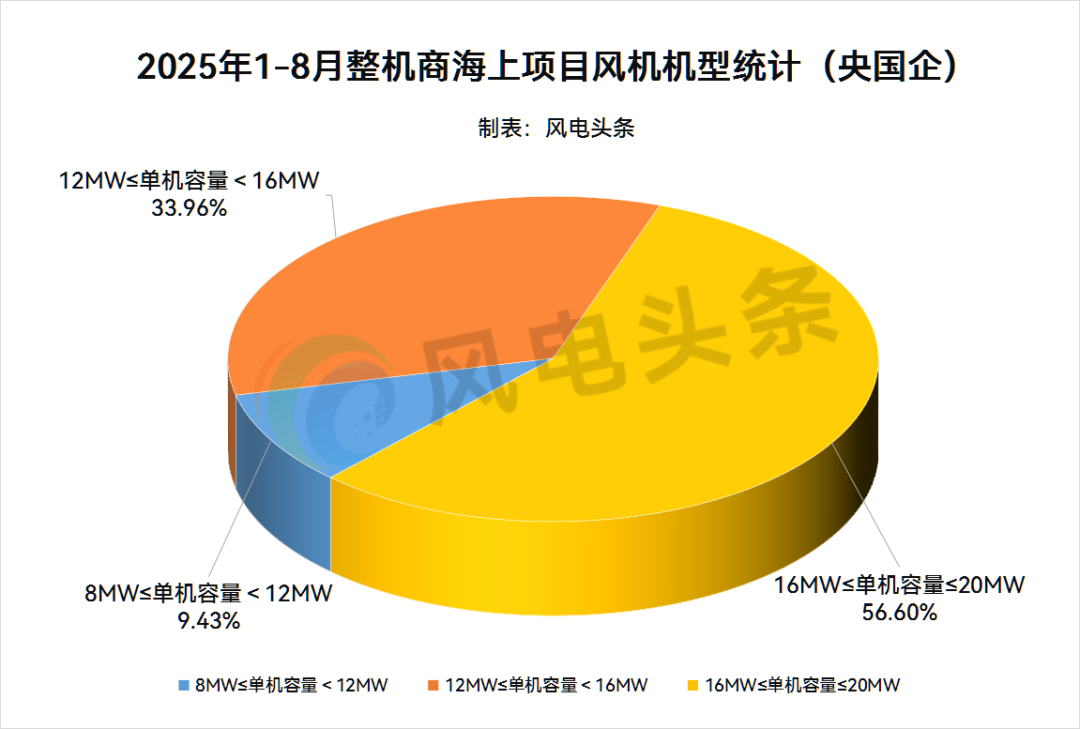

6、从风机功率来看,在陆上风电机组中,单机容量6MW-7MW机组在风电市场中应用最多,6.25MW机型为陆上风电项目中的主流机型。海上风电项目中,机组逐步趋于大型化,最高单机容量达20MW。(注:仅统计有规模及招标机型的项目)

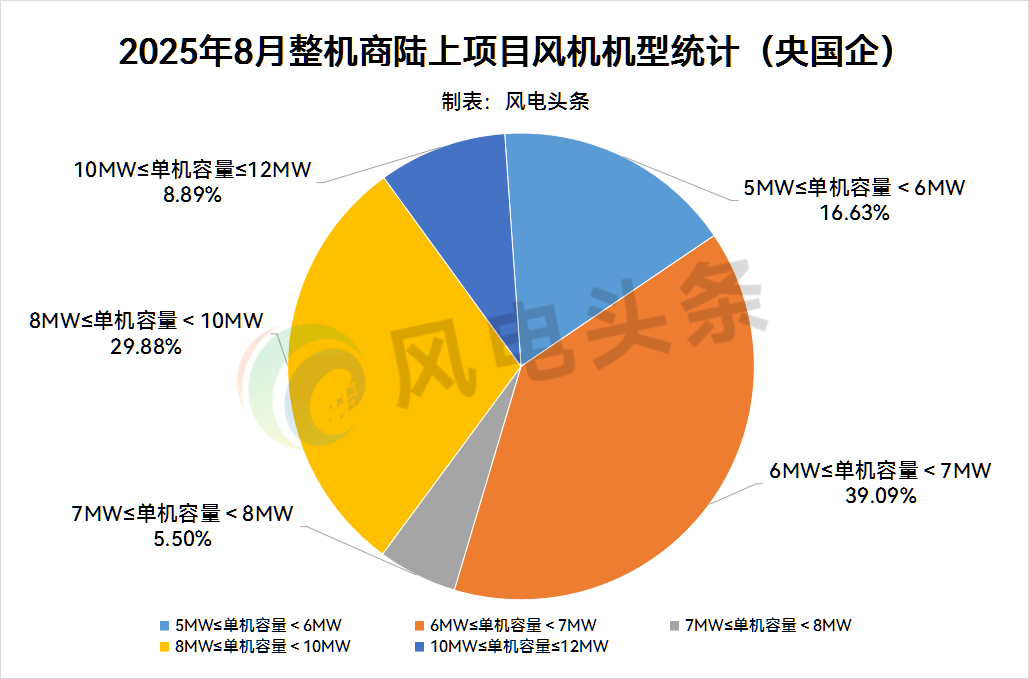

2025年8月,在央国企陆上风电机组中,单机容量最大为10MW,单机容量最小为5MW。6MW≤单机容量<7MW应用最多,规模合计2.2GW,在陆上机型中占比39.09%。(注:8月无海上风电项目开标)

2025年1-8月,在央国企陆上风电机组中,单机容量最大为12MW,最小为5MW。单机容量6MW-7MW机组应用最多,规模达23.55GW,在陆上机型中占比45.43%。在央国企海上风电项目中,2025年1-8月单机容量最大为20MW,最小为8.5MW;16MW≤单机容量≤20MW在海上机型中占比为56.6%。

(注:文中所有统计数据均基于能源央企、国企已公开且有明确中标量的中标信息数据,不包括集采未分配份额,如有遗漏欢迎补充。“2025 风电产业大会”详情可关注大会官方平台,报名通道已正式开启。)

在2025年1-8月风电中标项目中,风电头条对央国企项目进行了统计,分别从整机商、整机商中标价格、开发商、机型、各省份中标规模5个维度进行了分析。

央国企风电整机商中标数据统计

94.76GW!2025年1-8月运达、金风、电气风电、远景、东方风电居前五。

8月风电整机商中标统计

央国企项目整机商排名

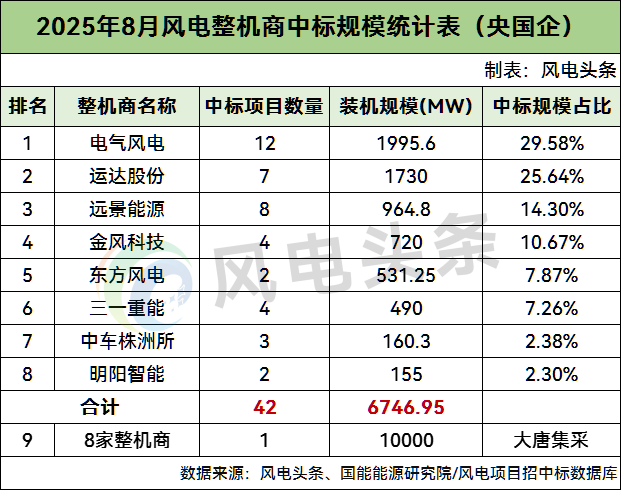

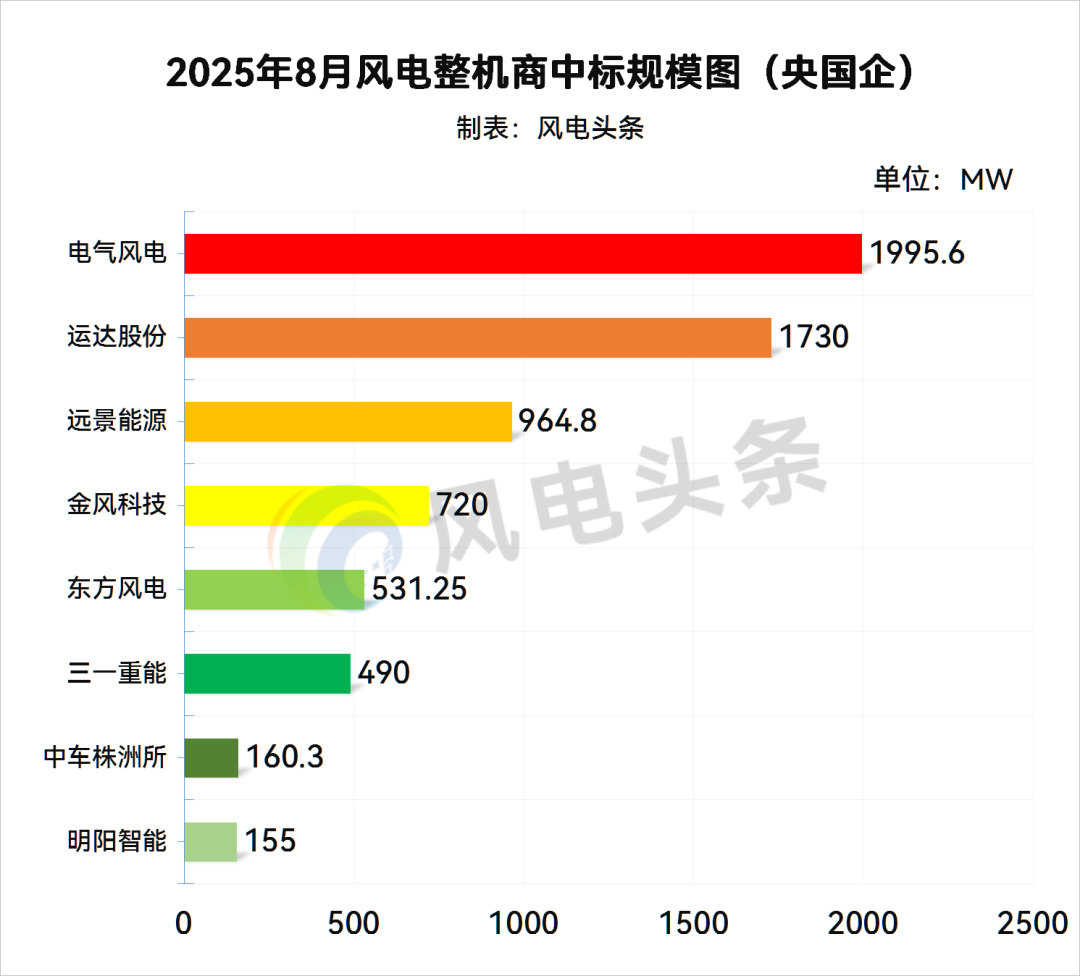

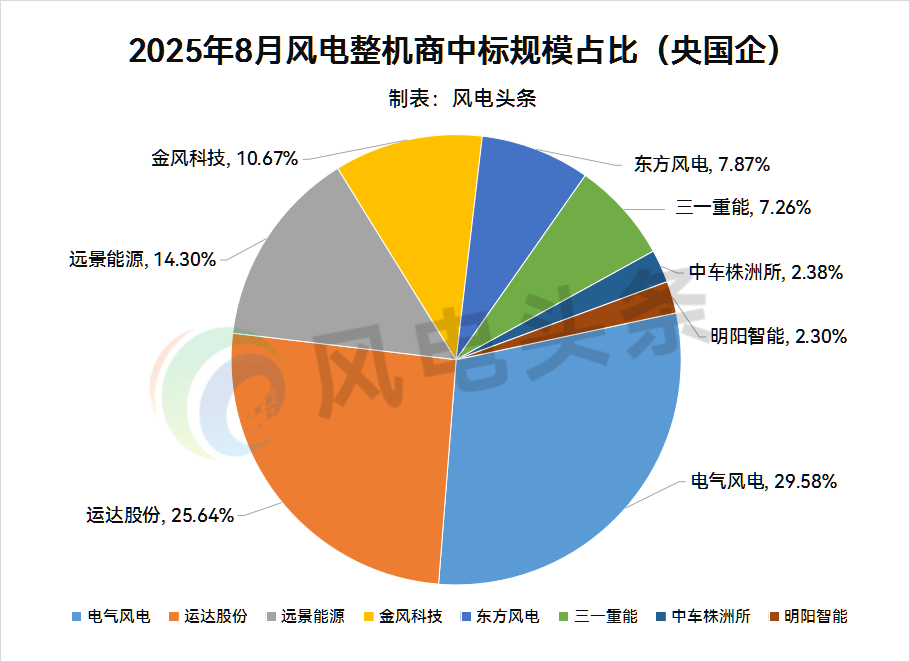

风电头条通过风电项目数据库分析发现,2025年8月央国企中标项目累计43个风电项目集采定标,累计容量达到16746.95MW(约16.75GW),均为陆上风电项目。

2025年8月,大唐10GW风电机组及附属设备(含塔筒)框采定标,共有8家整机商中标,分别为远景能源、电气风电、中车株洲所、金风科技、东方风电、运达股份、明阳智能、三一重能。

除框采项目外,根据风电头条风电项目数据库统计显示,2025年8月央国企风电项目共有8家整机商中标。其中,电气风电、运达股份、远景能源排前三名,累计中标规模达4690.4MW,占中标总量的69.52%。(注:不含未公布具体规模的框采项目)

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

其中,电气风电、运达股份、远景能源、金风科技中标规模均在700MW以上,占比均在10%以上。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

1-8月风电整机商中标统计

央国企项目整机商排名

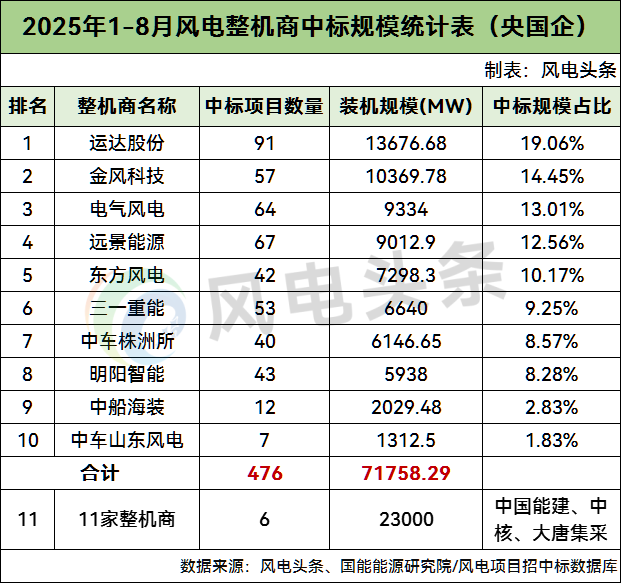

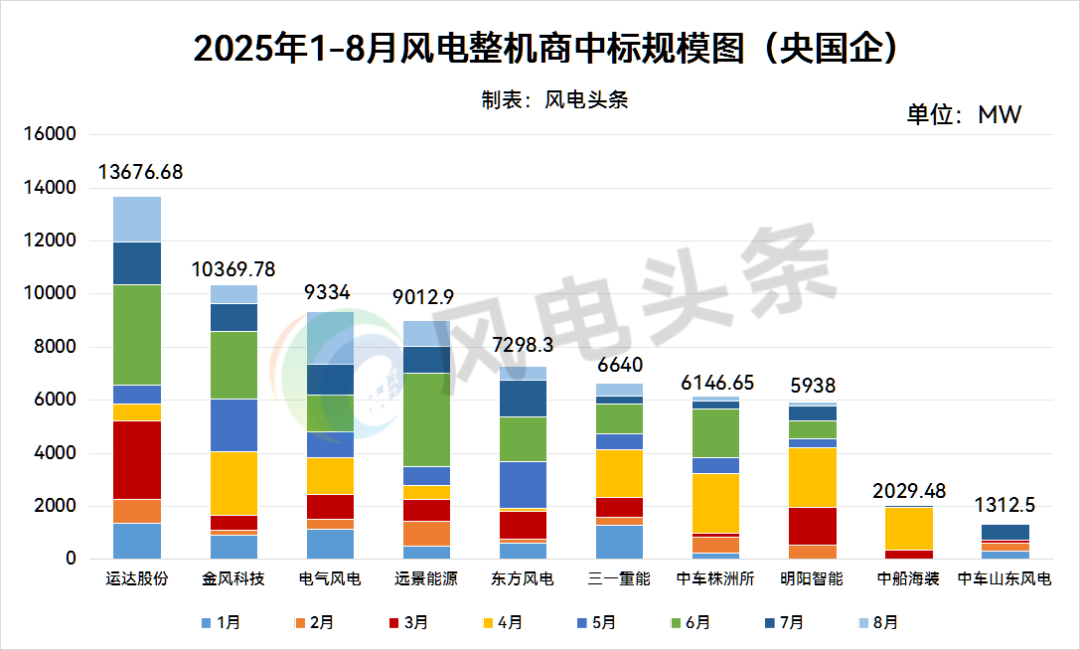

风电头条通过风电项目数据库分析发现,2025年1-8月央国企中标项目累计482个风电项目集采定标,累计容量达到94758.29MW(约94.76GW)。

根据风电头条风电项目数据库统计显示,2025年1-8月央国企风电项目共有10家整机商中标。其中,运达股份、金风科技、电气风电、远景能源、东方风电排前五名,累计中标规模达49.69GW,占中标总量的69.25%。(注:不含未公布具体规模的框采项目)

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

其中,运达股份、金风科技、电气风电、远景能源中标规模均在9GW以上,占比均在12%以上。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

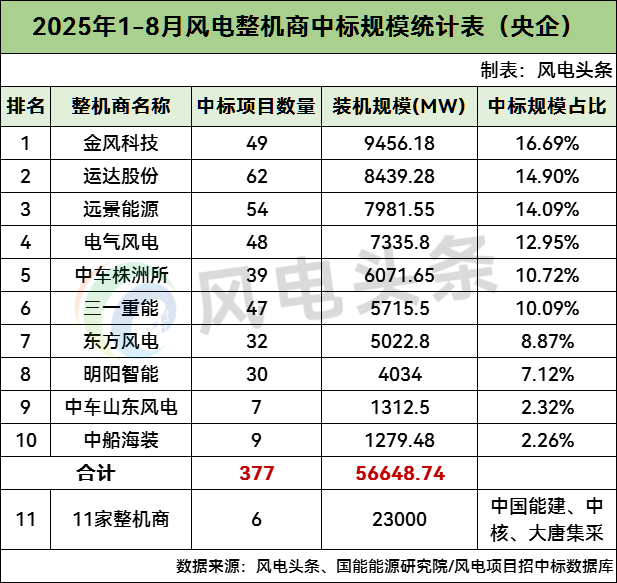

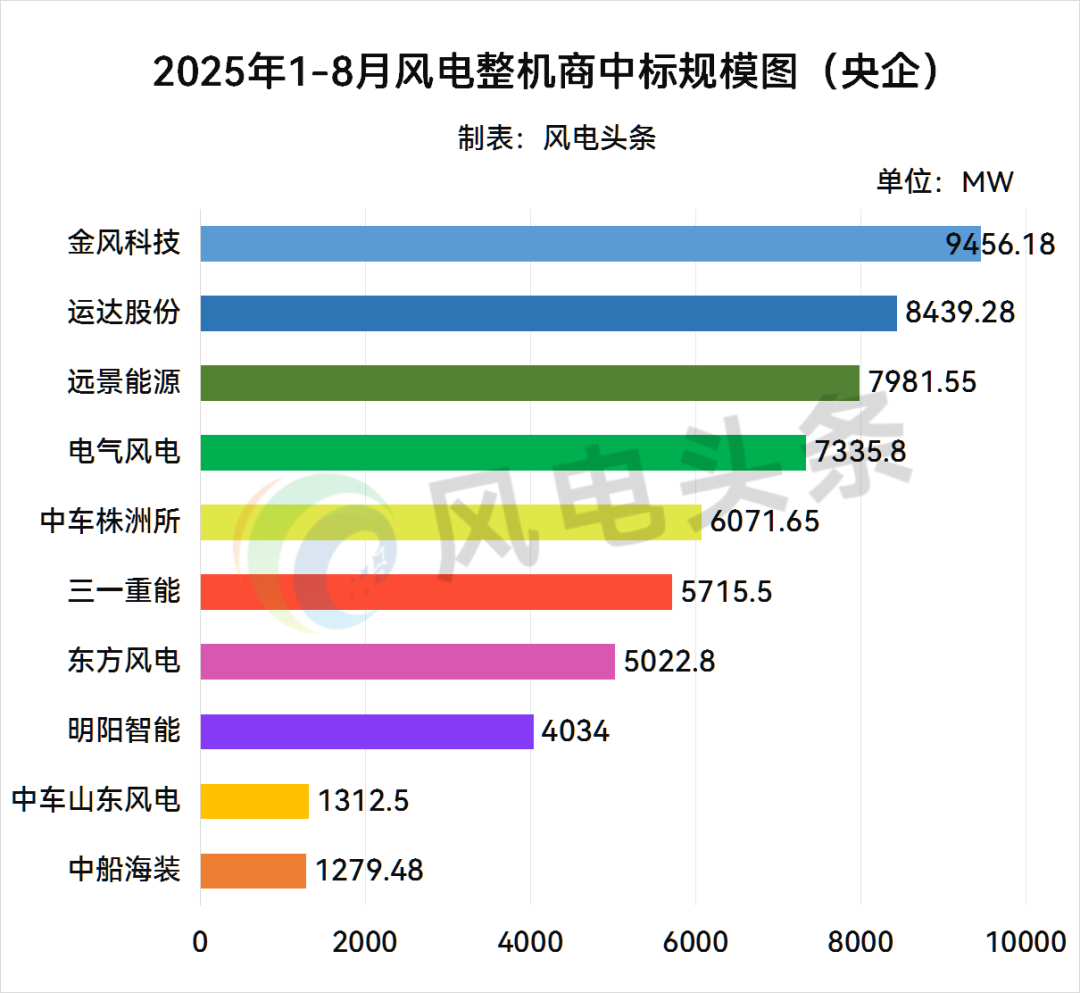

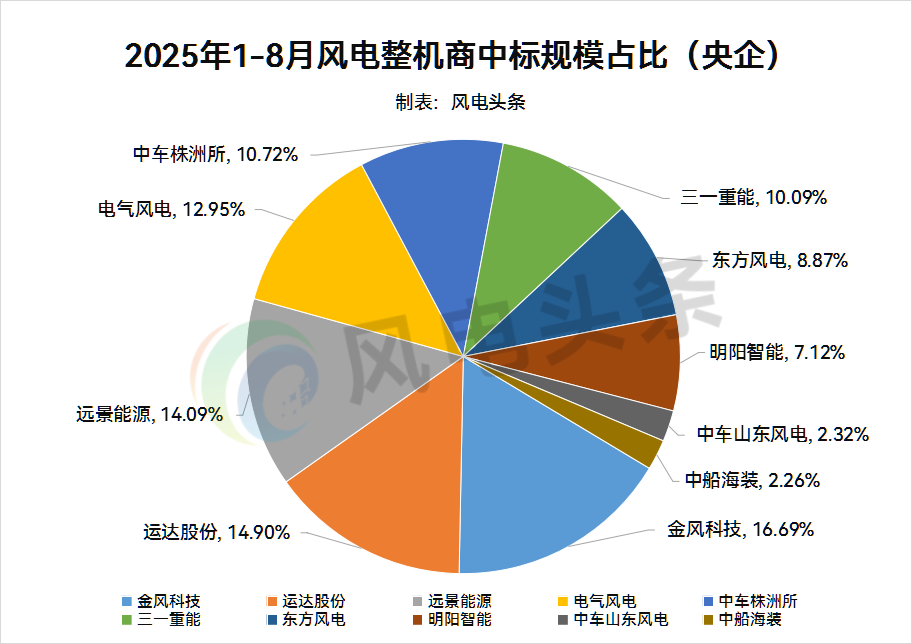

央企项目整机商排名

风电头条通过风电项目数据库分析发现,2025年1-8月央企中标项目累计383个风电项目集采定标,累计容量达到79648.74MW(约79.65GW)。

2025年1-8月央企风电项目共有10家整机商中标,其中,金风科技、运达股份、远景能源、电气风电、中车株洲所排前五名,累计中标规模达39.28GW,占中标总量的69.35%。(注:不含未公布具体规模的框采项目)

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

其中,金风科技、运达股份、远景能源中标规模均在7.5GW以上,占比均在14%以上。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

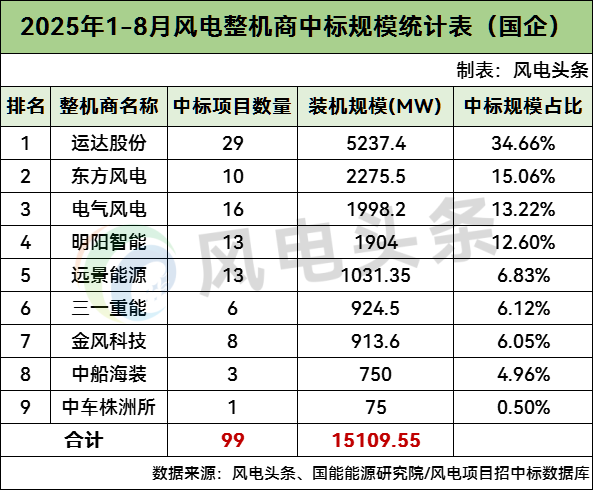

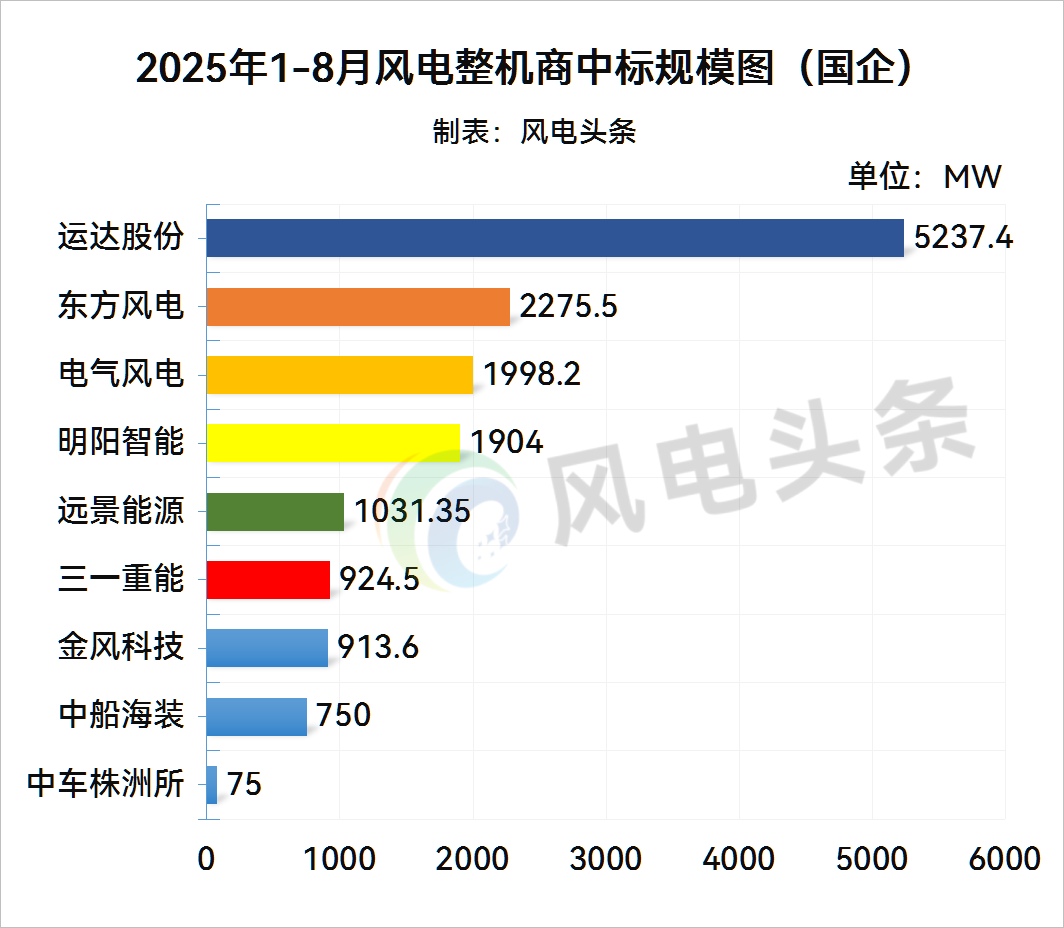

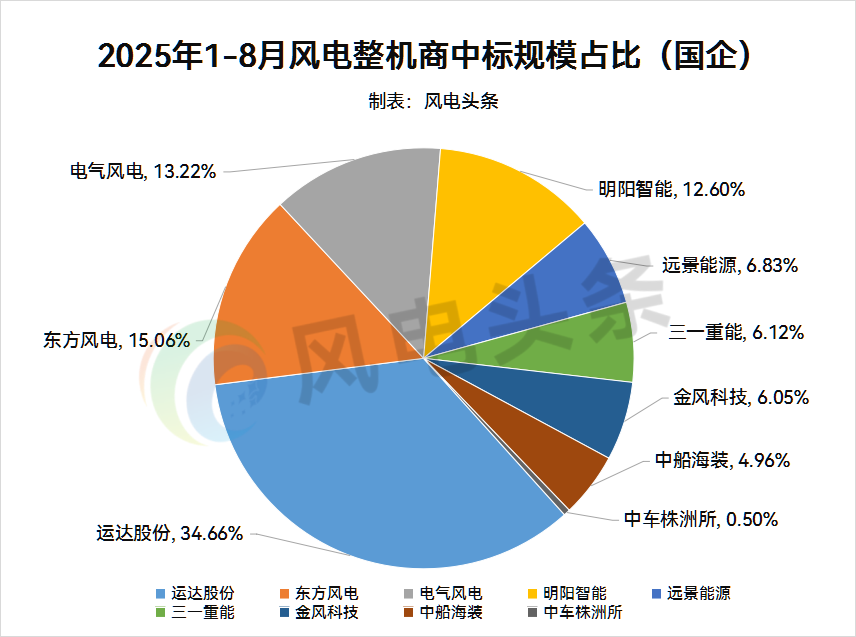

国企项目整机商排名

风电头条通过风电项目数据库分析发现,2025年1-8月国企中标项目累计99个风电项目集采定标,累计容量达到15109.55MW(约15.11GW)。

共有9家整机商中标,其中,运达股份、东方风电、电气风电、明阳智能、远景能源排前五名,累计中标规模达12.45GW,占中标总量的82.37%。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

国企项目中,运达股份、东方风电、电气风电、明阳智能、远景能源中标规模均在1GW以上,其中,中标规模最多的整机商为运达股份,占比达34.66%。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

央国企整机商中标价格统计

1-8月陆上风电含塔筒均价2043.34~2120.24元/kW,不含塔筒均价1385.24~1701.42元/kW。

风电头条通过风电项目数据库分析发现,2025年1-8月,陆上风电含塔筒最高中标单价3523.81元/kW,最低中标单价1466元/kW;陆上风电不含塔筒最高中标单价1884.08元/kW,最低中标单价1213.86元/kW。海上风电含塔筒最高中标单价3353.35元/kW,最低中标单价2910元/kW。

2025年8月,陆上风电含塔筒最高中标单价2520元/kW,项目为大唐山西应县南泉50MW风电项目;最低中标单价1588元/kW,项目为大唐新疆哈密伊州区100万千瓦风电项目标段二(500MW)。

陆上风电不含塔筒最高中标单价1681.34元/kW,项目为(华鼎)浙江运达泽州100MW风电项目;最低中标单价1420元/kW,项目为大唐吉林长春二热退城进郊配套80万千瓦洮南风电项目。(注:8月央国企无海上风电项目开标)

2025年1-8月陆上风电(含塔筒)均价

2043.34~2120.24元/kW

2025年1-8月央国企陆上风电含塔筒均价及最低中标单价趋于平稳,最高中标单价价格差异较大,主要涉及风电场升级改造项目、采购范围含储能系统等。(注:仅统计公开订单规模及价格的风电项目)

其中,8月陆上风电(含塔筒)均价2087.52元/kW,最低中标单价1588元/kW,最高中标单价2520元/kW;

7月陆上风电(含塔筒)均价2116.31元/kW,最低中标单价1695元/kW,最高中标单价2595元/kW;

6月陆上风电(含塔筒)均价2120.24元/kW,最低中标单价1800元/kW,最高中标单价3523.81元/kW(苍南霞关风电场改造升级及新增智能调控系统项目,招标范围:风力发电机组(含塔筒、锚栓)及配套的其他设备以及服务项目(含风电场本次建设所拆除的旧机组回收处置服务)等);

5月陆上风电(含塔筒)均价2043.34元/kW,最低中标单价1580元/kW,最高中标单价2750元/kW;

4月陆上风电(含塔筒)均价2095.9元/kW,最低中标单价1530元/kW,最高中标单价3447.5元/kW(福建省绿氢中试基地风电制氢技术验证平台风电机组(含附属设备、储能系统)设备采购及安装服务项目);

3月陆上风电(含塔筒)均价2115.84元/kW,最低中标单价1580元/kW,最高中标单价3418元/kW(风电场升级改造项目,招标范围:风电机组(含塔筒)及其附属设备的设计、制造、运输以及涉及运输道路的改造(从生产车间出厂至场内机位点)、安装指导、调试、保修、验收、技术服务(含全生命周期防台服务)和资料等内容);

2月陆上风电(含塔筒)均价2109元/kW,最低中标单价1470.79元/kW,最高中标单价2640元/kW;

1月陆上风电(含塔筒)均价2096.08元/kW,最低中标单价1466元/kW,最高中标单价2750元/kW。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

2025年1-8月陆上风电(不含塔筒)均价

1385.24~1701.42元/kW

2025年1-8月央国企陆上风电(不含塔筒)中标价格呈略微下降趋势。(注:仅统计公开订单规模及价格的风电项目)

其中,8月陆上风电(不含塔筒)均价1561.54元/kW,最低中标单价1420元/kW,最高中标单价1681.34元/kW;

7月陆上风电(不含塔筒)均价1559.78元/kW,最低中标单价1397.07元/kW,最高中标单价1777.53元/kW;

6月陆上风电(不含塔筒)均价1396.64元/kW,最低中标单价1213.86元/kW,最高中标单价1499元/kW;

5月陆上风电(不含塔筒)均价1449.94元/kW,最低中标单价1245元/kW,最高中标单价1868.05元/kW;

4月陆上风电(不含塔筒)均价1543.64元/kW,最低中标单价1270元/kW,最高中标单价1735元/kW;

3月陆上风电(不含塔筒)均价1634.8元/kW,最低中标单价1443.4元/kW,最高中标单价1750元/kW;

2月陆上风电(不含塔筒)均价1701.42元/kW,最低中标单价1538元/kW,最高中标单价1884.08元/kW;

1月陆上风电(不含塔筒)均价1385.24元/kW,最低中标单价1220.65元/kW,最高中标单价1682.01元/kW。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

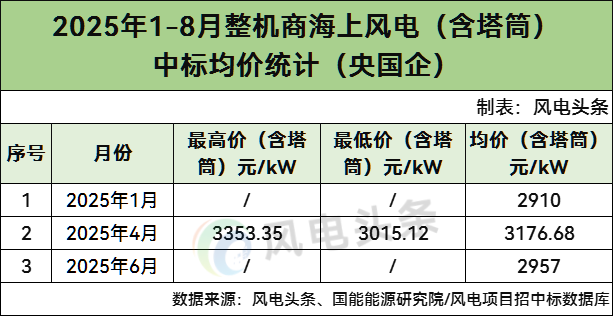

2025年1-8月海上风电(含塔筒)均价

2910~3176.68元/kW

2025年1-8月,央国企开标海上风电项目5510MW,其中3050MW海上风电项目公示中标价格。(注:仅统计公开订单规模及价格的风电项目、无海上风电不含塔筒项目开标)

其中,6月海上风电(含塔筒)均价2957元/kW;

4月海上风电(含塔筒)均价3176.68元/kW,最低中标单价3015.12元/kW,最高中标单价3353.35元/kW;

1月海上风电(含塔筒)均价2910元/kW。

(注:仅统计公开订单规模及价格的风电项目)

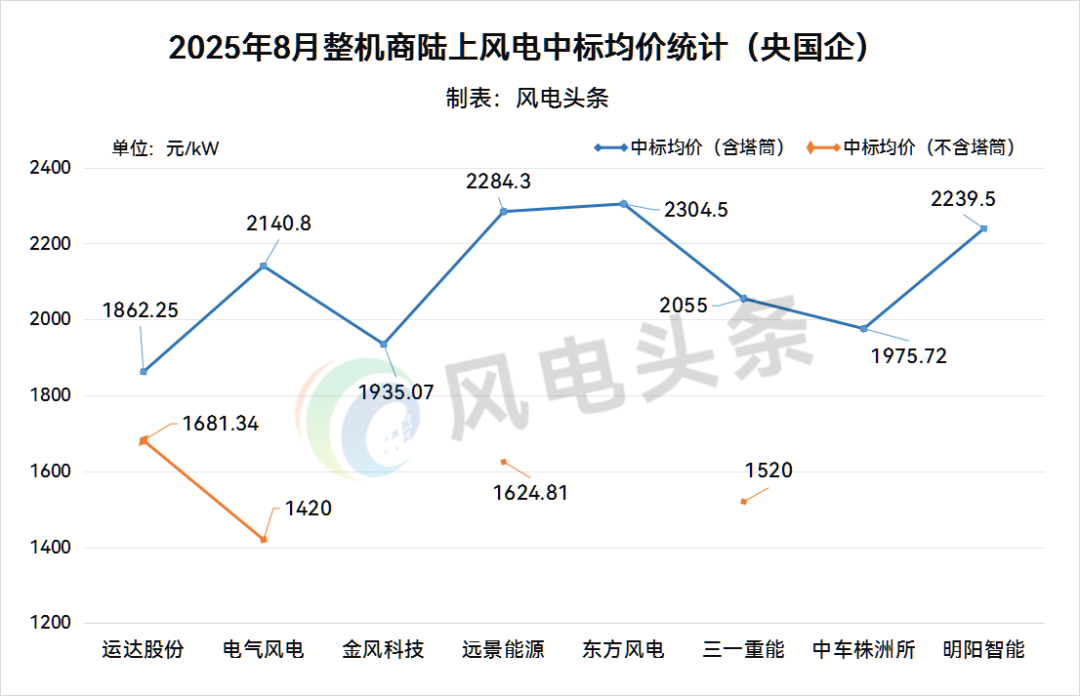

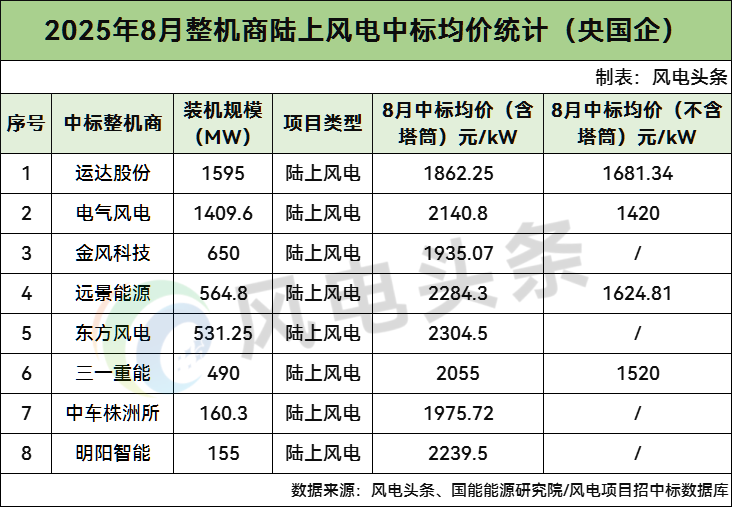

2025年8月各整机商陆上风电中标均价统计

2025年8月,央国企陆上风电项目(含塔筒)中标均价为2087.52元/kW,陆上风电项目(不含塔筒)中标均价为1561.54元/kW。(注:8月央国企无海上风电项目开标)

2025年8月,陆上风电项目各整机商中,含塔筒最高中标均价为东方风电2304.5元/kW,最低中标均价为运达股份1862.25元/kW;不含塔筒最高中标均价为运达股份1681.34元/kW,最低中标均价为电气风电1420元/kW。(注:仅统计公开订单规模及价格的风电项目)

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

(注:仅统计公开订单规模及价格的风电项目)

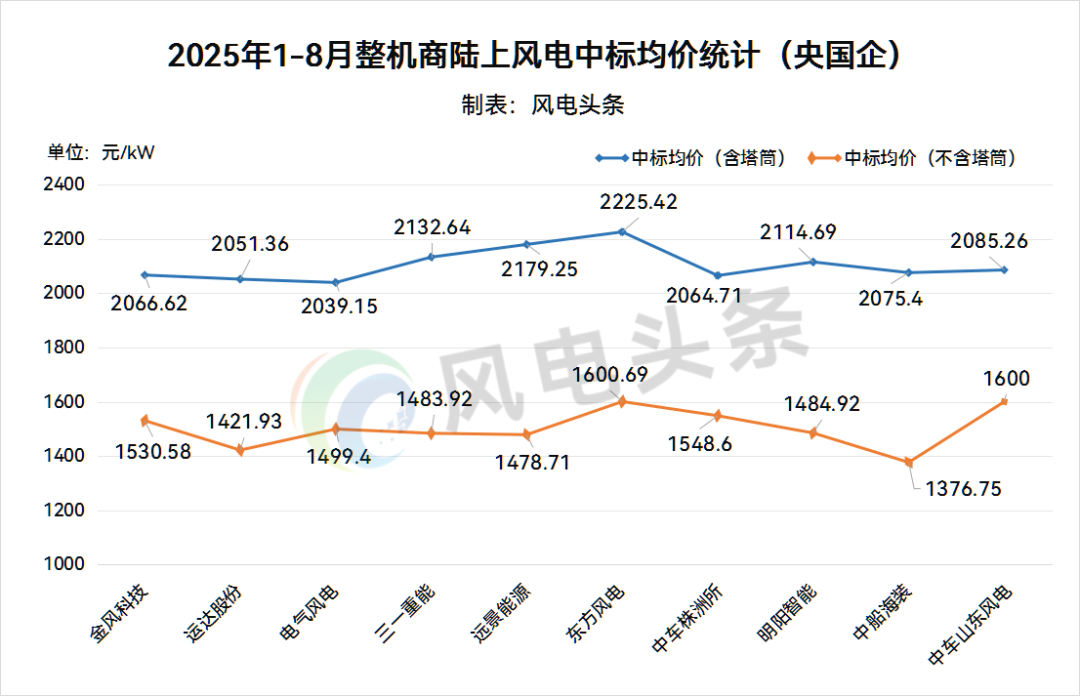

2025年1-8月各整机商陆上、海上风电中标均价统计

2025年1-8月,央国企陆上风电项目(含塔筒)中标均价为2098.86元/kW,陆上风电项目(不含塔筒)中标均价为1498.31元/kW。海上风电项目(含塔筒)中标均价为3107.2元/kW。

2025年1-8月,陆上风电项目各整机商中,含塔筒最高中标均价为东方风电2225.42元/kW,最低中标均价为电气风电2039.15元/kW;不含塔筒最高中标均价为东方风电1600.69元/kW,最低中标均价为中船海装1376.75元/kW。(注:仅统计公开订单规模及价格的风电项目)

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

海上风电项目各整机商中,含塔筒最高中标均价为金风科技3353.35元/kW,最低中标均价为东方风电2910元/kW。(注:仅统计公开订单规模及价格的风电项目)

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

(注:仅统计公开订单规模及价格的风电项目)

央国企电站投资业主项目统计

3家开发商规模超10GW,大唐规模最大。

根据风电头条风电项目数据库统计显示,2025年1-8月共有68家央国企开发商发布风电机组开标结果,央企开标总规模为79648.74MW,国企开标总规模为15109.55MW。

2025年1-8月,央国企开发商TOP10企业大部分由央企占据,分别为大唐、中国能建、中国电建、国家电投、国家能源集团、华电、华能、中广核、华润、浙能集团。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

其中,大唐、中国能建、中国电建、国家电投、国家能源集团开标规模均超6GW。

大唐以18084.75MW开标规模遥遥领先第一名。其中,远景能源、电气风电、中车株洲所、金风科技、东方风电、运达股份、明阳智能、三一重能8家整机商中标10000MW风机集采项目,除此之外,金风科技中标2050MW,电气风电中标1570MW,远景能源中标1345MW,中车株洲所中标1200MW,三一重能中标770MW,东方风电中标649.75MW,运达股份中标500MW。

其次是中国能建,开标规模为14737.6MW,位居第二名。其中,金风科技、电气风电、远景能源、运达股份、中车山东风电、中车株洲所、华锐风电、三一重能、东方风电、中船海装、明阳智能11家整机商中标13000MW风机集采项目,除此之外,运达股份中标614.1MW,电气风电中标480MW,远景能源中标463.5MW,三一重能中标180MW。

中国电建以12289.93MW的规模位居第三名。其中,运达股份中标2534.75MW,金风科技中标2382.98MW,明阳智能中标1675MW,东方风电中标1300MW,中车山东风电中标1200MW,中车株洲所中标1103.6MW,三一重能中标797.5MW,中船海装中标480MW,远景能源中标466.1MW,电气风电中标350MW。

央国企各地中标统计

西北、华北地区规模均超17GW,新疆、内蒙古、河北规模均超7GW。

根据风电头条风电项目数据库统计显示,2025年1-8月风电开标项目有31个地方项目进行开标,规模为71758.29MW(约71.76GW)。(注:不含未公布地址及框架集采项目)

从省份分布区域情况来看,2025年1-8月,西北地区、华北地区为风电开发最火热的地方,总规模均超17GW,涉及省份有新疆、甘肃、宁夏、青海、陕西、内蒙古、河北、山西、天津。

从省份分布情况来看,新疆、内蒙古、河北、甘肃、宁夏、广西、黑龙江、吉林、山东是规模均超3GW的省份。其中,新疆、内蒙古、河北排名前三。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

从省份开发商的角度来看,新疆是开标规模最大的省份,规模为9768.45MW。其中,中国电建开标1800MW,国家电投开标1543.5MW,中广核开标1200MW,粤水电开标1000MW,中国绿发开标998.3MW,华能开标800MW,国家能源集团开标585.4MW,大唐开标550MW,华电开标440MW,中国能建开标300MW,上海电气开标250MW,新疆能源集团开标200MW,新疆风能开标82.5MW,中石油开标12.5MW,新疆水发集团开标6.25MW。

内蒙古以规模为7596.65MW排名第二。其中,内蒙古能源集团开标1430MW,中国电建开标1065MW,大唐开标800MW,中煤开标780MW,国家能源集团开标720MW,华电开标569.3MW,华能开标560MW,中节能开标500MW,国家电投开标396.85MW,中国能建开标363.5MW,京能开标306MW,中盐集团开标75MW,锡林郭勒盟智汇新能源有限公司开标20.1MW,中石油开标10.9MW。

其次是河北,规模为7116.6MW,排名第三。

其中,中国电建开标1935MW,大唐开标850MW,河北建投开标731MW,国家能源集团开标600MW,国家电投开标400MW,国家电网开标300MW,中国五矿开标300MW,华能开标250MW,华润开标200MW,中核集团开标200MW,沽源县富民扶农开发(集团)有限公司开标200MW,中国能建开标180MW,运达股份开标150.1MW,河北交投开标150MW,中广核开标150MW,华电开标100MW,申能开标100MW,中合新能源开标100MW,三峡开标50MW,上海电气开标50MW,水发集团开标50MW,京仪绿能开标45MW,深圳能源开标15.5MW,张家口新西旺产业集团有限公司开标10MW。

央国企项目中标机型统计

风电头条通过梳理2025年风电项目所中标机型发现,在央国企陆上风电机组中,8月单机容量最大为10MW,最小为5MW;1-8月单机容量最大为12MW,最小为5MW。在央国企海上风电项目中,1-8月单机容量最大为20MW,最小为8.5MW。

机型技术的迭代方向,将是2025 风电产业大会“风电技术创新展” 的核心亮点 —— 大会将邀请整机商、电网企业、科研机构共同探讨如何解决大型机组的并网稳定性、运维便利性等关键问题,为 “十五五” 风电技术路线提供决策参考。(仅统计有规模及招标机型的项目、8月无海上风电项目中标)

2025年8月风机机型统计

风电头条通过梳理2025年8月风电项目所中标机型发现,央国企陆上风电项目中,6MW≤单机容量<7MW占比最大,规模合计2199.3MW,占比39.09%,其次是8MW≤单机容量<10MW,规模合计1681.25MW,占比29.88%。(仅统计有规模及招标机型的项目、8月无海上风电项目中标)

其中,在陆上风电机组中,单机容量最大为10MW,项目为中节能察右前旗(兴和县)50万千瓦工业园区绿色供电项目(兴和县部分、察右前旗部分);单机容量最小为5MW。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

2025年1-8月风机机型统计

风电头条通过梳理2025年1-8月风电项目所中标机型发现,央国企海陆风电项目中,陆上风电项目机组占比为90.73%,海上风电项目机组占比为9.27%。(仅统计有规模及招标机型的项目)

机型技术的迭代方向,将是“2025 风电产业大会” 的核心亮点。大会将邀请整机商、电网企业、科研机构共同探讨如何解决大型机组的并网稳定性、运维便利性等关键问题,为 “十五五” 风电技术路线提供决策参考。

(注:仅统计有规模及招标机型的项目)

在陆上风电机组中,单机容量最大为12MW,项目为新疆能源化工哈密十三间房一期50万千万风力发电机组;单机容量最小为5MW。

单机容量6MW-7MW机组在风电市场中应用最多,规模为23550.55MW,在陆上机型中占比为45.43%。

值得注意的是,在单机容量6MW-7MW陆上机型中,6.25MW机型应用最多,规模达13816.6MW,占6MW-7MW陆上机型比重的58.67%,成为陆上风电项目中的主流机型。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

海上风电项目中,机组逐步趋于大型化,单机容量最大为20MW,最小为8.5MW。其中,单机容量要求为16MW≤单机容量≤20MW在海上机型中占比为56.6%。

数据来源:风电头条、国能能源研究院/风电项目招中标数据库

(注:文中所有统计数据均基于能源央企、国企已公开且有明确中标量的中标信息数据,不包括集采未分配份额,如有遗漏欢迎补充)

『风电项目周报/月报』由风电头条从2020年开始推出,分为周报、月报,面向风电及新能源全产业的风电项目跟踪分析报告,旨在通过对风电产业项目招标、中标信息的搜集、整理,监测风电产业市场规模、价格变动及市场商机,为产业链相关企业提供时效性强、专业度高、全面的即时产业内参。

特别说明:由于受限于信息渠道与公开性等多重因素,我们在信息搜集、整理中难免会存在疏漏,如有信息漏缺,也欢迎各相关企业主动与我们建立联系,做为后续项目的有力补充,共建风电行业最全、最精准、最客观的产业项目数据库,为风电产业的快速发展助航!

定制咨询

来源:风电头条

切换行业

切换行业

正在加载...

正在加载...