风电变桨系统产业概述

风电变桨系统是控制桨叶转动,改变桨距角,保证风力发电机组在额定风速以上功率平衡,并在极端情况下利用气动制动以保障整机安全的系统。变桨控制系统主要通过信息流传递的指令进行变桨距调节控制,其功能主要是根据控制指令来执行命令。按照变桨动力来源分类来看,风电变桨系统主要可分为电动变桨系统和液压变桨系统,电动变桨系统的动力来源是伺服电动机,采用伺服电动机来带动变桨减速器,将电机转速降低到一定转速来驱动桨叶,使桨叶围绕变桨轴线旋转;液压变桨系统以电动液压泵为工作动力、液压油为传递介质、电磁阀为控制元件,通过将油缸活塞杆的径向运动变为桨叶的圆周运动来实现变桨。

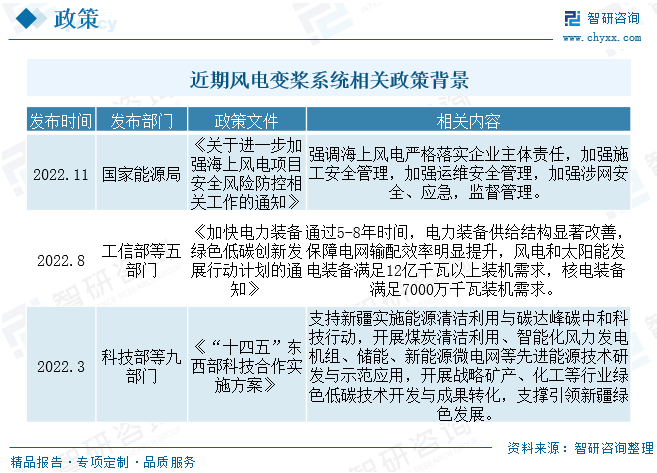

风电变桨系统政策背景

近年来,绿电利好政策频出。2020 年,国家提出“十四五”期间风电装机量每年新增不少于50GW、2025-2030年每年新增不少于60GW的规划目标;2021年,提出2030年风电、太阳能发电总装机容量12亿千瓦以上的发展目标,并在新增发电项目、促进并网消纳、产业链建设等方面制定并完善了一系列绿电鼓励政策。海上风电地方政策来看,2021年底海上风电国家补贴退出后,部分省份也推出了省补等地方支持政策。由于海风的建设基本都在沿海,沿海省份本身也是用电大省,加之陆上风光资源相对缺乏,海风会是双碳核心抓手,地方也会提供相应财政支持手段。其中,广东、浙江、山东、上海等地已出台具体的地区补贴方案。

风电变桨系统产业链

风电变桨系统上游原材料包括变桨控制器、变桨电机、电源和辅助原材料(如电抗器、电缆),原材料占整套变桨系统原材料成本的一半左右,中游主要风电变桨系统的生产,目前国内主要以电力变桨系统为主,液压变桨系统技术要求相对较高,主要集中在国外产品中,下游来看,风电变桨主要用于陆上风电和海上风电,主要需求来源新增装机量,存量需求极低。

新能源发电已经成为我国电力系统中继火电之后的第二大电源类型,在发电结构中扮演重要角色。根据国家能源局统计,截至2022年底,全国新能源发电装机总规模达到12.13亿千瓦,已然超过了煤电装机规模,占全国发电总装机比例提升至47.3%,同比增加2.5个百分点;2022年新能源发电量2.7万亿千瓦时,占全社会用电量31.6%;2022年我国新能源发电新增装机1.52亿千瓦,占全国新增发电装机76.2%,已然成为我国电力新增装机的主体,其中风电新增3763万千瓦,风电发电新增装机皆居高位,随着风电重要性持续走高,作为风电重要零部件的变桨系统规模将持续向好。

风电变桨系统产业现状

风电产业已经成为我国少数具有国际竞争力的高新技术产业之一,这也让我国迎来历史上难得的在风电领域与国际领先水平并驾齐驱的机会和形势。在高速发展过程中,我国建立起了具有国际先进水平的风电产业体系,风力变桨系统作为大型风电机组控制系统的核心部分之一,对机组安全、稳定、高效的运行具有十分重要的作用。近年来,中国风电整机制造商对变桨系统的国产品牌偏好要高于外资品牌。数据显示,2020年受国内陆上风电抢装潮推动,风电新增装机量大增,风电变桨系统规模达近年来最高值,随着2021-2022年风电装机量有所下降,市场规模有所下降,2022年我国风电变桨市场规模为84.35亿元,较2021年下降14.6%。

相关报告:智研咨询发布的《2024-2030年中国风电变桨系统行业市场专项调研及发展策略分析报告》

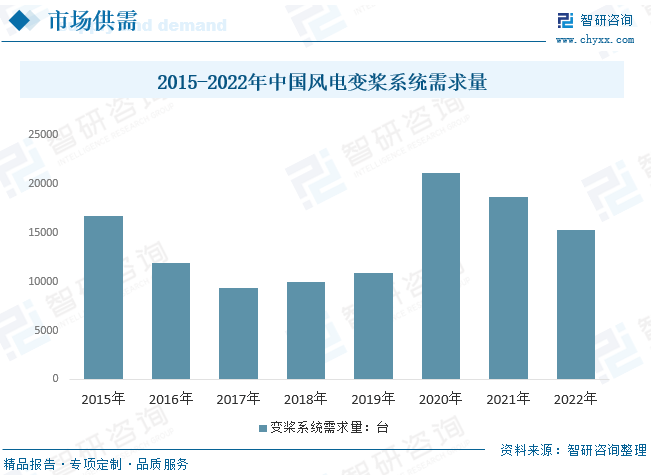

我国风电变桨系统需求情况而言,随着风电逐步由陆上风电转向海上风电,轻量化、大型化趋势持续推进,单台风机容量持续增长,一定程度减少了风电变桨系统需求量,叠加近年来风电抢装潮过度消费市场需求,2021年和2022年我国变桨市场需求量连续两年下降,数据显示,2021和2022年我国风电变桨系统需求量分别18719台和15319台。

我国风电变桨系统市场均价变动而言,随着人工、原料成本增长和工艺持续推进,叠加单台风机容量持续增长,对变桨系统要求持续提升,近年来我国风电变桨单台均价整体表现为波动上升态势,细分产品来看,目前国内风电变桨系统仍主要电力变桨系统为主,技术较为成熟,相关配套已形成完备的产业链,液压变桨系统仍存在技术不成熟,配套不完善等问题,未来随着产品技术和标准化推进,渗透率存在较大提升空间。

风电变桨系统竞争格局

我国风电变桨系统行业逐渐由“价格竞争”阶段进入良性的“质量竞争”阶段,行业迎来新一轮洗牌,价格呈现缓慢上升趋势。随着国内龙头企业科技化和产业化平台持续完善,品牌优势持续提升,净利润率提将逐步提升,行业整合步伐将持续加快。经过多年行业整合,中国变桨控制系统市场集中度不断提升,已出现纳泉能源(已港股上市)、瑞能电气和能健电气等国产本土风电变桨系统中大型企业,其中纳泉能源2022年风电变桨系统营收为1.73亿元,较2021年的2.58亿元下降0.85亿元,主要受风电需求下降和降价策略导致。

切换行业

切换行业

正在加载...

正在加载...