经过与各类投资人长达2年的磋商,历经12次修改,越南第八个国家电力发展规划于2023年5月15日,经越南总理范明政批准后发布。该规划用于指导越南2021年至2030年发电站和电网的发展。

越南位于东南亚的中南半岛东部,北接中国,西临老挝、柬埔寨,国土狭长,自北向南毗邻北部湾、南海和泰国湾等海域。越南电力基础设施薄弱,用电需求增长迅猛,导致该国长期处于缺电状态。越南海岸线长达3260km,拥有丰富的海上风能资源。据世界银行(World Bank)预测,离岸200km内的海上风能资源开发潜力约475GW。

2011年6月,越南政府发布总理决议No.37/2011/QD-TTg,为该国风电发展提供了政策和制度支撑。2012年6月,越南财政部发布了通告No.96/2012/TT-BCT,下发风电项目上网电价财政支持机制指南。2012年11月,越南工业与贸易部发布了通告No.32/2012/TT-BCT,下发风电项目开发实施条例和风电项目购电协议范本。一系列政策的出台,推动了越南海上风电发展。然而,受新能源领域外资投资限制、项目审批程序繁琐复杂、购电协议投资人风险较大、政府补贴电价较低等因素的影响,越南海上风电产业在早期阶段并未实现迅速发展。直到2018年9月,越南政府发布总理决议No.39/2018/QD-TTg,即越南风电支持制度修订版,宣布于2021年11月1日前并网运营的海上风电项目,将享受20年运营期的9.8美分/千瓦时(约合人民币0.7元/千瓦时)的上网电价,由此引发一轮“抢装”。

越南海上风电现状

一、发展历程与规模

2010年,越南启动建设第一座海上风电场。项目位于薄寮(Bac Lieu)省,装机容量为99.2MW,一期采用10台GE1.6MW风电机组,于2013年调试并网。2016年1月,整座风电场完工。

全球风能理事会(GWEC)发布的《2023年全球风能报告》(Global Wind Report 2023)显示,截至2022年年底,越南海上风电累计装机容量为874MW。根据4C Offshore网站的统计,截至2023年上半年,越南共规划建设海上风电场142座,其中的28座已投入运营,2座待并网,4座处于建设中,其他的风电场仍在审批和规划中。越南现有的海上风电项目均位于近海,所用风电机组的单机容量尚未超过7MW。Minh Ha-Duong在发表于《可持续发展能源》(Energy for Sustainable Development)期刊上的研究成果中指出,越南海上风电平均造价成本为2011美元/千瓦。

二、项目开发流程和审批手续

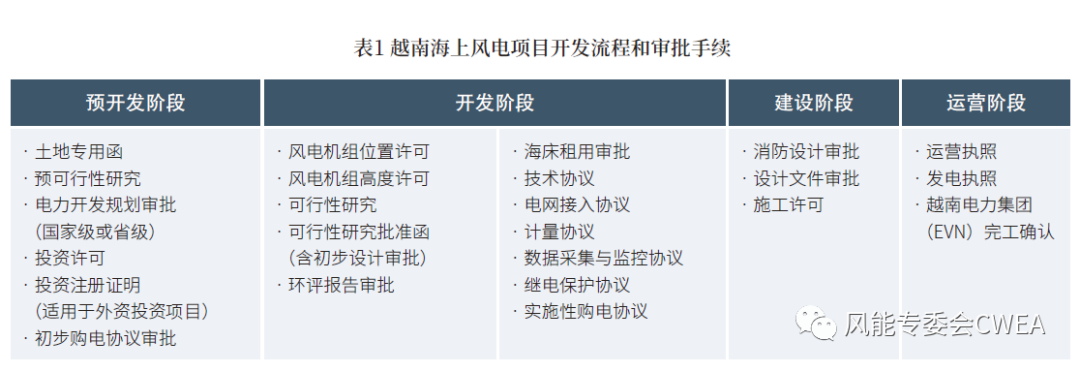

越南海上风电项目开发主要包括预开发、开发、建设和运营四个阶段,涉及的流程和审批手续如表1所示。

三、产业配套设施

越南的大型码头主要集中于南部,码头配套起重设施性能不足,装卸风电机组组件较为困难。越南的海工市场施工船舶数量缺乏,性能落后。起吊能力在1000吨以上的起重船屈指可数,无专业敷缆船,驳船锚泊系统落后。现有国家电力主网容量有限,2022年具备并网条件的海上风电场无法接入国家电力主网。

四、上网电价

2021年年底前未能及时并网的海上风电项目,直到2023年1月才获得新的电价机制。越南工业与贸易部于2023年1月发布决议No.21/QDBCT,明确了太阳能光伏和风电的过渡阶段上网电价。对于2021年11月前已获批但未能完成入网的项目,给予享受过渡阶段电价政策,上网电价不超过7.8美分/千瓦时。对于2021年11月后启动的项目,仍未明确上网电价。目前,业主方已放缓在建项目和新开发项目的推进速度,以等待政府的后续政策。

越南海上风电面临的问题

一、投资人申办流程繁琐

在项目前期开发阶段,要经过选址、测风、投资许可、可行性研究、设计等阶段,需提交和取得各类文件和许可,如风电开发计划、预可研、可研、用地和用海许可、投资许可、设计审批、施工许可等,签订购电协议、入网协议等,流程涉及众多主管部门。相关政策不明确,流程冗长,导致投资人申办过程缓慢,国际投资方有时不得不依赖当地资源来完成相关手续。

二、本国技术装备能力不足

越南依然缺少风电机组设备及配套设施的生产制造能力,风电机组安装船、起重船等船机设备匮乏,缺少配套的海工基地和出运码头,经验充足的海上风电施工作业人员数量不足。在越南,海上风电项目的设备供应、现场运输、安装施工等环节对国际供应商和承包商依赖较大。

三、购电协议风险较大

2019年1月,越南工业与贸易部发布No.02/2019/TT-BCT,即关于风电项目开发和购电协议的公告,公布了风电项目购电协议范本。越南电力集团(EVN)是新能源电力唯一的收购方。在购电协议范本中,未约定“照付不议”条款,投资方的收益难以保障。对于EVN的付款能力,未约定政府担保或其他降低风险的条件。未约定法律变化引起的成本改变的处理方式。这些条款的缺失,导致项目在进行国际融资时困难重重。

四、上网电价不连续、不明确

对2021年11月前获批但未能完成入网的项目,经过一年多时间方确定上网电价。对于2021年11月后启动的项目,仍未明确上网电价,导致业主方不敢贸然推进新建项目和在建项目。

五、国家电网承载能力不足

越南电力集团国家电网公司公布的数据显示,截至2023年上半年,越南输变线路总长度为29189km(500kV线路共10728km,220kV线路共18461km)。共有变压站185座(36座为500kV,149座为220kV),总容量为116.475GW。电网负荷一直处于高位运行,难以满足后续电站接入和区域经济发展需求。

PDP8明确海上风电发展

2023年5月15日,越南政府发布《越南2021―2030年及2050年国家电力发展规划》(On approving the National Power Development Plan for the 2021-2030 period, with a vision to 2050),即越南第八个国家电力发展规划,简称“PDP8”。PDP8提出,发展电力资源和220kV以上电网、新能源与可再生能源产业和服务,以及与邻国的电力互连设施。

针对海上风电,PDP8主要明确了以下内容:

海上风电发展规模。到2030年,越南30.9%~39.2%的电力将来自可再生能源;至2050年,67.5%~71.5%的电力将来自可再生能源。到2030年,并入国内电网的海上风电装机容量达到6GW,至2050年达到70~91.5GW。至2035年,海上风电供应15GW用于新能源产品;到2050年,海上风电供应240GW用于新能源产品。

发展配套储能设施。到2030年,抽水蓄能产业规模达到2.4GW,储能电池规模达到300MW。至2050年,抽水蓄能和储能电池的容量达到30.65~45.55GW,可满足可再生能源发电的需求。

规划国家总装机容量。到2030年,发电设施总装机容量满足150.5GW的国内总需求(不含出口、新能源产品用电)。其中,海上风电达到6GW(占比4%),在技术、电价、输电成本合理的情况下,可以适当提高。至2050年,发电设施总装机容量达到490.5~573.1GW(不含出口、新能源产品用电)。其中,海上风电达到70~91.5GW(占比14.3%~16%)。

电网建设与更新。2021―2030年,新建与更新500kV变压站分别达到49.35GW和38.17GW,新建与更新500kV输电线路分别达到12300km和1324km。新建与更新220kV变压站分别达到78.53GW和35GW,新建与更新220kV输电线路分别达到16285km和6484km。与湄公河次区域国家及东盟国家就500kV和220kV电网连接项目继续开展研究与合作,强化系统的连通性。

推动可再生能源产业和服务发展。到2030年,在越南的北部、中部和南部,当条件允许时,建设2个跨区域可再生能源产业和服务中心,包括2~4GW的可再生能源发电站(主要为海上风电),可再生能源设备制造设施、新能源产品等。

加大电力规划投资规模。2021―2030年,电力能源和输电线路总投资约13470亿美元(约合人民币98351亿元),其中的1198亿美元(约120亿美元/年)用于电力能源建设,150亿美元(约15亿美元/年)用于输电线路建设。

对中资企业进军越南海上风电市场的建议

PDP8提出了越南海上风电装机容量和占比方面的具体目标,明确了提升电网能力、加大设施投入、发展配套产业方面的规划,释放出越南政府支持可再生能源和新能源发展的信号。大力发展海上风电,对于缓解越南用电紧张局面、推动工业发展、降低碳排放具有重要作用。

目前,中资企业已活跃于越南海上风电市场,PDP8有望为中资企业带来更大的机遇。然而,中资企业参与越南海上风电发展,仍需要做好风险防范工作。

谨慎筛选,择机参与投资业务。越南海上风电规划目标及2050年“净零排放”目标的实现,需要大量资金投入,吸引外资是推动产业发展的重要途径。面临投资机遇,应谨慎筛选投资项目。做好项目的尽职调查,确认属地合作方的实力与项目的各项条件满足项目开发要求,项目审批手续可按时完成。在实施性购电协议谈判阶段,应特别注重“照付不议”条款、支付担保条款和调价条款的约定,避免项目建成后出现电送不出、款收不齐、成本倒挂等风险。项目的建设需等待政府明确新的上网电价后再择机启动,以确保预期收益。

对于已建设但未并网的海上风电项目,可积极探索发电方与购电方间直购电协议的落地。在国家电网满载运营的情况下,可申请与用电方签署直购电协议,以满足双方的供需要求,实现互惠发展。

发挥船机设备优势,参与越南海上风电项目建设。随着中国海上风电走向“大型化”和“远海化”,吊重低于1200吨的海上风电安装船舶已逐步不能满足国内海上风电机组的安装需求。“抢装”过后,中国海上风电施工船舶租赁价格大幅度回落。在国内市场需求减少、利润压缩的双重压力下,越南海上风电产业的发展为中国海上风电施工船舶提供了新的市场空间。针对越南缺乏专业施工船舶的情况,中资企业可以发挥船机设备优势,参与越南海上风电项目建设。

建设当地产业链,布局融合发展。越南缺乏发展海上风电所需的风电机组及零部件制造能力、大型钢结构加工能力,以及配套的海工基地和出运码头,对海上风电场的融合创新和融合发展缺少成熟的规划和布局。中资企业可以积极谋划,发挥在制造业、建筑业领域的优势,抢抓机遇,建设越南本土风电产业链;提前布局越南海上风电的融合发展,形成先发优势。

切换行业

切换行业

正在加载...

正在加载...