2023年,在价格战等多重因素的影响下,风电市场格局或将发生重大变化。

日前,咨询机构伍德麦肯兹风电研究团队发布了今年上半年中国风电整机商风机订单量排名情况。

数据显示,今年上半年,远景能源位居中国市场新签订单总量榜首,紧随其后的是运达股份和金风科技,三一重能、明阳智能位居第四位和第五位。

与2022年新增吊装排名相比,该排名已经有了明显变化。这意味着在今年,风电市场格局或将发生重要变化。

另外值得关注的是,在今年上半年订单排名中,出现了一个相对陌生又熟悉的名字——华锐风电。说陌生,因为在最近几年整机厂商的各类排名中,均不见其身影;说熟悉,是因为其在2008年至2010年间曾经一度力压群雄,连续三年位居国内整机龙头之位。

在市场格局即将发生巨变之时,华锐风电重新进入人们的视野,似乎预示着其已经获得了“重生”。

1“风电第一股”落幕

十多年前,是这家企业正当风华正茂之时。2008年,华锐风电凭借新增吊装容量1403MW、22%的市占率击败金风科技,登上风电“铁王座”。此时,距离华锐风电正式成立仅仅2年。

2006年华锐风电成立之时,恰逢《可再生能源法》刚刚获得通过,太阳能、风能等可再生能源迎来了历史性发展机遇。曾任大连重工起重设计院院长的韩俊良与被称为“上海滩证券三猛人”之二的尉文渊、阚治东三个风电“门外汉”,不约而同地看好风力发电的美好前景,并于组建了华锐风电。

值得一提的是,明阳风电(明阳智能的前身)和远景能源就是在这一时期先后成立。

华锐风电成立后,以速度和规模为目标,采用了极为猛进的态势,迅速攻城略地,抢占市场。2008年至2010年间,华锐风电新增风电吊装容量连续三年在国内排名第一,在全球一度排名第二。

华锐风电之所以能够在激烈的市场中胜出,主要凭借的是两件法宝,一件是“押注大兆瓦”,一件是“低价竞争策略”。

彼时,国内的风电市场还多为850kW小机组,但韩俊良不惜投入重金,从德国引进了1.5MW风电机组生产技术,中国风电也由此实现了从kW级到MW级的跳跃。此后,随着政策逐渐明朗,大兆瓦已成趋势,占得先机的华锐风电开始一路乘风而上。

另外,在风电领域,华锐风电可以说是发起“价格战”的鼻祖。

2008年6月,甘肃酒泉380万千瓦风机项目招标,面对金风科技等强劲对手,为了拿下订单,华锐风电不惜一切代价压低价格,最终拿下其中180万千瓦的订单,金风科技则仅仅拿到81万千瓦。

随后几年,华锐风电频繁使用低价竞标“法宝”,迅速抢占市场,最终奠定了行业龙头之位。

2011年,华锐风电又迎来一个高光时刻,以“风电第一股”之姿正式登陆A股市场。90元的发行价创下了当时A股新高,当天市值超过900亿。

华锐风电的进取式发展,也正是我国风电市场疯狂扩张的一个缩影。数据显示,2005年到2010年,我国风电装机量连续6年翻倍,风电整机商数量一度高达70余家。

激进的模式,给华锐风电带来显赫成绩的同时,也带来了种种弊病。一方面,公司应付账款和库存一直居高不下;另一方面,安全事故和产品质量问题频繁发生。

客户流失、业绩下滑,而“韩俊良虚报超24亿营收”事件更是成为了压垮华锐风电的最后一根稻草。

2017年,韩俊良依法被判刑后,老东家大连重工对华锐风电完成了重组,三年后遭摘牌退市。

华锐风电从成立到摘牌,正是我国风电行业“野蛮”生长的时代。整机市场风云变化,不断有整机商成立、消亡,龙头几经易主,整机商排名也此起彼伏。

而到了2020年后,我国风电整机市场格局基本定型,金风科技、远景能源、明阳智能长期雄踞前三的位置,第四名到第十名的排位虽有小幅波动,但也趋于稳定。

2涅槃与重生

被大连重工重组后,华锐风电也告别了“激情岁月”,进入了平稳期。

2021年,华锐风电发布了SL4.X和SL6.X两大平台机组,据称,该机组是专为平价时代对机组低度电成本要求所设计;今年7月,华锐风电通辽基地首台机组正式下线,据称,该基地总投资2亿元,具备新一代高智能陆上4.XMW至12.XMW系列机组的规模化生产能力。

在业绩方面,华锐风电也逐渐向好。数据显示,2021年,华锐风电实现营收12.86亿元,同比增长3.75%;净利润1879.49万元,同比扭亏为盈。2022年,实现营收19.06亿元,同比增长48.20%;净利润2158.42万元,同比增长14.69%。

到2023年,从上半年数据来看,华锐风电在订单量数据上重新找回了自信。

不过,华锐风电从退市到现在,已经整个过去了三年,风电市场也发生了巨大的变化。未来,其能否能够稳居整机商前十之位,依然有着很大的挑战。

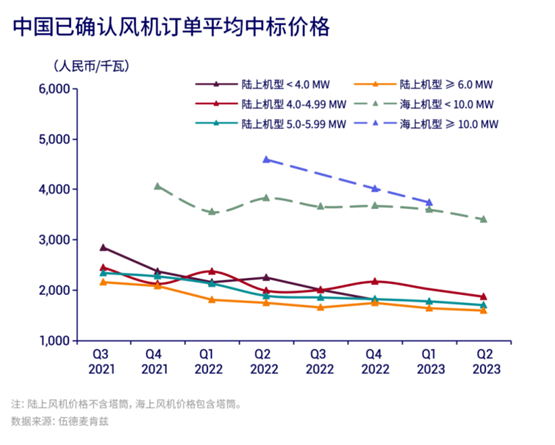

华锐风电退市之时,正值新一轮“抢装潮”开启。数据显示。2020年,国内风电新增装机71.67GW,较2020年增长了178.4%。在巨大的市场需求下,风机组价格也一路攀升,一度攀升至4000元/千瓦以上。

但到了2021年,随着陆上抢装潮的结束和陆上风电平价时代的开启,原本受强需求驱动下飞涨的风机价格逐渐降温,陆上风机价格开始回落。同时,为了争夺订单,一些整机商开始启动低价竞争策略。由此,价格战开启且愈演愈烈。

公开招标数据显示,今年以来,风机招标价格不断探底。2月,蒙能集团4个风电项目集中开标,其中一项目第一中标候选人的报价为1460元/kW(含塔筒),创下了风机价格新低。

陆上风机价格战打得愈演愈烈,其战火也弥烧到了海上。今年4月,在山东能源渤中海上风电2023年度风电机组(含塔筒及附件)采购项目中,最低报价为3200元/kW,扣除塔筒及附件成本,海上风机价格也跌破3000元/kW防线。

在此种大形势下,虽然华锐风电曾凭借价格优势,一度登顶整机商龙头之位,但如今,其是否还有底气和能力挥动价格屠刀去抢占市场?暂时还要划上问号。

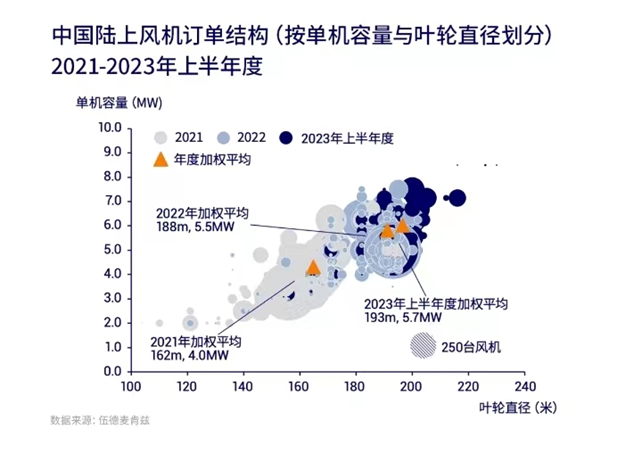

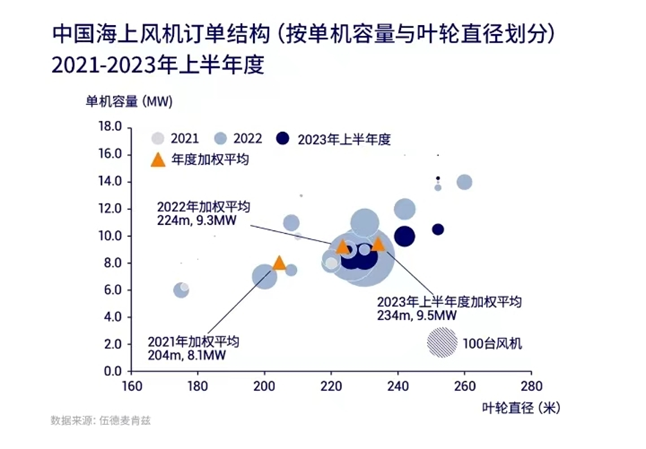

另外,风电单机容量也与三年前无法相比。

2020年,新增陆上风机组的单机容量普遍在3MW左右,如今已跃迁至7MW—9MW。今年5月,中国海装还下线了10MW的陆上风电机组。海上风电同样如此。不久前,16MW单机容量的海上风电机组刚刚完成吊装。

单机容量提升成为主流趋势,在风机大型化的趋势下,华锐风电能否与同行PK,也还是个未知数,需要市场区考验。尽管半年订单量数据提振了信心,但面对一个低价竞争激烈、单机容量不断攀升的风电市场,留给华锐风电的抢滩时间并不多了。

切换行业

切换行业

正在加载...

正在加载...