1.风电行业持续发展,风电叶片材料行业前景广阔

1.1 多因素驱动产业发展,装机容量逐年递增

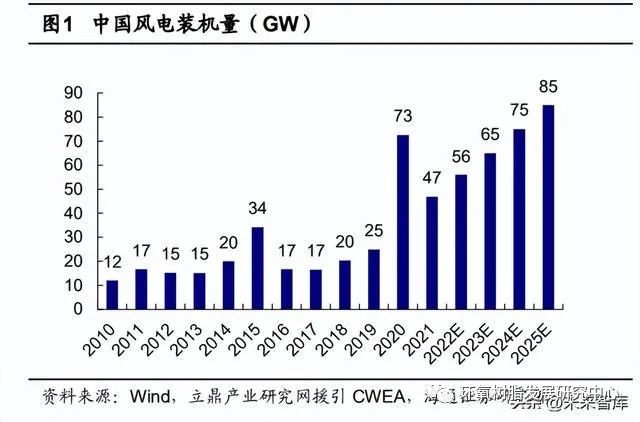

风电是中国战略性新兴产业,装机量高速增长。在产业政策引导和市场需求驱动 双重作用下,风电产业已成为中国 可参与国际竞争并取得领先优势的产业,大力发展风 电产业,对调整能源结构、推进能源生产和消费革命具有重要 意义。2010-2021 年,中 国每年新增风电装机量持续增长,预计到 2025 年将达到 85GW。

1.2 风电叶片存在大型化、轻量化、迭代加速趋势

风电叶片存在大型化、轻量化趋势。叶片大型化不仅有助于提高风机发电效率, 也有利于缓解开发风场的成本压 力。国家发改委和国家能源局提出,要把高效叶片气 弹、轻量化结构、新材料相结合的一体化设计技术列为未来的 重点突破目标。根据国际 风力发电网援引《中国风电产业地图 2021》数据,2021 年平均风轮直径为 151 米, 较 2 020 年增长了 15 米。2021 年直径在 150 米以上的风轮占比从 2020 年的 12%增长 至 66.1%。大型化、轻量化发展 趋势助推叶片材料升级。在叶片尺寸快速增长的背后,还包 含着相关技术的创新。随着风电叶片的大型化发展,叶片的制造难度和运输难度随之增加,厂房规划也需要随之而变更。由于大尺寸叶片需要减重,碳纤维等重量更轻、 强度 更高材料在风电叶片中的渗透率也在持续提升。

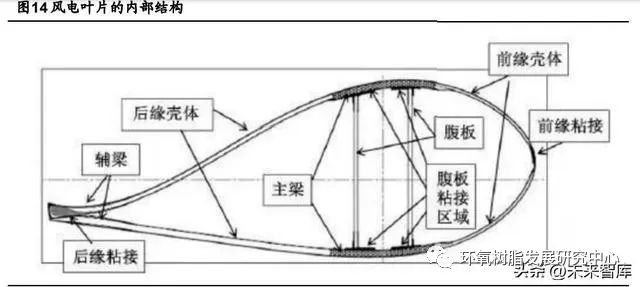

风电叶片主要原料包括树脂基体材料、增强材料、夹芯材料以 及结构胶等。根据 《复合材料在大型风电叶片上的应用与发展》,原材料费用占风电叶片总成本的 75%, 在原材料 成本中占比较大的主要是基体材料、增强材料和夹芯材料。其中树脂基体材料 在风电叶片原材料成本中占比 33%, 夹芯材料占比 25%,增强材料占比 21%。

2. 基体材料:环氧树脂为主流,聚氨酯和尼龙未来可期

2.1 基体材料成本占比最大,是整个叶片材料的“包裹体” 基体树脂是整个叶片材料的“包裹体”。在叶片中,基体树脂包裹着纤维材料和夹 芯材料,起着粘结、支持、保护增强 材料和传递载荷的作用,还可提供韧性和耐久性, 是成本占比最大的风电材料。环氧树脂、乙烯基酯树脂、不饱和聚酯树脂、聚氨酯树脂、尼龙 66 和生物基尼龙 56 是目前用于生产风电叶片的基 体材料。目前兆瓦级以上的风机基本上都是使用环氧 树脂作为基体,有少数厂商采用乙烯基酯树脂或不饱和聚酯树 脂,近年来聚氨酯也逐渐 被应用到基体材料领域。

(1)环氧树脂由基础环氧树脂与固化剂、助剂、稀释剂等深加工 制成,其优点是 对玻璃纤维和碳纤维的浸润性优良、力学性能和耐疲劳性能优异等。

(2)乙烯基酯树脂是环保高性 能耐腐蚀的主力产品,在重防腐领域有其不可替代 的优势,因此其在海水环境中也能够发挥良好的耐腐蚀性。

(3) 不饱和聚酯树脂的力学性能低于环氧树脂和乙烯基酯树脂,且其固化收缩率 较大,贮存过程中易发生粘度和凝胶时 间的漂移。

(4)聚氨酯,相较于环氧树脂,其灌注时间缩短了一半,韧性也很好,未来有望 制作出性能远高于环氧 树脂复合材料的高性能聚氨酯复合材料。(5)尼龙 66 具有耐高温、耐水解、耐磨、阻燃性好、密度适中等性能。(6)生物基尼龙 56 的生产有望做到零碳甚至负碳,对降低碳排放有显著作用。总体而言,环氧树脂仍为主流,聚 氨酯树脂、尼龙 66 和生物基尼龙 56 未来可 期。2.2 风电环氧树脂市场未来有望翻倍 中国环氧树脂产能、产量较稳定。根据百川盈孚,2019-2021 年,国内环氧树脂 产能保持在 230 万吨左右,2022 年 增长至 283 万吨。环氧树脂产量保持在 140-160 万 吨之间,行业整体较稳定。

环氧树脂行业集中度较低。根据百川盈孚数据,中国共有 42 家企业生产环氧树 脂。其中南亚昆山、江苏三木等 9 家 企业有效产能大于 10 万吨,产能合计为 157.8 万 吨,仅占总产能的 55.7%。2021-2025 年中国风电环氧树脂市场有望翻倍。根据国际风力发电网,1GW 风电 叶片能消耗 4250 吨环氧树脂,据 此测算风电环氧树脂需求。

从 2010 年至 2021 年, 中国风电用环氧树脂的市场需求从 5.09 万吨增长至 19.90 万 吨,CAGR 为 13.20%, 结合立鼎产业研究网引用的 CWEA 对 2025 年风电装机量的预测,预计 2025 年风电环 氧 树脂需求将达到 36.13 万吨,根据百川盈孚,2021 年 11 月-2022 年 11 月,环氧树 脂均价为 22470.86 元/吨,据此 可测算出 2021 年中国风电环氧市场规模为 44.72 亿 元,结合立鼎产业研究网引用的 CWEA 预测,预计 2025 年将 达到 81.18 亿元。

风电专用环氧树脂市场集中度较高。根据上纬新材招股说明书,2019 年,在中国 风电叶片专用环氧树脂市场中,美 国瀚森的产量占 18.02%,道生天合占 14.45%,上 纬新材占 13.40%,欧林占 9.79%,惠柏新材占 7.19%,亨斯迈 占了 4.20%,CR6 达 到了 67.05%。

2.3 环氧树脂原材料环氧氯丙烷基本实现自给自足,双酚 A 部分需进口 环氧氯丙烷和双酚 A 是环氧树脂主要原材料。

环氧氯丙烷和双酚 A 都属于大宗 品,受国际原油价格影响较大。根据 百川盈孚,2022 年,每吨环氧树脂对双酚 A 单耗 为 0.69 吨,在环氧树脂的成本中占 43.90%;对环氧氯丙烷单耗 为 0.56 吨,在环氧树 脂的成本中占 34.56%。

环氧氯丙烷:中国环氧氯丙烷可基本保证自给自足。2019-2021 年,中国环氧氯 丙烷产量和表观消费量均保持在 50- 75 万吨。2022 年 1-11 月,中国环氧氯丙烷产量 68.93 万吨,进口量 0.17 万吨,出口量 6.9 万吨,表观消费量为 6 2.2 万吨。

双酚 A:根据《双酚 A 生产技术进展及市场分析》贾玉庆等,中国是全世界最大 的双酚 A 生产国家,20 20 年,国内双酚 A 产量为 156.3 万吨,进口 59.5 万吨,出口 1.3 万吨,自给率为 72.9%。由于主要供应厂商部分 产量仅供自身生产聚碳酸酯或环氧 树脂使用,国产双酚 A 无法完全满足国内环氧树脂厂商的生产需求,部分仍需进 口, 因此受国际市场价格波动的影响较大。

2.4 聚氨酯、尼龙材料未来可期

聚氨酯复合材料的性能有望超过环氧树脂复合材料。聚氨酯具有粘度低、韧性 好、灌注和固化速度快等优点,有利于缩短成型周期,且聚氨酯的强度高于环氧树脂。但聚氨酯的电阻率较高,综合电性能较差,仍需要继续优化配方 体系。聚氨酯对水分也 较为敏感,所以在风电叶片生产过程中,增强纤维和夹芯材料的烘干以及灌注时对水的 控制 是聚氨酯批量应用的技术关键。根据《聚氨酯和环氧树脂及其复合材料性能对比研 究》孙晓光等,未来有望制备出 性能高于环氧树脂复合材料的高性能聚氨酯复合材料。

尼龙 66 原材料卡脖子瓶颈有望突破。尼龙 66 因其耐高温、 耐水解、耐磨、阻燃 性好、密度适中等综合性能被广泛应用于各个领域,但其关键原料“己二腈”属于中国 的“卡脖子” 产品,进而限制了整体产业的发展。

根据凯赛生物 2021 年度报告,2020 年以来,数家公司宣布新建己二腈装臵, 规划建设产能达到 100 万吨,建成后可能可 以在一定程度上缓解中国地区己二腈供应紧张的问题。

尼龙 56 是尼龙 66 替代品,布局企业较多。尼龙 56 是尼龙 66 的替代新材料产 品,有利于突破目前尼龙 66 在供给 端所受的限制。生物基材料生产过程绿色环保,对 实现“碳中和”有重要意义。目前参与生产生物基尼龙 56 的企业较 多,根据凯赛生物 2021 年度报告,凯赛生物、阳煤化工、伊品生物等企业均有布局。

3. 增强材料:

3.1 玻璃纤维为主流,碳纤维潜力较大

增强材料通常为纤维状材料及织物,是叶片结构的刚度和强度保证 增强材料是叶片结构刚度和强度保证。增强材料是用于加强制品力学性能或者其 他性能的材料,其增强效应取决于 被增强材料的相容性。高强度,常选择高模量和耐热 的纤维状材料及织物,有利于提高制品性能。

玻璃纤维和碳纤维是目前风电叶片主要使用的增强材料:

(1)玻璃纤维是一种性能优异的新型无机非金属材料,绝 缘性好,机械强度高, 具有轻质、高强度、耐高温、耐腐蚀等特性,是目前使用最广泛的增强材料。根据《复 合材 料在大型风电叶片上的应用与发展》李成良等援引的中国玻纤协会统计数据,风电 用玻璃纤维占玻璃纤维总产能的 2 0%-25%左右。玻璃纤维市场需求的增长本质上是由 技术驱动的,一方面技术进步使得玻璃纤维的成本下降,使用玻 璃纤维的性价比得到了 提升,另一方面技术进步使得玻璃纤维的性能不断提升,应用场景也不断拓展,使得行 业需 求兼具总量增长和结构优化的双重特性。

(2)碳纤维是一种丝状碳素材料,被称为材料领域的“黑色黄金”,是具有 多种 优异性能并拥有广泛应用前景的基础性新材料。高比强度、高比模量、低比重的性能特 点使得以碳纤维为增强 体的复合材料具有出色的增强、减重效果。另外耐腐蚀、耐高 温、低膨胀系数、导电等良好的化学稳定性、热稳定 性和电性能特点使得碳纤维可以在 诸如高压、高温、高湿、高寒、高腐蚀等恶劣工况环境中使用。

3.2 玻璃纤维是目前主流增强材料,呈寡头竞争格局

叶蜡石是玻纤生产主要原材料。在玻璃纤维成本结构中,叶蜡石占 50%以上,中 国的叶蜡石矿储量较为丰富,已探 明的储量仅次于日本和韩国,主要分布于浙江、福建两省的中生代火山岩区。

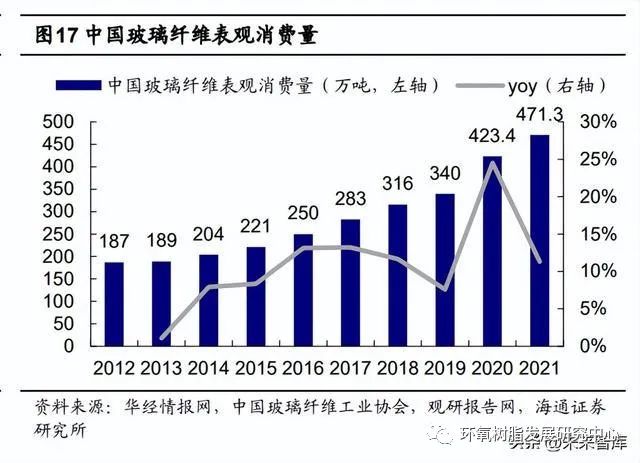

从 2012 年至 2021 年,中国玻璃纤维的产量和表观 消费量不断增加,产量从 288 万吨增长至 624 万吨,CAGR 为 8.97%,表观消费量从 187 万吨增长至 471.3 万吨,CAGR 为 10.82%。

玻璃纤维行业集中度较高,呈现寡头竞争的格局。2021 年,中国巨石、泰山玻 纤、国际复材三家企业占据了中国 6 0%以上的市场份额,其中中国巨石一家企业便占 33%。未来随着环保要求的日趋严格,玻纤行业的落后产能将逐步 出清,在能耗双控和 双碳目标的大背景下,行业领军企业的竞争优势将更明显,市场集中度有望继续提升。

玻璃纤维是主流增强材料,市场增长迅速。

近十年来,全球范围内风电用玻璃纤维的市场需求和市场规模不断扩大。根据中国巨石 2021 年度报告,单位 GW 风电装机 需要玻纤 1 万吨左右,再乘以风电装机量和玻纤价格,便可以得 到风电用玻纤的市场需 求和市场规模。从 2010 年到 2021 年,中国风电用玻纤的需求量从 11.98 万吨增长至 46.83 万吨,风电用玻纤的市场规模从 6.24 亿元增长至 24.39 亿元,CAGR 为 13.20%,结合立鼎产业研究网引用的 CWE A 对 2025 年风电装机量的预测,预计到 2025 年市场需求将达到 85 万吨,市场规模将达到 44.27 亿元。

3.3 碳纤维未来可期,欧美企业占据主要市场

碳纤维主要原材料是丙烯腈。在碳纤维生产中,首先以丙烯腈为原料,经聚合和 纺丝后得到聚丙烯腈原丝,再经过 预氧化、低温和高温碳化等步骤生产得到碳纤维。碳 纤维与树脂、陶瓷等材料结合后得到碳纤维复合材料,再经各 种成型工艺后应用到下游 产品中。

国际碳纤维市场仍然被日、美企业垄断。

国际碳纤维行业的集中度较高,较高的 技术壁垒、巨额的资金投入使得竞 争者较少。日本东丽、日本东邦和日本三菱丽阳目前 拥有全球丙烯腈碳纤维 50%以上的市场份额。根据中简科技的 招股说明书,在小丝束 碳纤维市场上,日本企业所占有的市场份额占全球产能的 49%;在大丝束碳纤维市场 上, 日、美企业占据了绝大部分市场份额,处于主导地位。

风电用碳纤维的前景广阔,根据《构建“硬科技”优势——2021 全球碳纤维复合 材料市场报告》,2021 年,全球风电 用碳纤维需求约 3.3 万吨。2021-2025 年,随着碳 纤维经济性的提升,风电用碳纤维需求将持续增长,预计 2025 年 全球风电用碳纤维需 求将达 8.06 万吨,2021-2025 年 CAGR=25%。

4. 夹芯材料:通常采用巴沙木、PVC 泡沫、PET 泡沫三 种材料

4.1 夹芯材料是风电叶片的关键材料

夹芯材料是叶片的关键材料,通常应用在叶片的蒙皮与腹板上。夹芯材料是叶片 关键增强材料,通常应用在叶片的 蒙皮与腹板上,作为夹层结构来提升结构刚度,防止 局部失稳、提高整个叶片的抗载能力。

叶片用的芯材主要包括 Balsawood(巴沙木)PVC 泡沫和 PET 泡沫三类:

(1)Balsawood(巴沙木),又称轻 木,属于木棉科热带速生树种,全球 90%以 上的轻木都来自于厄瓜多尔。轻木密度小且生长迅速,常规密度是 135~ 176kg/m3, 4~7 年可采伐,是提高风电叶片结构刚度的理想夹芯材料。但是由于树木的生产周期较 长,且主要依赖 于进口,成本波动较大,中国常年受海外限制。

(2)PVC 泡沫因国外叶片技术转让而从进入国内市场,一直是风 电叶片芯材的主 流产品,主要国外供应商分别是瑞典戴铂(DIAB)、瑞士思瑞安(3A)和意大利 Maricell 等公司。

“十二五”期间,PVC 泡沫受进口影响供应紧张,国产化 PVC 泡沫需 求迅速增长。维赛成为国产化 PVC 泡沫主要供 应商,思瑞安和戴铂也在国内实现进口 技术本地化生产。由于 PVC 泡沫技术创新性不足,难以满足更大叶片对夹芯 材料性能 提升的需求,因此在设计叶片时开始使用 PET 泡沫和 HPE 泡沫替代 PVC 泡沫。

(3)PET 泡沫是近几年来替代 PVC 的主要芯材,PET 泡沫材质相对较脆,具有 良好的耐热性和力学强度。PET 泡沫的力学性能优于 PVC 泡沫,除了在叶片局部可以 替代 PVC 外,还能够替代一部分轻木。

另外,PVC 泡沫在制造、使用及废弃处理时, 都会产生一定程度的环境污染问题,而 PET 泡沫是可回收的环保材料。根据技术邻,在风电叶片的夹芯材料中,Ba lsawood(巴沙木)的使用比例为 38%,PVC 泡沫的使用比例为 31%,PET 泡沫的使用比例为 25%。

4.2 巴沙木:主产自厄瓜多尔,供给受到限制

Balsawood(巴沙木)供给受限。全球 90%以上的 Balsawood(巴沙木)都来自 厄瓜多尔。厄瓜多尔肥沃的土壤、年均 90 英寸的降雨量及热带雨林的充裕日照等自然 条件是巴沙轻木快速成长的重要因素,其他地区均不具备。除此 之外,Balsawood(巴 沙木)生长周期较长,需要 5-7 年时间才可由树苗长为 90 英寸的树木,因此每次风电 需求 爆发,Balsawood(巴沙木)都会供不应求。风电用 Balsawood(巴沙木)市场需求不断增长。

根据全国能源信息平台百家 号,每支风电叶片需要耗用 3-4 立方 米巴沙木,又因为每支叶片的发电容量约为 0.5MW,故单位 MW 的风电叶片需要约 6 立方米的巴沙木;另外根据技 术邻,巴沙木 在风电叶片按芯材中的使用比例为 38%。据此可以推算出,2010 年,我国巴沙木的需 求量为 2.73 万 立方米,全球需求量为 8.84 万立方米;到 2021 年,我国巴沙木的需求 量增长至 10.68 万立方米,全球需求量增长 至 21.08 万立方米。

4.3 PVC 泡沫:原材料供应稳定,中国已实现国产化 PVC 泡沫性能优异,已实现国产化。

PVC 泡沫以乙烯基聚合物为基础, 由 PVC、 发泡剂、交联剂等塑料助剂等,经 过投料、共混、模压、后处理、模压等复杂的工序制 成。习惯称为交联 PVC 泡沫芯材,是复合材料夹层结构的理想 芯材。PVC 泡沫综合机 械性能优异,化学性质稳定,具有很高的性价比,在风电,和水上船艇等领域有广泛应 用。目前维赛已成为国产化 PVC 泡沫主要供应商,思瑞安和戴铂也在国内实现进口技 术本地化生产。PVC 泡沫主要原 材料 PVC 可通过电石法和乙烯法两种工艺生产。

PVC 泡沫主要 原材料 PVC 可通过电石法和乙烯法两种工艺生产。根据前瞻经济学人援引中国氯碱工 业协会数据,2020 年中国电石法制 PVC 的比例为 79%,乙烯法制 PVC 比例为 21%。

乙烯法由于制造装臵比较庞大,投资规模大,且易受油价波动影响,目前在中国应用较 少,但乙烯法中污染 较易控制,能耗也较低,随着“双碳政策”和绿色制造的逐步深 化,未来乙烯法制 PVC 的比例还有进一步提升的空 间。

中国 PVC 供应较稳定。根据百川盈孚数据,2018-2022 年,我国 PVC 产能保持 在 2500 万吨左右,产量保持在 20 00 万吨左右,表观消费量保持在 1900 万吨左右。产能利用率保持在 80%左右,行业整体较稳定。

4.4 PET 泡沫:技术壁垒较高,亟待国内突破

PET 泡沫主要原料是 PTA 和 MEG。PET 泡沫产业链的源头是石油,石油经过处 理后得到石脑油,石脑油经过催化重整、芳烃抽提、异构化、加氢等一系列工艺后得到 PTA 和 MEG,两者反应生成 PET,再对 PET 采用特定发泡技 术加工后得到 PET 泡 沫,具有优异的力学强度、耐热性和可生物降解性能,广泛应用于环保建材、汽车内 饰、屋顶 隔热、运动器材、风力发电和航天工业等领域。国内 PET 产量较多,但 PET 泡沫主要依靠进口。根据智研咨询,2 019 年中国 PET 产量达到 5876 万吨,市场规模约为 5134 亿元,但于发泡技术受限,PET 泡沫仍 主要依靠进口。

根据华润材料招股说明书,瑞士 3A 公司、Armacell 公司和 Gurit 公司 为全球 PET 泡沫的其他主要供应商,三家合 计全球市场占有率达 80%以上,在中国市 场占有率高达 90%。发泡配方、专用设备、发泡工艺是 PET 泡沫生产主要壁垒。目前 PET 泡沫产业化 的生产技术被国外厂商垄断。

中 国 PET 泡沫行业起步较晚,从事产品研发以及生产的 企业数量较少,行业整体技术水平较为落后,与欧美发达国家 还存在较大的差距。根据 华润材料招股说明书,华润材料于 2018 年开始对相关技术立项研究,并成功完成关键 技 术攻关,计划于 2020-2021 年针对高性能 PET 泡沫材料进行产业化科研以及投产。

5. 投资分析

5.1 凯赛生物:积极开发生物新材料,进军风电叶片领域

凯赛生物是全球领先的利用生物制造规模化生产新材料的企业之一。公司以合 成生物学等学科为基础,利用生物制 造技术,从事新型生物基材料的研发、生产及 销售。公司目前实现商业化生产的产品主要聚焦聚酰胺产业链,为生 物基聚酰胺以 及可用于生物基聚酰胺生产的原料。

公司业绩稳步增长。2021 年公司实现营业收入 21.97 亿元,同 比增长 46.77%;2021 年公司实现归母净利润 6.08 亿元,同比增长 32.82%。公司在生物基聚酰胺行业竞争中的优势地位较为突出。公司的系列生物基聚酰 胺产品基于自产的生物基戊二胺与各 种二元酸的缩聚,随着公司生物基戊二胺的投 产,生物基聚酰胺的产能逐步提高。公司生物基聚酰胺产品以原料可 再生、产品可 回收、成本可竞争的优势和轻量化的特点,将在包括风能发电在内的新拓展领域具 有更大的应用潜 力。

5.2 中国巨石:中国玻纤龙头企业,致力于打造玻纤产业生态圈

中国巨石是玻纤行业龙头企业。公司是中国建材股份有限公司玻璃纤维业务的 核心企业,主营业务是玻璃纤维及制 品的生产与销售。公司拥有具有自主知识产权 的大型无碱池窑、环保池窑的设计和建造技术;研发了国际首创的纯 氧燃烧技术并 进行了工业化应用,大大降低单位产能能耗;还建有玻纤研发实验基地。公司主要收入来源于玻纤及 其制品。

2021 年公司营业收入为 197.07 亿元,同 比增长 68.92%;2021 年公司归母净利润 60.28 亿元,同比增长 149.51%。主要 原因是国内市场受益于新能源汽车增长迅速带来轻量化产品需求的增长,以及 PCB 产业需求旺盛带 动电子布量价齐升带来的效益提升;同时海外市场受新冠疫 情影响供需失衡严重,从 2021 年二季度开始外贸出口重 回上升通道;玻纤产品价 格稳步上涨。

5.3 中材科技:将持续布局风电领域的行业龙头

中材科技是我国特种纤维复合材料的技术发源地。公司拥有完整的非金属矿物 材料、玻璃纤维、纤维复合材料技术 产业链,是我国特种纤维复合材料领域集研 发、设计、产品制造与销售、技术装备集成于一体的国家级高新技术企 业。承继了 原南京玻璃纤维研究设计院、北京玻璃钢研究设计院和苏州非金属矿工业设计研究 院三个国家级科研院所多年的核心技术资源和人才优势。公司业绩表现较为亮眼。2021 年公司实现营业收入 202.95 亿元,归母净利润 33.73 亿元,同比增速分别为 7.58%和 65.40%。

公司集中优势资源大力发展风电叶片产业。公司全资子公司中材叶片是专业的 风电叶片设计、研发、制造和服务提 供商。中材叶片以技术创新为先导,拥有完全独立自主设计研发能力,为客户提供定制化的叶片设计和技术服务,目 前拥有全系 列 80 余款产品,适合高低温、高海拔、低风速、沿海、海上等不同运行环境,产 品覆盖中国、美国、 加拿大、巴拿马、巴西、阿根廷、智利等 23 个国家和地区。

5.4 中简科技:致力于发展高性能碳纤维产品的高新技术企业

中简科技是专业从事高性能碳纤维及相关产品研发、生产、销售和技术服务的 高新技术企业。目前公司所生产碳纤 维主要为高端、高性能型碳纤维产品,已达到 同类产品国际先进水平。公司着眼于高性能碳纤维产品研发、制造, 致力于成为具 有自主知识产权的国产高性能碳纤维及相关产品研发制造商。公司碳纤维业务业绩表现较好。

2021 年,公司克服疫情的不利影响,全力以 赴保生产、稳供货,实现营业收入 4.12 亿元,较 2020 年同期增长 5.72%, 碳纤 维及其织物销量 156.06 吨,较 2020 年同期增长 34.35%,归母净利润 2.01 亿 元。公司坚持发展高性能碳纤维产品。通过对新产品的研发投入,公司不断提高碳 纤维及其织物产品的品质和产业化水 平,同时协同产业链合作伙伴共同打造自主可 控的碳纤维及复合材料产业创新平台,促进高性能碳纤维产品在国民 经济领域的全 面可持续发展。

5.5 华润材料:不断推进 PET 泡沫的研发,积极布局风电领域

华润材料是全球聚酯材料的领军企业。公司主要从事聚酯材料及新材料的研 发、生产和销售,主要客户包括可口可 乐、顶津、娃哈哈、怡宝、农夫山泉等国内 外知名大型饮料品企业,在国内外市场上享有较高的声誉。

公司业绩稳 步增长。2017 年公司实现营业收入 124.81 亿元,2021 年实现 125.85 亿元,CAGR 为 0.21%;2017 年公司实现归 母净利润 1.95 亿元,2021 年 实现 4.82 亿元,CAGR 为 25.39%。

公司不断推进对 PET 泡沫的研发工作。从 2018 年开始,公司便开始对 PET 泡沫进行立项研究了,并成功完成了关 键技术攻关。到 2021 年,PET 泡沫一期项 目按计划开展产业化建设,产品经第三方检测材料性能可达进口同类产 品水平, PET 泡沫关键品种 CR-HP100 和 CR-HP150 取得 DNV 认证声明,获得该牌号风 电行业销售许可。

切换行业

切换行业

正在加载...

正在加载...