2022年是具有特殊意义的一年。这一年,党的二十大报告发布,坚定推动绿色发展的路线,提出积极稳妥推进碳达峰碳中和。这一年,是对去年十四五开局的继承与发展,明确了十四五可再生能源发展的方向和路径。这一年,也是对我国能源绿色发展成绩的检验,碳中和时代已开启两年,以风电、光伏为代表的绿色能源能否肩负起实现双碳目标的重任。

回首2022年,我国可再生能源政策不断利好,产业积极快速发展。《“十四五”可再生能源发展规划》提出发展目标,“十四五”时期,可再生能源发电量增量在全社会用电量增量中的占比超过50%,风电、太阳能发电量实现翻倍。《关于促进新时代新能源高质量发展的实施方案》提出了7方面21项具体政策举措,旨在锚定到2030年我国风电、太阳能发电总装机容量达到12亿千瓦以上的目标,加快构建清洁低碳、安全高效的能源体系。

为完成上述目标,国家和各省(市、区)在2021-2022年下发了大量风电建设计划,包括大基地类、传统集中式类、技改增容类、海上风电类、分散式类等多种类型。这些项目将于2023-2025年完成装机。展望2023-2025年,中国风电将在“大规模、高质量”发展的路上奋马扬鞭,奔腾不止。

若上述风电装机目标能够完成,五年风电新增装机容量将超过历年风电装机容量的总和。“十四五”阶段也将在中国风电发展史上留下浓墨重彩的一笔。

2023年后年均风电装机将超7000万千瓦

根据国家能源局数据,2022年风电装机容量相比2021年出现明显下滑。

2022年前11个月,全国风电新增装机2252万千瓦。与2021年同期2470万千瓦的新增容量相比,同比降低10%。

众机构预测2022年全国风电新增装机容量不高于4000万千瓦,同比2021年降低15%以上。

风芒能源根据各省(市、区)“十四五”能源相关规划预测,全国“十四五”期间共规划风电、光伏装机容量约8.7亿千瓦,其中风电新增装机容量约3.1亿千瓦。而2021-2022两年,我国风电新增装机尚不足9000万千瓦,这也意味着2023-2025年,风电年均装机需要超7000万千瓦才能完成目标。

为完成“十四五”风电建设目标,除了各省(市、区)发布的建设计划外,国家能源主管部门于2021年下发了第一批以沙漠、戈壁、荒漠地区为重点的大型风电、光伏基地建设项目清单,涉及的项目规模超过9700万千瓦,目前已全面开工建设,预计在2023年陆续并网;

2022年又下发了第二批大型风电、光伏基地清单约4200万千瓦,目前正在开展项目前期工作,部分项目已开工;第三批大基地项目已正式启动申报,预计不晚于2023年上半年开工建设,2024年底前并网。

海上风电类项目也将为2023年后的装机容量做出巨大贡献。即使不统计尚未出台相关规划的沿海省份,当前已出炉的“十四五”海上风电新增规划已超过5500万千瓦。

2023年-2025年,乡村振兴类分散式风电项目将异军突起。当前能源主管部门正在组织编制“千乡万村驭风行动”方案,计划“十四五”期间,推动100个左右的县、10000个左右的行政村开发乡村风电。若每个村平均安装2台5MW风电机组,总装机规模可达到1亿千瓦。

截至2020年底,风、光装机5.3亿千瓦,若各省规划目标均能实现,那么到2025年底,全国风、光装机累计容量将达到14亿千瓦,提前五年实现2030年风、光装机超过12亿千瓦的总体目标。

全国建设计划规模增多,获取难度反而增大

要完成3.1亿千瓦的风电新增装机容量,考虑到风电项目较低的转化效率,预计全国要释放建设计划约5亿千瓦,覆盖大基地类、传统集中式类、技改增容类、海上风电类、分散式类等多种类型。因风电项目的建设周期较长,所有建设计划须在2024年底前下发完毕。而海上风电周期更长,或将在2023年全部释放。

风芒能源根据公开信息不完全统计,2021年全国共有21个省(市、区)下发1.2亿千瓦风电建设计划,而2022年全国共有24个省(市、区)下发1.4亿千瓦风电建设计划。

而2023年或将成为十四五期间下发建设计划最多的一年。

尽管从建设计划释放容量上看呈增长态势,但从投资开发商角度来看,不仅对项目时限有了更高要求,获取项目难度也将进一步增大。

房地产泡沫破灭后,地方政府迫切需要新的产业来振兴经济,而来源于大自然馈赠的风、光资源正变得越来越稀缺,于是资源换产业就成了地方政府的首选,投资方不得不配套产业以带动地方经济的发展。

2021年,新疆、内蒙古、吉林等省份在风电建设方案中明确提出固定资产投资贡献;2022年,内蒙古市场化并网项目甚至不允许上网送电,全部电量需自引产业负荷,自我消纳。同时,全国范围内,省、市、县等各级政府成立平台公司,投资方需要与其分成电价收益、碳收益等情形大量出现。

到2025年,全国统一电力市场体系将初步建成。当前随着全国电力交易市场的不断推进,风电参与市场程度越来越高,上网电价不确定性增大,投资方收益不确定性也随之增大。而地方政府对投资方越来越高的需求也让投资风险越来越大。

对2022年风电项目开发主体企业类型进行梳理发现,以五大六小为代表的央企获取规模最多,占比约60%;拥有地方政府背景的国企和新能源制造商获取规模相当,均为15%左右。其他中小型企业获取规模占比仅为10%,相比2021年明显下降。因无法承担过高的投资风险,中小型企业将逐渐失去竞争资格。

2023将现风机供应难题,价格或短期急剧增长

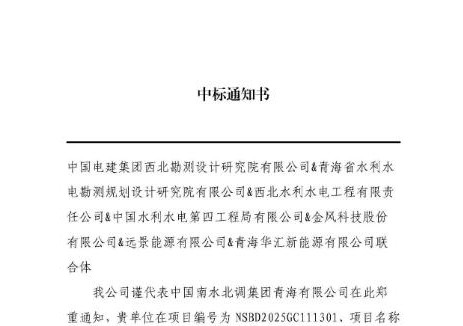

建设计划规模的增多导致2022年整机招中标容量明显增大。风芒能源根据公开信息不完全统计,2022年中国风电市场共计启动累计近9000万千瓦的风机招标,而2021年总招标容量仅为6000万千瓦。

为满足逐渐增长的订单需求,2022年全国新增(在建/拟建)整机制造基地超过70个,而此前全国整机制造基地累计不足100个。

2022年国内风机招标单位主要以央企为主,招标量超7000万千瓦,占比超过80%。

中标量最多的仍然是金风、远景、明阳传统三巨头,三家合计中标量占全部市场的60%。其中远景能源以近2000万千瓦的成绩拔得头筹。值得一提的是,远景能源35%的订单来源于海外市场,明阳智能40%的订单来源于海上风电。

从风机价格上看,从2022年一季度开始,整机价格一路下跌,陆上风机最低中标价格达到1408元/kW。第二、三季度,整机价格趋于平稳,三北地区6MW以上风机基本稳定在1400-1700元/kW。10月,陆上风机含塔筒中标价格1582元/kW达到全年最低。海上风电市场竞争同样激烈,价格屡刷新低,全年最低价格为含塔筒3282元/kW。

除了投资商的价格传导压力外,整机价格不断降低的一个重要因素是机组大型化。2022年陆上风机招标中,要求单机容量5MW以上的占比约50%;海上风机招标中,要求单机容量8MW以上的占比约80%。

从最新机型情况来看,陆上风机最大已至8.5MW,叶轮直径最长已超过200m。部分3.XMW机组也配备170m以上叶轮直径叶片。海上风机最大已至18MW,叶轮直径最长已达260m。

全行业对大规模机型的偏好迫使整机商不断研发大功率风机,而风机的快速迭代势必造成产能无法快速响应。加上风机招标容量的逐年递增和项目时限的紧缩,预计2023年风机供应问题凸显,短期内或会造成价格急剧增长态势。

随着新增制造基地的投产和对低兆瓦机组固定资产(厂房结构、生产线结构)升级改造完成,风机价格又会迅速跌落。从长期角度来看,风机价格平稳下降趋势不会改变。特别是海上风电,受大兆瓦风机的快速迭代和陆上整机商下海入局的影响,市场竞争将进一步加剧,整机价格将持续走低。

零部件产能不足,国产化替代趋势明显

面对不断下降的价格,整机商主要通过规模化采购、自制配套零部件、研发适配大型化和轻量化的技术路线、降低物流运输半径等方式控制成本。

对零部件厂商而言,2022年的压力不是价格。风电设备的主要原材料是钢铁,2022年在国内外多重因素影响下,钢铁市场震荡幅度收窄,均价下移,钢铁行业利润明显收缩,也造成了零部件厂商原料成本的降低。2023年,国内经济在扩大内需的稳增长政策中将逐步回归正常增长轨道,钢铁行业仍将坚持绿色低碳发展,产能减量置换等政策仍将制约钢铁产量释放,钢材需求下滑局面出现缓和,钢材均价将有所回升,零部件厂商原料成本也将随之上升。

机组大型化趋势下的产能不足是零部件厂商的重要难题。

以叶片为例,风机大型化带来的是叶轮直径的大型化,叶片的需求结构也将发生变化。未来三年160米以上的产能将会有较大需求,140米以下的产能占比将会逐渐降低,100米以下的产能将会面临出清淘汰。大兆瓦风机的快速迭代迫使叶片厂不断进行产能替换,厂房结构、生产线结构等固定资产需要不断升级改造。

叶片长度的增加,也对增强材料的强度和刚度等性能提出了新的要求,玻璃纤维在大型复合材料叶片制造中逐渐显现出性能方面的不足。而碳纤维材料在叶片的大型化、轻量化进程中有明显的优势。2022 年国内碳纤维总产能仅7.5万吨,高端产能不足,进口依存度大,随着国内头部企业纷纷扩产,国产替代趋势明确,未来三年进口依存度将进一步下降。

主轴轴承在风电机组中起到吸收叶轮气动载荷和传递功率的重要作用,是风电机组的关键部位。由于其设计技术壁垒相较偏高,一直是设备国产化的“卡脖子”难题。当前,国内风电主轴企业市场竞争格局集中且稳定,尽管市场占比不高但均在大功率轴承方面不断突破。近两年整机厂家也在做主轴轴承研发制造工作,并和国内外厂商合作开发,未来三年国产化趋势将不断提高。

各大塔筒制造商也频频出手,除了稳固陆上市场外,受海上风电高景气市场驱动,纷纷加码海上风电,2022年塔筒行业收购、新建海上制造基地动作明显提升。未来三年中国塔筒制造商头部集中率将进一步提升。

而对于轮毂、底座、定子主轴等风机铸件而言,主要压力来自后备人才培养。铸造业属于“苦脏累”行业,年轻人不太愿意从事,整个行业青黄不接,人工成本也不断上升。

此外,全行业在智慧运维、数字化应用等方面不断取得突破。发电量预测、故障预测、健康管理等技术进步显著,风电管理变得愈加智能高效。