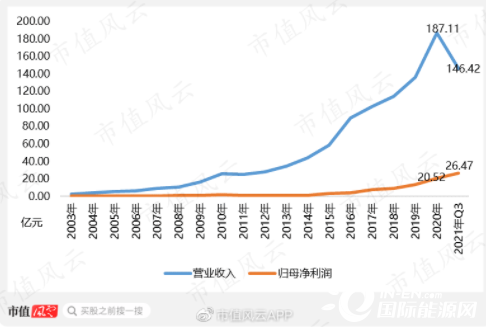

不久前,中材科技发布2021年三季度报告,2021年前三季度营业收入146.42亿元,同比增长12.76%,归母净利润26.47亿元,同比增长73.31%。

盈利能力大幅提升,前三季度净利润已经超过历史上任何一个完整年度,31.96%的整体毛利率也创出历史新高。

主要产品之一的玻璃纤维需求端持续旺盛、量价齐升,是中材科技前三季度盈利能力大幅提升的主要原因。

根据2021年半年报,玻璃纤维及制品43.80%的毛利率较去年同期高出14.27%。

这样毛利率在公司历史上也是独一份。

然而让风云君惊讶的是,就在一年前,2020年12月,中材科技竟在筹划将玻璃纤维业务全部出售,不过很快草草了之,要不也不会有现在的好业绩。

所以这是一个阴差阳错踩了狗屎运的故事吗?

一、含着金钥匙出生

中材科技是含着金钥匙出生的:它一出生就手握我国特种纤维复合材料最优质的资源。

2001年12月,中国非金属材料总公司联合另外4家单位共同发起设立中材科技。前者作为出资的是其当年1月份刚整体接手过来的南京玻璃纤维研究设计院、北京玻璃钢研究设计院和苏州非金属矿工业设计研究院(以下简称“南玻院、北玻院、苏非院”)等10家科研院所。

南玻院、北玻院和苏非院是三个国家级科研院所,当时已有四十余年历史,拥有强大的核心技术资源和人才优势,是我国特种纤维复合材料行业的技术装备研发中心,也是我国国防工业最大的特种纤维复合材料配套研制基地。

基于先天优势,中材科技创建早期及上市之初的主要业务就是特种纤维复合材料及其制品的制造与销售。而且相当自信,要是有公司想要从事这个行业又苦于没有设备和技术,它还提供成套技术与装备服务,压根不担心你学会了抢走了它的生意。

中国非金属材料总公司2007年在香港上市,简称中材股份,后被中国建材换股吸收合并,后者也因此成为中材科技控股股东,目前持有中材科技60.24%的股权。中国建材实控人为中国建材集团有限公司。

不过上市后,中材科技率先崛起的却是风电叶片产业。

二、当风电机会来临的时候,它已经准备好了

2005年7月,国家发改委要求风电站的设备国产化率必须在70%以上,不满足设备国产化率要求的风电场不允许建设。

高中时,风云君的班主任最喜欢说的一句话就是“当机会来临的时候,你已经准备好了”,很显然,中材科技和风云君应该是一个老师教出来的。

1、国产风电设备厂商的四年窗口期

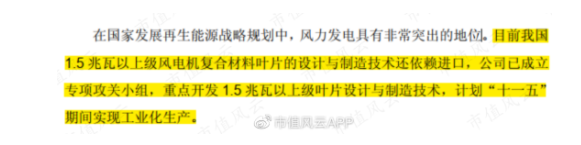

2006年上市时,中材科技就已经在攻关1.5兆瓦以上级别风电机复合材料叶片设计和制造技术。

2007年初以北玻院的技术班底和生产资产为基础,开始组建专门从事风电叶片业务的公司中材科技风电叶片股份有限公司(以下简称“中材叶片”)。

2007年11月更是拿到华锐风电5年共计10.2亿元的风电叶片订单,华锐风电当时还是个年轻力壮的俊后生,还没开始琢磨怎么财务造假。

2008年4月,中材科技将上市时部分募集资金调整用途,用来建设“年产500套兆瓦级风电叶片建设项目”。

2009年9月,又筹划非公开发行募资12.54亿元,拟分别在北京和甘肃各新增500套兆瓦级风电叶片产能,虽然非公开发行要到2010年底才能完成,但中材科技通过自筹资金的方式先行投入。

事实上,国产风电设备厂商的窗口期也就四年,自2009年11月1日起,国家发改委取消了风电设备国产化率必须达到70%以上这一要求。

这意味着如果一家国内风电设备企业没有在这短短的四年成长起来,那基本上就错过了这个行业最大的风口。

而一手产能,一手订单的中材科技则敏捷的抓住了这个短暂的窗口期。

在订单带动下,2008年,中材叶片就已经实现2.11亿元营业收入,净利润0.35亿元。2009年,中材叶片收入更是飙到8.70亿元,占当年总收入的53.95%;净利润1.89亿元,占当年合并报表净利润的93%。

目前,中材科技具备年产10GW以上风电叶片生产能力,市场占有率连续10年保持全国第一。

2、补贴退出后应对之道:两大两海

纵观我国风电发展史,整个行业的发展一直都和政策支持密切相关,每一轮政策调整都会迎来一次风电抢装潮。

最近一轮风电抢装潮发生在2020年,因为2020年是陆上风电补贴最后一年。

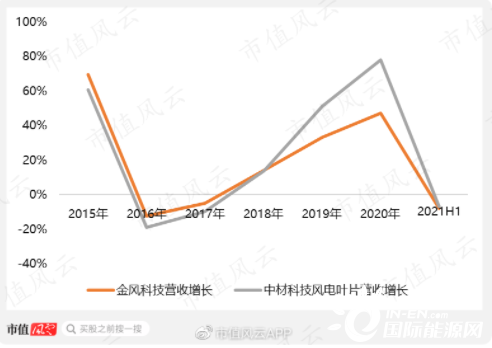

而每一轮抢装潮中,风电企业都迎来营收和毛利率的高景气周期,比如2015年和2020年。

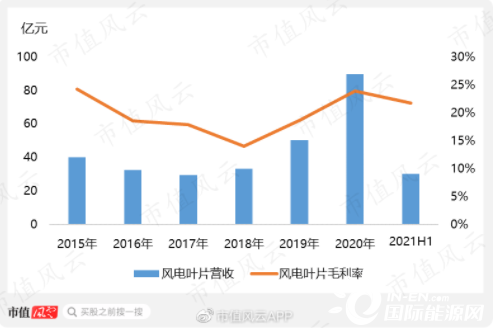

2020年,受益风电抢装潮,中材科技销售风电叶片12.3GW,同比增长55%,风电业务营收90.2亿元,同比增长74%,净利润10亿元,同比暴增150%。

每次抢装潮之后都会有一波调整和去化周期紧随。根据中材科技2021年三季报,抢装潮过后风电招标价格较去年同期大幅下降,叠加原材料成本上升,风电装备供应链面临巨大成本压力,竞争加剧,这从上图2021年上半年风电叶片业务毛利率明显下滑也能看出来。

2021年上半年,中材科技合计销售风电叶片4.55GW,实现销售收入30.8亿元,净利润3.3亿元;虽然销量只下滑了0.7%,但营收下滑5.8%,净利润下滑了15.4%,2021年市场竞争的激烈程度可见一斑。

2021年陆上风电正式进入平价时代,同时也是海上风电补贴最后一年,随着政策扶持的最终消退,风电企业将迎来产品为王的时代。

面对激烈的竞争,中材科技的应对策略是“两大两海”:大型化和大功率、海上风电和海外风电。

大型化和大功率化是风电产业链最有效的降本途径,一方面减少单位原材料单位消耗,另一方面降低运维成本。中材科技目前具备1.0MW-8.XMW的6大系列产品,适用于高低温、高海拔、低风速、沿海、海上等不同运行环境,全系列产品通过GL、DNV等国际认证。

三、玻璃纤维业务:运气撞上实力后的业绩大爆发

使得中材科技2021年前三季度业绩大增的玻纤业务也是控股股东后来装进来的。

2015年5月,中材科技公告停牌筹划重大资产重组,而要注入的就是当时的控股股东中材股份拥有的泰山玻璃纤维有限公司(以下简称“泰山玻纤”)100%的股权。

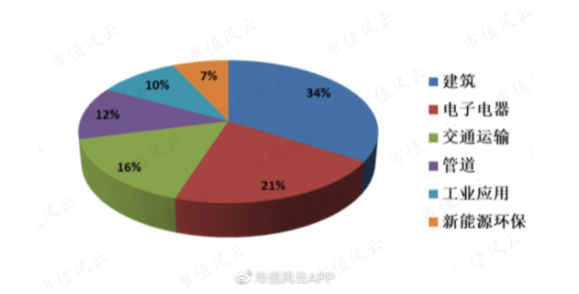

泰山玻纤的主要业务是玻璃纤维及制品的制造和销售,玻璃纤维在国民经济的各个领域都有广泛的应用,包括是生产风电叶片的主要原材料。

泰山玻纤2015年9月份的产能就达到53.7万吨/年,当时已经是玻璃纤维制造业的世界五强、全国前三强企业,同时另募资新建2条10万吨无碱玻璃纤维池窑拉丝生产线。

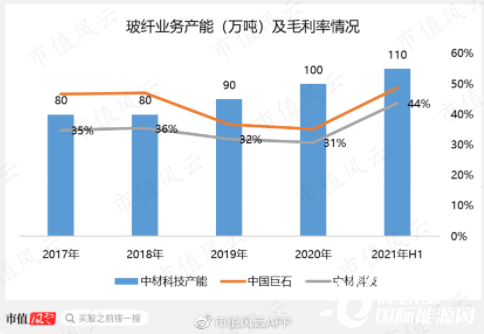

目前,泰山玻纤的玻纤年产能近110万吨,世界排名第四,全国排名第二。而世界排名第一的中国巨石(600176.SH)也不是旁人,是现控股股东中国建材控制的另一家上市公司,目前年产能超过200万吨。

开头提到的2020年12月,中材科技准备将玻纤业务剥离时的拟销售对象也正是中国巨石,其实质是中国建材对旗下玻纤业务的整合。

全球玻纤行业一直呈现寡头垄断的局面。2020年,全球六大玻纤生产企业的年产能合计占到全球玻纤总产能的75%以上,我国三大玻纤生产企业的年产能合计占到国内玻纤产能的70%以上。

但由于各巨头间竞争充分,稳步扩产,市场供需稳定,收购时泰山玻纤的,中材科技预计其未来产品价格会有波动,但波动应该不会太大。

剧本原来也是按这个节奏写的,2017至2020年,随着产能的增长,中材科技玻纤业务毛利率在波动中保持稳定,但2021年上半年画风就变了,玻纤业务毛利率大涨14%。

2021年上半年,中材科技销售玻纤及其制品53万吨,同比增长16%,实现营业收入42.4亿元,同比大增43%,净利润14.2亿元,同比暴增196%。继2020年风电抢装潮后,中材科技又一次凭实力撞上大运。

按照中国巨石三季度单季度营收来看,行业高景气周期还在继续。

中材科技还在加快“卡脖子”技术攻关,薄型电子布已批量生产,超薄型电子布系列产品正在客户测试验证中,5G用高频高速用低介电薄型和超薄型电子布的研究与开发取得重要成果(全系列产品已进入客户第二阶段验证测试)。

同时扩产也在继续,泰山玻纤满莊新区F09线年产9万吨高强高模玻纤项目和邹城F06线年产6万吨细纱项目预计2021年四季度点火。

如果说玻纤业务颇有刮中彩票意外暴富的既视感话,锂电池隔膜业务则是中材科技的心头好。

四、锂膜国内第三,亏损不改投资决心

2016年,中材科技设立中材锂膜有限公司,拟投资9.9亿元,建设“2.4亿平米锂电池隔膜生产线项目”,并将锂电池隔膜产业作为公司第三大主导产业培育。

但中材科技进军锂电池隔膜产业并非心血来潮,而是经过了小心的求证与探索。

早在2011年5月,中材科技就投资7,791万元进行“年产720万平方米锂电池隔膜生产线技术开发”,并在2013年实现销售,同年又投资1.07亿元建设两条年产量1,000万平米聚乙烯(PE)隔膜的生产线。

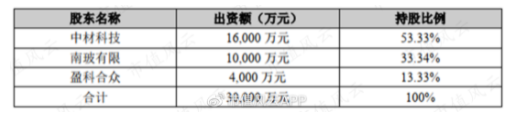

按照中材锂膜有限公司成立时的股权结构,南玻院应该没少在技术层面提供火力支持。

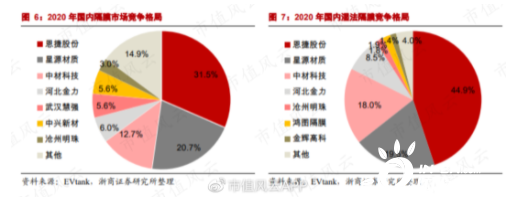

目前中材科技的锂电池隔膜产能约10亿平米,2020年合计销售湿法隔膜约4.2亿平米,实现销售收入6.1亿元;2021年上半年销售隔膜产品3.5亿平米,销售收入4.8亿元。

恩捷股份是国内隔膜市场当之无愧的老大,截至2020年底,恩捷股份湿法隔膜生产线产能33亿平方米,产能规模居全球第一,中材科技目前排名国内第三。

2020年,恩捷股份湿法隔膜出货量约13亿平方米,是中材科技的3.1倍,营收34.64亿元,是中材科技的7.22倍,这充分说明恩捷股份产品竞争力更强。

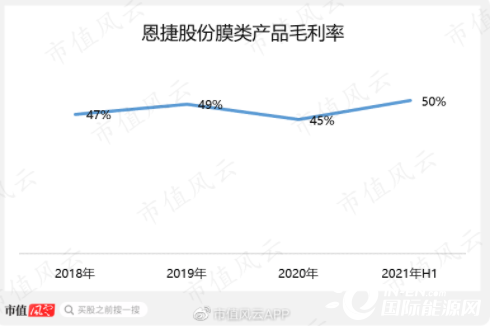

恩捷股份膜产品的毛利率高达50%左右,而中材科技虽然市场份额排到国内第三,但由于目前从事隔膜业务的两家公司均是亏损状态,也没好意思披露毛利率。

但这并没有影响中材科技发展锂电池薄膜业务的决心,扩产还在持续:

滕州二期项目预计2021年四季度完成安装调试,届时锂膜产能将超过15亿平米;

同时,正在布局南京基地,拟新建10亿平米产能;

2021年11月10日,又公告拟在内蒙古新建3.2亿平米锂电池专用湿法隔膜生产线,持续扩大规模。

此外,高压复合气瓶、先进复合材料及相关技术、设备业务仍在持续给中材科技贡献收入,但跟三大主导产业相比,规模较小、也不是重点战略方向,不再展开。

五、盈利能力持续改善,吾股排名杀入前200

从风电叶片、玻璃纤维和锂电池隔膜三大业务的成长路径,我们可以看到中材科技相对清晰的发展战略,利用技术和资金优势先把产能做到行业前列,又豪又横。

同时又有所克制,选择进入的都是产业链的上游,在自己技术擅长的领域深耕,而且更愿意从事“卖铲子”业务。

2020年底,尝尽了技术红利甜头的中材科技还尝试参与上海玻璃钢研究院有限公司的竞拍收购,不过最终没有竞拍成功。

1、研发投入跟三大产业类内佼佼者一致

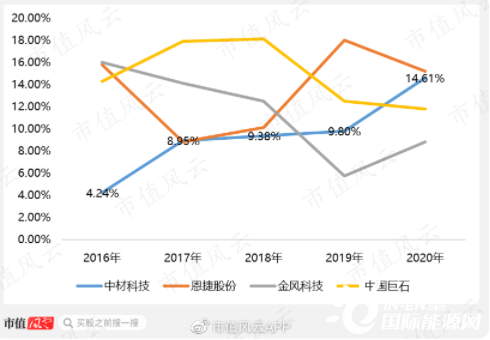

当然光靠吃老本也不行,中材科技后续研发投入如何呢?鉴于中材科技三大主导产业均在业内排名前列,风云君选择了金风科技、中国巨石、恩捷股份来作为参照标的,它们均是相关行业的佼佼者。

从研发投入的绝对值来看,金风科技第一,中材科技第二。从相对值来看,近三年中材科技暂列第一,但四家企业的差距并不明显。2017年至今,中材科技每年约投入总收入的5%用来搞研发。

研发投入会计处理方面,恩捷股份和中国巨石选择全部费用化,而中材科技和金风科技则一般会将研发投入的20%-30%资本化。

2、盈利能力持续上升,吾股排名冲进前200

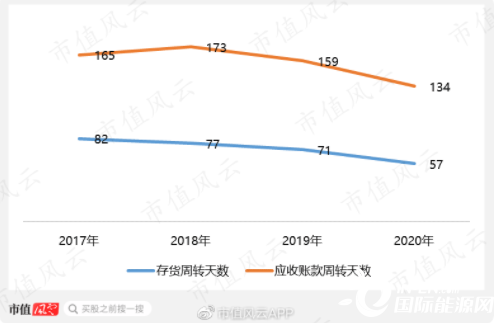

从营运能力来看,中材科技的存货周转天数和应收账款周转天数逐年下降,持续改善。

由于四家头部企业同属资金和技术密集型企业,需要大量资金用于产能建设,账面会形成大量的固定资产(含在建工程)。比如中国巨石,固定资产占总资产的比重超过60%,中材科技也有51%。

既然大家都是重资产,资产结构也相似,净资产收益率就可以客观反映四家头部企业的盈利能力情况。

2016年至2020年,随着玻纤业务装入及风电景气度回升,中材科技加权净资产收益率逐年提升,并在2020年的风电抢装潮中创近五年新高,达到14.61%,是四家公司中盈利质量改善最明显的。

按照玻纤业务2021年前三季度的业绩,2021年净资产收益率大概率要超2020年,这应该也是中材科技在吾股大数据排名又略有上升的原因。

3、偿债问题不大,现阶段回报股东能力有限

最后风云君说下偿债和分红情况。

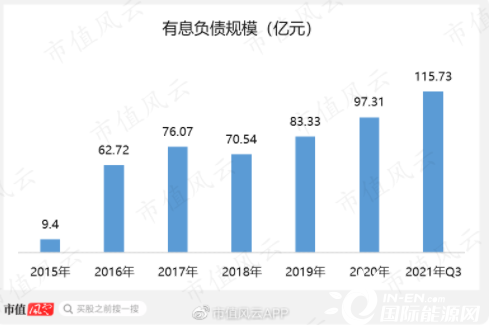

从中国巨石固定资产比重最高也能看出来玻纤业务的超重资产属性,也因此,中材科技需要更多的借助杠杆资金。2016年装入玻纤业务后,中材科技有息负债规模一下子增长了数倍,并在之后几年继续增长。

截止2021年9月30日,中材科技有息负债规模115.73亿元,其中短期有息负债31.23亿元。

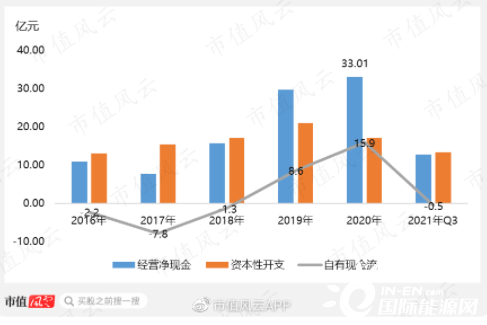

从偿还短期有息负债的角度,中材科技2020年经营净现金流入刚好可以还完所有短期带息负债。但由于持续扩产带来的资本性开支需求,中材科技自由现金流并不充沛,近两年刚刚转正,再考虑到分红支出,有息负债规模上升也比较合理。

目前看来,中材科技有偿债压力,但问题不大。也因此,中材科技虽然上市15年每年都坚持分红,累计分红22.22亿元,但募资分红比排名并不高。

切换行业

切换行业

正在加载...

正在加载...