风电行业周期一般在5年左右。

就目前而言,国内风电行业已经渡过两个完整周期。其中每一次周期的到来会伴随着一场风电装机潮的出现。在此期间,风电运营商和设备制造商都能够如愿分享这场盛宴。

2019年,我国风电行业开启第三轮抢装周期。但这一轮周期相比于过去有着显著区别。原因是,随着技术越加成熟、补贴退坡政策向平价时代迈进,行业周期特征不同以往地表现为装机规模更高,动力更强,且具备较长的持续性。

此背景下,各大风电厂商自然纷纷加大了对风机的投入企图抢占更多的风电市场。所以也在2020年,我国风电装机量首次迎来历史新高。

“淘金先富卖铲人!”,这句放在当前的风电行业同样合适。但谁是卖铲人?在这里,天顺风能靠着供应风电零部件成了获利者,持续实现业绩稳增。

01、公司概况

公司前身是天顺(苏州)金属制品有限公司,成立于2005年,2010年实现了深交所上市。

成立之初,公司以风电塔筒起家,在做强做大主业的基础上尝试向多元化发展。

2015年,公司通过投资风电场并成功开发出第一个风力发电项目——新疆哈密300MW项目,运营风电业务。

2016-2017年,公司在常熟投资建设风电叶片制造工厂,并收购昆山风速、鹿风盛维,将风电塔筒和发电业务开拓到风机叶片领域。

02、产能布局

截至目前,天顺风能形成风电塔筒、叶片、风场运营三大主要业务协同发展的布局。

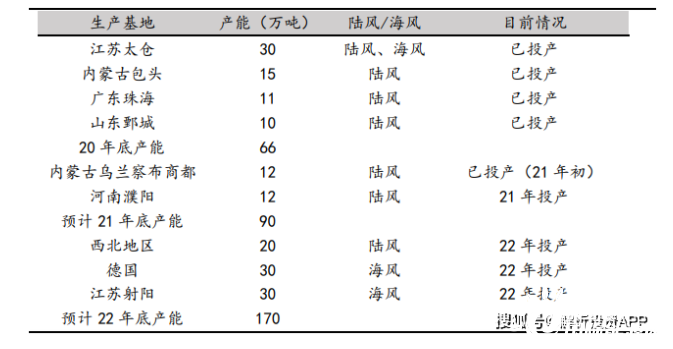

从产能看,公司风电塔筒目前在国内形成了江苏太仓总部、内蒙古包头和商都、珠海、山东菏泽甄城等几个主要的风电塔筒生产基地,合计产能达到78万吨。此外,公司还有河南濮阳和西北地区合计32万吨陆上塔筒产能,以及海外德国和江苏射阳合计60万吨海上塔筒产能等待投产,预计在2022年风电塔筒全部产能合计将达到170万吨(陆上+海上)。

叶片方面,公司目前运营14条叶片产线及4条模具产线,叶片产能合计900套,主要分布在常熟和启东。2020年,公司在河南濮阳叶片生产基地已经建成。2021年上半年濮阳6条叶片生产线新投产,同时下半年商都继续新建6条生产线,年底叶片产能将达到1800套。此外,2022年公司太仓基地还会增加2条模具生产线。

风电运营,自新疆哈密风电项目建成以来,公司在2016-2020年还分别投建了山东菏泽李村、鄄城、滨州沾化冯家镇、宣城沈村以及河南南阳桐柏风电项目,并基本完成并网发电,累计并网风电场规模为859.4MW。

目前公司计划将风场运营业务转为轻资产运营模式,已与华能集团签订2GW的合作开发协议。届时公司仅负责EPC(工程总承包)业务。

03、财务分析

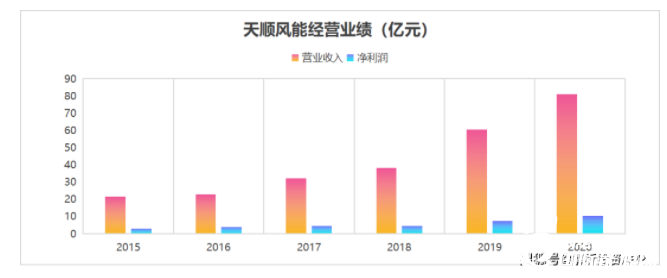

从财务数据看,受益于风电抢装潮,公司各业务收入大幅增长,业绩持续高增。

2018-2020年,公司营收由38.34亿增加至81亿,同比增长维持在30%-60%水平,净利润由4.7亿增加至9.78亿,维持在40%-60%水平。

虽然公司主打业务风电塔筒营收占比从2015年的98.3%下降至2020年的62.76%,但多元化经营效果显著。具体表现为,近几年公司塔筒业务出货、盈利加速提升。叶片业务营收三年复合增长率高达136%。另外,发电业务随着并网项目持续增加继续水高船涨。

2020年,公司风电塔筒板块收入50.53亿元,同比增长11.23%,对应产量为62.08万吨,同比增长22.8%,销量为59.03万吨,同比增长16.52%。叶片板块实现销量3201片,同比增长343.97%,收入21.61亿元,同比增长187.5%。风电场发电业务完成并网179.4MW,较上年同期增长26.38%,全年实现发电量14.19亿度电,同比增长13.78%,实现收入7.1亿元,同比增长15.03%。

此期间,公司营运能力持续提高。核心指标存货周转率、应收账款周转率以及固定资产周转率相较于2019年的4.78、2.89、1.34次,在2020年分别提高至6.1、2.86、1.5次。

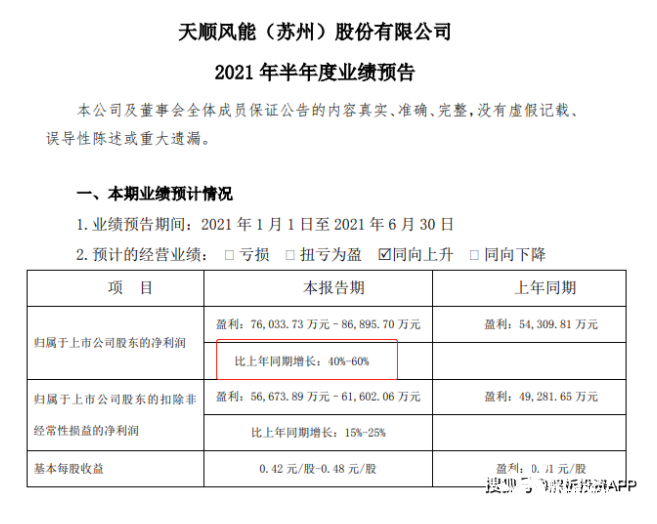

在装机量创出新高背景下,公司风电塔筒和叶片在手订单充沛,继续支撑2021年增长。2021年一季度,公司实现营业收入13.9亿元,同比增长63%,净利润4.97亿元,同比增加274%。公司提前公布2021年中报业绩预告,预计实现净利润同比增加40%-60%。

值得注意的是,公司最近两年综合毛利率也存在较大下滑。

公司综合毛利率由风塔、叶片和风电运营三项业务构成。以2020年为例,公司风塔业务毛利率为17.31%。同比下滑了1.86%。叶片业务毛利率为21.29%,同比大幅下滑了10.14%。发电业务毛利率为66.53%,同比仅下滑1.81%。

公司近几年综合毛利率下滑原因如下:

首先,受新收入准则影响,公司原计入销售费用的风塔运费变为营业成本,摊低了毛利率。

其次,风电抢装潮,各大风电厂商为抢占市场竞争异常激烈,公司实施了价格策略。2020年公司风塔单价为0.86万元/吨,同比下降约4.5%。

再者,由于制造风塔需要用到大量钢板,因此毛利率与原材料具有很强的负相关性。通过比较发现,每当中厚板价格提升100元,公司的风塔毛利率就会下降0.5%。考虑近两年钢铁涨价较大,毛利率随之下滑。

最后,风电补贴退坡政策在向平价时代迈进,没了补贴对生产成本的分担,毛利率下滑回归真实水平。

不过,虽然公司毛利率在下滑,但净利率也受到因新收入准则的干扰,降低了销售费用率,导致有所上涨。2020年公司净利率为13.72%,同比提升0.91%。

04、平价时代的思考

2020年国内风电行业进入全面抢装潮,2021年和2022年陆上、海上风电分别进入平价补贴时代。

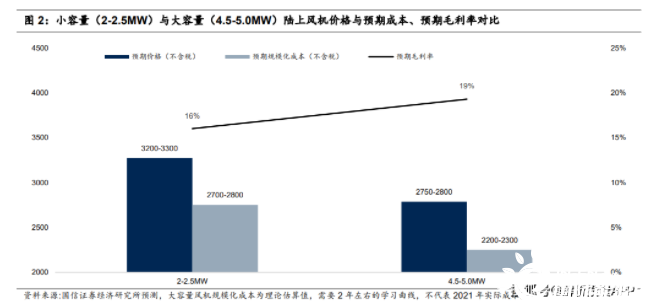

风电平价时代,品牌和大叶片为行业制胜之道。

风电厂商没了补贴依靠,唯有将风机向大型化发展以取得降低度电成本才能维持盈利水平。

而由于风机大型化与叶片尺寸、塔架息息相关,因此大容量、长叶片、高塔筒是新一轮发展趋势。这意味着对风电塔筒企业的技术实力、供应能力等提出了更高的要求。

公司的竞争优势在于自身是目前全球风电塔筒龙头。在2017年,公司风电塔筒出货量占全球7%左右市场份额,拥有规模优势。

此外,公司还有先入者优势和技术认证优势。

公司是最早一批只做风电塔筒设备的企业,在成立不到两年时间就实现给海外大客户供货的目标。2007-2009年,公司依靠先进的技术工艺和质量管理体系取得了海外风机巨头维斯塔斯(Vestas)和通用(GE)的供应商认证制度,并与其形成绑定。

在当时国内100多家风塔生产商中,维斯塔斯(Vestas)的全球合格风塔供应商仅有公司和泰胜两家,而通用(GE)的合格风塔供应商则仅有公司和中船澄西船舶修造有限公司两家。

近几年国内风电塔筒企业出口规模明显上升。在这里,公司海外市场竞争实力明显。公司早就通过领先的专业制造技术、一流的工艺检测装备和严格的质量管理体系在国际风电塔架市场中建立了较大竞争优势。

目前,公司风电塔筒业务海外客户主要是风机龙头Vestas以及GE、SGRE等大公司。叶片业务国内客户以远景能源为主,且已新开拓了金风科技、运达风电、中车株洲等客户。

5、小结:

总的来说,公司身处产业链的上游,是风电卖铲人。

在十几年的发展下,公司供应风电零部件主要以风电塔筒为主,随后再扩展到叶片领域。同时公司还向下游延伸发展风电运营业务,成绩不菲。

2019年第三轮周期开启,公司受益行业抢装潮成为获利者,享受到盈利和估值的戴维斯双击。

如今平价时代来临,伴随着抢装潮加快,公司在多元化初成下,有望依靠“制造+电站开发”双轮驱动,未来业绩增长可期。

切换行业

切换行业

正在加载...

正在加载...