可再生能源投资将在当前十年内实现1.3万亿美元

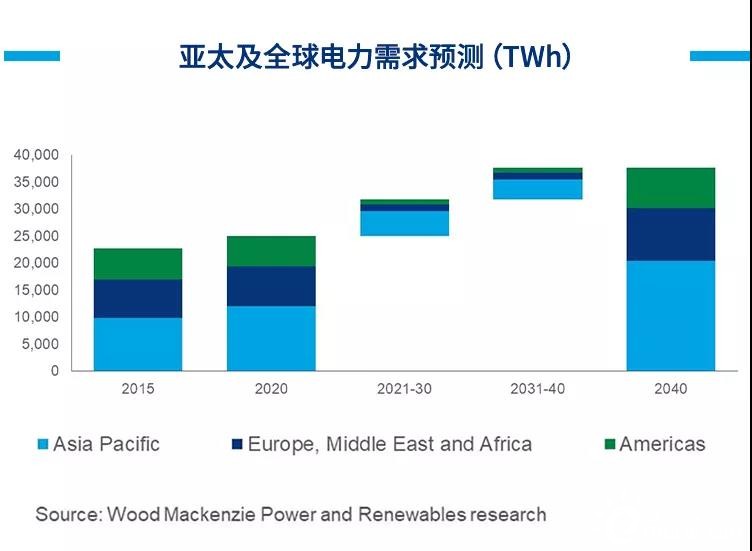

亚太是全球电力需求增速最快的区域,与此同时带来的负面影响是从2009-2019年,全球83%的碳排放增长来自该地区。因此,实现能源转型是当务之急,传统能源企业将面临新的竞争。

伍德麦肯兹预测,2021-2030年间,亚太区域发电投资金额将达到2.4万亿美元。其中可再生能源(风电与光伏)投资额约占一半,即1.3万亿美元,较上一个十年实现翻番。相比之下,化石燃料发电投资预计将下降约25%,至每年540亿美元。

中国、日本、印度及韩国等国将成为投资高地。预计2021-2030年,亚太区域每年将新增约140GW风电与光伏装机容量。

实现净零排放需要国际合作

实现净零排放目标将需要数百亿美元的资金投入,用以发展新项目,购置专业设备等。国际性投资银行及可再生能源开发企业的参与热情高涨。中国投资需求巨大,但非中国企业或难涉足本土市场,而日本新兴的海上风电行业有望成为海外投资者的重要商机。与此同时,东南亚各国的可再生能源电力采购规模非常可观,国际企业有望布局。最后,企业交易和收购的潜力逐步显现。澳大利亚是成熟且开放的电力市场,吸引了大量资金涌入——多达70%的澳大利亚可再生能源资产成为了潜在的收购目标。

中国成为2020年全球最大、增长最快的可再生能源市场

仅去年一年,中国风电与光伏产业的投资量增长了50%,达到800亿美元,而且后期也将持续增长。我们还看到了诸多企业在氢燃料、电动汽车、储能电池、超级电网和智能电网等技术方面的大胆布局。尽管国际公司将面临市场准入及与国内本土企业的激烈竞争的难题,但中国市场的规模如此之大,让所有企业都想分一杯羹。

中国在实现2060年碳中和目标方面仍面临巨大挑战。2020年,中国近90%的一次能源消费来自化石燃料,投资规模依旧庞大。目前,中国光伏组件价格的上涨为暂时性市场波动,最迟到2022年将再次下降。部分沿海省区最近经历的电力短缺或将成为加大海上风电投资的催化剂。

日本或难以实现2030年减排46%的目标

日本海上风电市场是当前最热门的投资产业之一。国际性企业与国内本土企业间的合作取得了良好的发展及成果。然而,海上风电将继续有赖于政府补贴;企业电力购买协议仍无法成为主要推力,而保险又将成为一项重大成本支出,带来不确定性。

环境、社会和治理(ESG)再次被重视,是利好因素之一。随着企业加大实现气候目标的决心与举措,包括可再生能源在内的ESG投资的最低预期回报率正在下降。此外,由于日本政府有意将碳价提上政治日程,越来越多的企业将碳价考虑在投资预算之内。

日本若想实现2030年46%的减排目标,需要在各方面加速脱碳,并辅以明确的政策和鼓励企业加大投资的激励措施。其中包括扩大电动汽车和燃料电池汽车的销售量,2035年停止纯汽油汽车销售,将加氢站增加到1,000个等措施。

韩国可再生能源发展仍需更多努力

韩国化石燃料发电容量占该国发电总量的份额为62%(全亚太第二低的水平),但其可再生能源的份额仅为7%(全亚太第三低的水平)。

韩国电力市场已做好改革准备。政府已经推出了全新政策措施,开放可再生能源企业电力购买协议,推动更激烈的竞争。韩国第9次电力供需基本计划中制定的2030年可再生能源容量份额达到34%的目标,有望按计划实现。

此外,关于2030年能否实现12GW海上风电目标的话题也成为探讨重点。现阶段,韩国仅部署了约100MW海上风电容量。由于缺乏风力资源丰富的浅水海上资源,加速产业发展还需侧重以下几个方面:学习大量的专业技术及开发经验、简化当地许可和当地成分要求审查。与日本不同的是,由于韩国本土融资机构占主导地位,外资很难入场布局。