2020年,受陆上风电补贴最后一年“窗口期”以及海上风电大发展的影响,疯狂的“抢装潮”令上游原材料、零部件制造商、整机厂商等风电产业链企业均处于供不应求的状态。火爆的市场行情之下,风电企业的业绩表现自然水涨船高。

据不完全统计,在34家晒出2020年“成绩单”的风电企业中,绝大多数传来“捷报”,营收、净利润双双增长,9家营收超百亿,13家企业净利润增长实现倍增,仅3家营收出现下滑,1家净利润同比下降。

其中,整机制造巨头上海电气以1372.85亿元的营收规模位列榜首;银星能源以营收下降11.40%成为营收降幅最大的公司;宁波东力则因追回股票和现金产生净利润13.59亿元,净利润暴增超60倍。

“盆满钵满”成为了风电行业在2020年整体业绩的代名词。在国家碳中和战略以及多重政策、市场利好下,这一趋势,能否在2021年延续?

营收:9家企业破百亿,新强联增幅超2倍

纵观2020年风电企业年报,业绩大幅增长显然已成为行业共性。从营收规模来看,2020年营收超过百亿的公司共有9家,上海电气(1372.85亿元)、金风科技(562.65亿元)、中天科技(440.66亿元)稳居第一梯队。

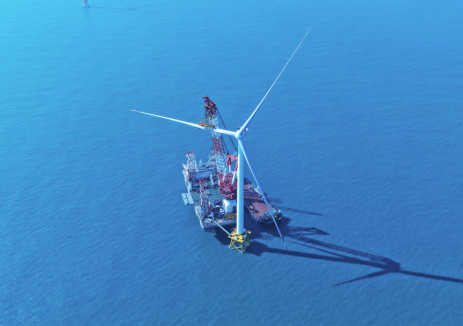

其中,上海电气2020年能源装备板块实现营业收入559.6亿元,同比增长21.80%,主要得益于风电业务增长较快。2020年新增订单1855.5亿元,能源装备占40.8%;金风科技营收首度突破500亿大关之余,当期国内新增装机容量达12.33GW,蝉联第一,截至2020年底,在手订单总量16.1GW;乘着海上风电的“东风”,国内海缆龙头中天科技已完成海缆--海底观测、勘探--海缆敷设--海上风电基础施工、风机吊装于一体的海洋系统工程全产业链布局,报告期内其海洋业务实现46.67亿元,增幅为123.76%,远超该公司其他业务。

除第一梯队外,明阳智能、运达股份营收增幅也颇为亮眼,分别实现营收224.57亿元、114.78亿元,增幅分别为114.02%、129.09%。其中,明阳智能2020年风机制造板块销售收入为209.47亿元,同比上升126.76%,截至2020年末,在手订单容量为13.88GW,包含陆上订单8.25GW,海上订单5.63GW。运达股份2020年报告期内新增订单3.56GW,累计在手订单6.15GW,当期对外销售容量3.63GW,同比上升137.25%。

另外,报告期内营收增幅居首的企业为去年刚刚登陆科创板的新强连,该公司从事大型回转支承和工业锻件的研发、生产和销售,下游客户包括明阳智能、湘电风能等大型整机制造商。报告期内公司实现营收20.64亿元,同比增长221.01%,其中风电类产品贡献营收18.21亿元,增幅高达440.12%。新强联表示,公司5.5MW及以上大功率风电轴承产品对核心客户实现供应并逐步形成批量,报告期公司所处行业发展整体向好,市场需求持续旺盛是其业绩增幅较大的重要原因。

绝大多数企业营收“飘红”的情况下,仅福能股份、川能动力、银星能源三家下游运营企业营收同比出现下滑。其中,银星能源营收降幅为11.4%。财务数据显示,报告期内,该公司新能源发电业务实现营收9.61亿元,同比下滑9.89%;风机设备制造贡献营收1.61亿元,同比下滑17.68%。

净利:13家实现翻倍,零部件制造商收益颇丰

从盈利角度来看,仅川能动力一家企业净利出现28.26%的下滑,其余企业均实现增长。银星能源以0.34亿元的净利润暂居盈利榜单末尾。

最赚钱的企业为龙源电力、上海电气、金风科技,分别以56.85亿元、38.58亿元、29.64亿元的归母净利润位列净利润榜单TOP3。不过,龙源电力与上海电气的净利润增幅分别仅有6.9%、7.34%,表现并不突出。与此同时,除东方电气外,金风科技、明阳智能、运达股份等业绩亮眼的整机厂商,净利润增速也明显低于营收增速。

相较之下,叶片、主轴轴承等风电核心配套零部件制造商,在风电“抢装潮”下获利大幅增加。从净利润增幅来看,34家企业中,有13家利润至少翻倍。除宁波东力业绩受非经常损益的影响,因司法机关追回股票和现金产生净利润13.59亿元外,主轴轴承供应紧俏的情况下,轴承制造商恒润股份及新强联分别实现净利润4.63亿元、4.25亿元,凭借458.52%、325.44%的利润增幅排在榜单前列,主营增速箱、齿轮箱的杭齿前进以及轮毂制造商吉鑫科技也分别收获325.25%、257.48%的的利润增幅。

此外,由于风电叶片持续供应紧缺,受供需关系影响,叶片企业也纷纷斩获最好成绩。2020年,国内叶片龙头中材科技实现净利润20.52亿元,同比增长48.71%,合计销售风电叶片12.4GW,实现销售收入90.2亿元,净利润10亿元。同时,塔筒及叶片交付量均显著上升的天顺风能实现净利润10.5亿元,其中叶片贡献销售收入21.61亿元,增幅为187.5%,成为拉动其业绩增长的主要动力。风电叶片规模位居国内第二的时代新材业绩同样实现大幅增长,净利润同比增长高达262.46%。

从毛利率来看,运营商节能风电(52.09%)、风电碳梁制造商光威复材(49.81%)、机舱罩生产商双一科技(40.07%)、主轴、铸锻件制造商金雷股份(44.68%)为风电领域盈利空间最高的企业。净利大增的同时,除天顺风能、通裕重工外,风电零部件制造商的毛利率普遍较去年同期出现增长。其中,主营主轴、铸锻件的金雷股份毛利率由去年的29.08%提升15.6个百分点至44.68%,恒润股份的毛利率也由26.17%增加至30.02%。

相比之下,整机厂商毛利率较去年同期有所下滑。上海电气毛利率由18.46%减少至16.44%,金风科技毛利率由19.01%降至17.73%,明阳智能、运达股份毛利率降幅更为明显,分别下降4.09个百分点、3.31个百分点,降至18.57%、13.84%。

负债:过半企业资产负债率上升,运达股份居首位

财务数据显示,29家披露年报的企业中,16家企业资产负债率较同期有所提升,13家企业资产负债率同比出现下滑。其中,资产负债率超过60%的企业共有12家,除川能动力外,下游电站运营企业资产负债率普遍超过60%,上海电气、金风科技、东方电气、明阳智能、运达股份五大整机厂商也均位列其中。运达股份以88.49%的资产负债率位居榜单首位。

在零部件制造商中,叶片企业的资产负债率相对较高,时代新材、中材科技、天顺风能分别为68.13%、58.29%、53.28%。业绩增长亮眼的新联强,资产负债率也明显攀升,从2019的36.72%一跃升至54.65%。金雷股份的资产负债率则相对最低,仅6.54%,较2019年的13.33%进一步降低。

从流动性方面来看,26家企业中,有7家企业面临较大的短期偿债压力,分别为中材科技、天顺风能、通裕重工、恒润股份、杭齿前进、华伍股份、天能重工。截至今年一季度末,中材科技、天顺风能、杭齿前进账面上货币资金分别为38.6亿元、11.76亿元、3.44亿元,尚不足以覆盖其短期借款及一年内到期的非流动负债,分别为40.12亿元、24.23亿元、6.18亿元。其中,通裕重工的资金缺口相对更大,其货币资金及年内需要偿还的借款分别为12.28亿元、35.36亿元。

综上来看,过去一年内,风电产业发展整体向好,轴承、塔筒、叶片等配套零部件制造商在“抢装潮”中收割了更多红利。进入2021年,尽管陆上风电不再补贴,但业内普遍认为,海上风电的高需求以及“十四五”期间陆上风电大基地的规划预计仍将对风电行业全产业链带来有力支撑。

广发证券分析称,随着北方地区弃风现象明显改善,打开了新增装机空间,同时随着已核准的大规模存量项目逐渐落地,海上风电装机也进入快车道,未来风电行业市场需求仍有较好支撑。在能源转型加速的背景下,风电企业或将继续享受市场“红利”。

切换行业

切换行业

正在加载...

正在加载...