虽然风电行业经历了近20年的发展已经达到了相对成熟的阶段,但相比主机和叶片环节来说,塔筒行业的蜕变差强人意。

伴随存量项目抢装,2020-2021年塔筒行业整体需求旺盛,但是在2022年以后业绩将来自何方?在技术门槛偏低、集中度不够的氛围下,四大塔筒上市公司能否突出重围?

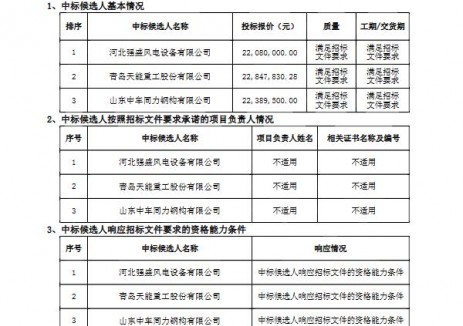

资产规模:1=2+3+4

按照年新增风电装机20GW、平均造价1000元/KW来匡算,塔筒行业是一个年销售额200亿元左右的市场,整体并不算大。

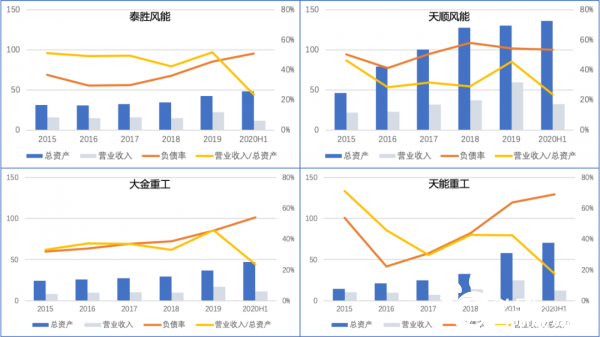

天顺风能、泰胜风能、大金重工、天能重工四家上市公司是塔筒领域龙头,先后在2000-2006年间成立,拥有近20年的运营历史。除天能重工在2016年上市外,剩余三家公司均于2010年上市。

目前,行业内没有关于塔筒出货量的专项统计。从年报来看,无论是资产还是收入规模,天顺风能都处于绝对的优势地位。截止2020年6月底,天顺风能资产总额136亿元,上半年营业收入超过32亿元,归属母公司净利润5.4亿元,各项指标均可比肩其他三家上市公司合计值。

图 1 四家上市公司指标对比(资产收入,左轴/亿元)

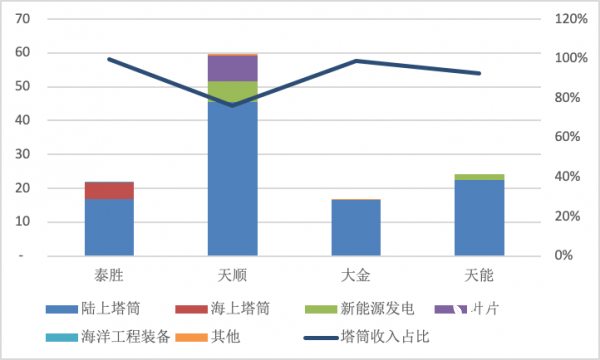

业务结构:从两海到多元

从业务结构来看,泰胜风能、大金重工专注于塔筒制造业务,营收占比近100%。

其中,泰胜风能在海上风电方面涉足较早,目前已经形成了一定的海上风电装备(包括塔架、导管架、管桩等)和海洋工程装备优势。截止2020年6月底,泰胜风能在手海上订单与陆上订单不分伯仲。在执行及待执行的陆上订单金额为21.66亿元;海上订单19.26亿元。抢装之下,海上塔筒及海洋工程装备业绩值得期待。

图 2 四家上市公司2019年营收分类及塔筒业务占比/亿元

作为行业龙头,天顺风能的多元化业务起步更早。但整体上,天顺在纵向拓展方面的兴趣远高于海上风电的横向业务。目前,风场开发和叶片业务方面已经形成可观回报。

2020年上半年,天顺风能塔筒业务占总收入占比仅为66.13%,叶片销售收入占比近20%。同时,自2016年首个自有风场并网运行以来,截至2020年6月底,公司累计并网容量68万千瓦,在建容量17.94万千瓦。公司还提出了到2025年运营风场规模达到3GW的目标,发电业务收入和项目转让收入将成为新的盈利增长点。

相比,天顺风能在2019年才开始收购德国北部库克斯港的海上风电桩基生产中心,2020年推进天顺(射阳)风电海工智造项目作为在国内首个海上风电设备生产基地,海上塔筒业务增长还有待时日。

天能重工采取了类似的“塔筒制造和新能源发电”的双轮驱动模式,但装机规模小于天顺风能。截止2020年6月30日,天能重工持有运营已并网风场12.38万千瓦、光伏电站为10.8万千瓦,目前在建风光项目合计约25万千瓦。新能源资产投资大、负债高、久期长的特点,也是天顺风能与天能重工的负债率(尤其是长期有息负债率)偏高、资产规模偏大的原因之一。

从现金流量来看,由于泰胜和大金两家公司发展策略相对保守,富余资金多用于理财。比如大金重工2020年上半年投资活动现金净流量为正的3.36亿元,是理财产品投资赎回本金及取得投资收益所致,与主业无关,这也反应了公司缺少合适的新业务增长点、后期成长性乏力的隐忧。

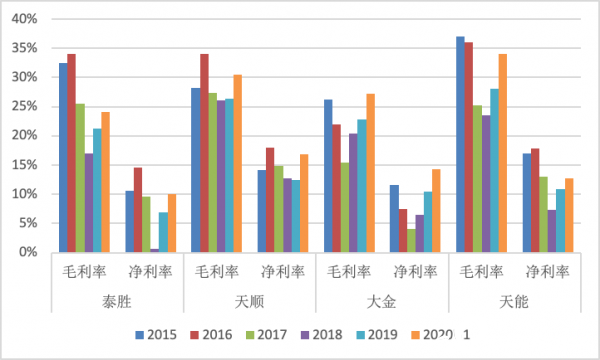

毛利差异小,净利差异大

从盈利能力来看,虽然天顺风能市场占有率最高,但并未因此带来显著的垄断利润。四家公司整体毛利率均在20%-30%之间徘徊,天顺风能毛利率略高于其他。

毛利率差异不大,与塔筒行业的生态特性有关。塔筒行业门槛较低,生命力也更为顽强。至今国内仍有近百家塔筒生产商,规模、技术水平参差不齐,行业集中度不高。2019年全年,四家上市公司塔筒业务合计销售额106亿元,与匡算规模相比也只有大约50%的市场占有率。而且塔筒企业一般根据客户提供的技术图纸进行生产和供货,技术水平和独立性有限,同质化竞争较重,对主机厂家和业主缺乏足够的议价空间。因此,即使是龙头企业,也并不能赚钱垄断毛利。

图 3 四家上市公司历年毛利率/净利率对比

不过,天顺风能在库存管理和盈利质量上仍然具有明显优势。

在行业新增装机盛衰交替的五年间,天顺风能毛利率波动最为稳定,由于费用控制得力和收入规模较大的安全垫作用,天顺风能净利率水平更高,稳定在13%-18%之间。相比,其余三家公司均出现了过净利率为个位数、归属母公司净利润不足亿元的情况,整体盈利质量和抗风险能力一般。

此外,在产销量最大的情况下,天顺风能库存反而最小,存货周转天数长期处于低位。其余三家存货余额和周转天数长期偏高,不仅是对资金的占用,还存在减值风险,需引起投资人关注。这一点在2020年的抢装背景下显得尤为突出。

图 4 四家上市公司2019年塔筒产销库存量对比(万吨)

图 5 四家上市公司历年存货周转天数

盲目转型未必是好事,廓清行业发展方向的前提下坚守主业也值得尊敬。整体来看,建立细分领域不可替代的竞争力才是企业可持续发展的关键。

综上所述,塔筒行业整体上集中度不高,未来还存在整合可能。在已上市的四家公司中,天顺风能在产能、成本管控和产业协同方面均具有优势,龙头地位稳固。海上布局较早的泰胜风能在今明两年的海上抢装中将抢占先机,但由于海上风电的地方补贴政策尚不明确,十四五中后期的海上需求仍有待观察。天能重工已经开始了“塔筒制造和新能源发电”的双轮驱动探索。

相比,大金重工更需要在抢装潮带来毛利和现金流双重改善的缓冲期内想清楚,如何提升自身在塔筒领域的竞争力和相关业务多元化战略。下一步,路在何方?

切换行业

切换行业

正在加载...

正在加载...