一、 产业链全梳理

风电作为我国重要新能源产业之一,一直以来都是国家政策重点支持的对象;其具体产业链,从上游到下游,依次为:

上游,主要是风电的零部件制造商,包括叶片、发电机、轴承、电控系统等

中游,主要是风电整机和风塔的制造商,整机(风机)是发电机组,风塔是风力发电的塔杆;

下游,主要是风电运营商;

二、 产业逻辑

一) 供需逻辑

由于风电的需求端和供给端基本都在国内,因此疫情对风电市场影响较小。根据国家能源局数据,2019年风电发电量4057亿千瓦时,首次突破4000亿千瓦时,占2019年总发电量的5.5%。

供给端,受气候影响,我国的风能资源分布较为广泛,其中比较丰富的地区包括三北(东北、华北、西北,包括内蒙古、新疆等地)地区东南沿海以及附近岛屿(山东、江苏、上海等地)。对比西方国家平均占比10%,我国风能供给未来还有不小的增长空间;

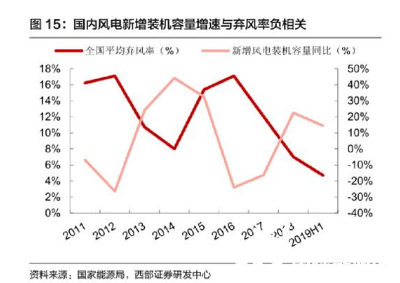

需求端,我们可通过弃风率来做预判(弃风,指的是由于电网消纳不足等原因,导致风能资源浪费的现象),一般来说弃风率越底,说明能源使用率越高,需求端良好;

图中可看出自2018年后国内弃风率基本处于历史地位,一方面弃风率反应着风能使用效率,另一方面也反应出风电装机情况,两者呈现负相关!

二) 风电周期

根据有关资料(上图)所示,风电的发展大致经历了两个周期:

1)2005年-2012年,2008年之前增速较高主要是风电装机基数较低,2009年增速超过 100%,主要是当年出台政策制定陆上风电标杆上网电价,刺激风电发展;2011 年开始新增装机出现下滑,主要和前期发展过快导致风电消纳出现困难、风电质量事故频发有关;

2)2013年-2017年,2014年、2015年新增装机大幅增加,主要原因是监管层出台政策下调补贴,带动行业出现抢装;2016年开始,新增装机再次下滑,主要原因是前期增长过快导致弃风现象再次严重、政府限制内蒙古、黑龙江等北方六省的新增装机。

自2017年开始行业进入复苏阶段,装机量大幅增长,且本轮的周期高点将在2020及2021年出现!理由是接下来第三点政策面。

三) 政策面逻辑

2019年5月,监管层再次发布下调补贴的政策,要求2018年底之前核准的陆上风电项目,2020 年底前仍未完成并网的,国家不再补贴;2019 年 1 月 1 日至2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴。自 2021 年 1 月 1 日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴。

简单总结一下,一是之前积压的核准项目,必须在 2020 年或者 2021 年底建设完毕,否则不能享受补贴;二是从2021年开始,陆上风电项目全面取消补贴。因此,我们可以确定,2019年-2021年是抢装时点,新增装机量会大幅增加。目前,受公共卫生事件影响,2020年一季度装机量出现下滑(50.63%),预计从2020 年 4 月开始逐渐恢复,累计增速较上月上升 15 个百分点,但增速仍未负

(35.45%)。

海上风电:2019 年 5 月,国家发改委发布《关于完善风电上网电价政策的通知》,(1)将海上风电标杆上网电价改为指导价,新核准 海上风电项目全部通过竞争方式确定上网电价。(2)2019 年符合规划、纳入财政补贴年度 规模管理的新核准近海风电指导价调整为每千瓦时 0.8 元,2020 年调整为每千瓦时0.75 元。新核准近海风电项目通过竞争方式确定的上网电价,不得高于上述指导价。(3)新核准潮间带风电项目通过竞争方式确定的上网电价,不得高于项目所在资源区陆上风电指导价。(4)对 2018 年底前已核准的海上风电项目,如在 2021 年底前全部机组完成并网的,执行核准时的上网电价;2022 年及以后全部机组完成并网的,执行并网年份的指导价;

海上风电的政策时限比陆上风电晚一年,但由于其建设成本目前偏高,主要还是集中在沿海发达城市;

综上所述:政策面的时间接点基本都快临近,风电产业目前正值抢装高峰期!

四) 行业估值

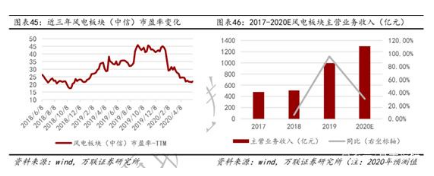

从目前来看,风电板块的估值处于历史底部,板块TTM市盈率仅为22倍左右,行业投 资价值开始出现。与估值下行趋势相反,近年来风电板块营收快速增加,行业盈利能 力显著提升。2019年风电板块实现营业收入993.25亿元,同比增长超过95%;归母净 利润61.76亿元,同比增长超过120%。估值和业绩的反向变动主要原因是市场上对风 电行业2021年后补贴取消的顾虑。

三、 机会掘金

从产业上中下三条赛道,结合各主要细分领域龙头的投资回报率、毛利润以及增长情况来看,上游为主赛道!

日月股份:铸件龙头,目前产能占比为28%,销量市占率在同行业内为29%。

金雷股份:主轴龙头,行业内赛道集中度较高,回报率亮眼,出口占比总收入半成以上,想象空间较大!

中材科技:国内生产叶片的龙头企业,2018年市占率为27%,CR5为66%。

双一科技:机舱罩龙头,回报率也是细分领域中偏高企业!

明阳智能:海上风电龙头,公司是国内海上风电领域的龙头企业,半直驱技术大幅领先行业!

东方电缆:公司是海缆领域龙头企业,壁垒较高,又是国内独有的海洋脐带缆供应商,近两年业绩表现有望保持高增长。

切换行业

切换行业

正在加载...

正在加载...