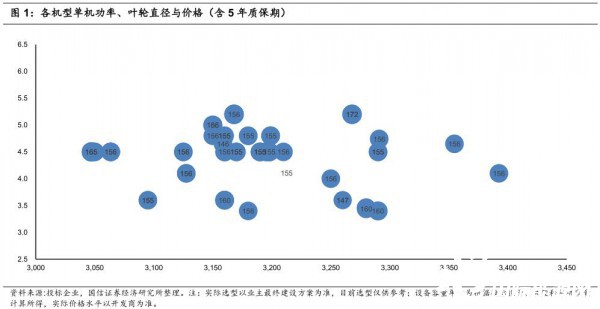

日前,国信电新从产业链获悉国电投2020年第六批风机集中采购(通辽1GW、阿拉善0.4G)已经开标,12家风机厂商设备容量投标均价位于3047-3290元/千瓦,符合我们之前对大基地机型均价位于3000-3300元的预测。预期最终入围的四家企业可能有三家来自行业前五,机组选型集中在单机功率4.5-4.8MW,叶轮直径146米以上。

国电投外送基地项目的投标具有代表意义:

1)单位扫风面积是业主考虑机组性能的主要因素之一,在单机功率集中在4.5-4.8MW的大背景下,155米以上叶轮直径中标几率更大;

2)风机品牌和行业地位也是重要考虑因素;

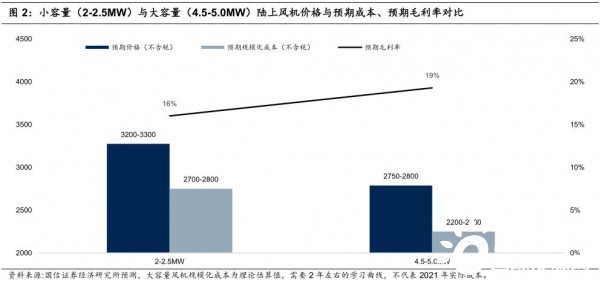

3)按最低报价3047元计算,待未来1-2年大机组实现批量化生产,整机成本有望下降至2250元以下,风机毛利率达到17%,但产业仍需要更高的市场集中度来分摊研发费用。

4)风险提示:风电消纳出现新的瓶颈问题,导致装机不达预期。

5)投资建议:风电重回三北平价大基地以后,过去5年迭代降本潜力得以爆发式体现,低成本大叶片是竞争关键要素,平价时代风机毛利率/净利率相较于2019年还会继续提升。我们认为2021年行业发展规模和盈利水平将远超市场预期,建议把握当前底部配置机遇。

投标价区间锁定3000-3300元

国电投外送基地招标牛刀小试,投标价区间锁定3000-3300元。根据招标文件,此次招标的1.4GW项目交货时间为2021年5月-2021年8月,2021年12月全部投产。投标企业需要进入2018年国内行业装机前15名,并且在产品交付前产品取得型式认证,截至2019年底3MW以上机型累计不少于100MW合同业绩。此次参与投标的企业共计12家,以第一标段为例,投标机型如下表所示。

资料来源:投标企业,国信证券经济研究所整理。注:实际选型以业主最终建设方案为准,目前选型仅供参考。

从选型可以看出,机组单机功率多集中在4.5-4.8MW这个区间,搭载叶轮直径最小136米,最长为172米,多数集中在155-160米。对长度在77-79米的叶片需求最大;其他5个标段选型与标段一相仿。

低成本大叶片是角逐大基地市场的制胜关键

大风机毛利率仍将继续改善,低成本大叶片产能为致胜关键。各家风机厂商的投标价格均充分体现大兆瓦风机容量提升以后,平均容量分摊叶轮等大部件成本之后的降本效应。投标价格区间集中在3000-3300元,大多数厂商平均价格投在3150-3200元之间,较2-2.5MW平台的投标价格降低450-650元。以常规2.5MW/140米叶轮直径机组测算,叶片平均成本约为840元/千瓦,当单机容量提升至4.5MW,如果同样配置140米叶轮直径,则叶片平均成本降至467元,单千瓦成本下降370元。但上述为理论测算,考虑4.5-4.8MW机型通常配置156米甚至更长叶轮直径,实际成本降幅可能小于370元。同时结合轴系、发电机、电控系统和其他结构件的成本节约,预期未来1-2年整机厂商的规模化单千瓦成本较2-2.5MW平台降低400元左右,降至2200-2300元,毛利率达到20%左右。

77-79米叶片属于全新一代的长叶片设计,国内市场产能建设仍处于爬升阶段,供给端格局尚未稳定。对于风机厂商而言,提前介入制造产能,对采购成本控制的弹性较大。因此从2019年以来,远景能源陆续招募供应链其他大部件供应商跨界叶片制造业务,包括天顺风能(风塔)、山东龙马(铸件)等,明阳智能也在回归A股IPO之前,形成自有叶片制造产能,并在后续的市场竞争中保持领先行业的毛利率水平,以及保证交付及时性。

未来大基地项目是少数头部制造企业在低成本大叶片产能上的竞争,由于三北地区可能存在小幅度的(5%)限电率,因此部分客户并不追求极致的发电量优势,能够以更低的成本采购或自制大叶片,以有竞争力的价格为客户提供更大单位扫风面积的机型,是角逐大基地市场的制胜关键!

来源:国信证券

切换行业

切换行业

正在加载...

正在加载...