金风科技发布2018年三季度业绩报告,2018年1-9月实现营业收入约178亿元,同比增长4.76%;归属母公司所有者净利润24.19亿元,同比增长5.35%;每股收益0.67元。

点评

整机招标价格企稳,在手订单创新高。受整机招标价格下探的影响,上半公司毛利率同比减少3.25个百分点至21.31%。9月份2.0MW机组单位千瓦招标均价为3196元,与8月持平;9月份2.5MW机组单位千瓦招标均价为3351元,较8月份均价提高21元,本轮招标价格已有企稳的态势出现。截至2018年9月底,公司在手外部订单合计18.2GW ,同比增长18.4%,总容量持续刷新历史记录,其中已签订合同订单容量为13.0GW,同比增长34.7%。公司

海上风电在手订单容量为1382MW,占外部订单比例接近8%;国际在手订单737.7MW,占外部订单比例4%。随着国内

风电市场逐步复苏,作为国内整机龙头,预计公司整机业务有望维持较高景气度。

弃风下降促风场业务盈利改善。截至2018年9月30日,公司累计并网的自营风电场权益

装机容量4197MW,其中38%位于西北地区,34%位于华北地区,19%位于华东及南方地区。2018年前三季度,公司新增权益并网装机容量329MW,同比提升149%,增量主要来源于华东、华北地区,权益在建容量3236MW。受益于上半年我国弃风限电持续改善,公司风场业务毛利率同比增长8.95个百分点至71.83%,在消纳持续改善的背景下,风场板块将为公司带来持续稳健的现金流。

维持增持评级

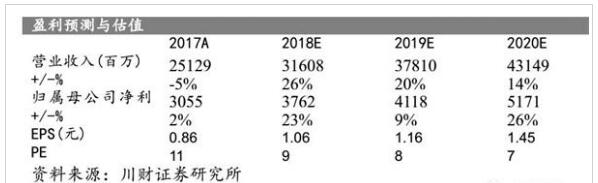

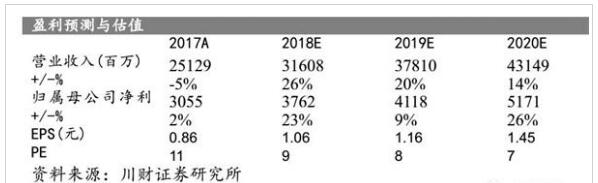

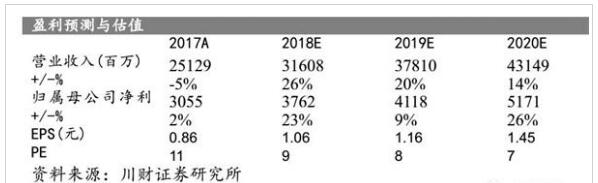

预计2018-2020年EPS分别为1.06、1.16、1.45元,对应10月26日收盘价9.50元,PE分别为9倍、8倍、7倍,维持增持评级。

风险提示:整机销量不达预期,重大安全事故。