海风,尤其是深远海领域将迎来爆发性增长,在这样的大势所趋下,把握住深远海的企业必然蓬勃发展。如今,海风便迎来了一家央企龙头公司,中船科技。

中船科技是一家成立于1997年的老牌重工制造业,从成立开始,公司一直在做的业务是大型钢结构件,船舶配件。但2016年后,公司开启了一系列的转型动作,先是并购中船九院,新增了工程承包和服务业务,再更名为中船科技,试图将传统业务再进行科技升级。

最引人注意的还是2021年至今,公司跨界风电领域的一系列并购行为。今年3月,中船科技发布《关于发行股份及支付现金购买资产并募集配套资金暨关联交易申请获得上海证券交易所受理的公告》。如果公司并购重组成功,未来发展可期。

1坚定跨界新能源,注入风电优质资产

众所周知,海上风电是未来发电的重要组成部分,大趋势不可挡。中船科技可以说是看重了这赛道的市场空间和潜力,2021年底就开始启动重大资产重组事项,忙着入局风电赛道。

具体细则为:通过发行股份及支付现金的方式购买交易对方持有的标的资产。即中国海装100%股份,凌久电气10%少数股权,洛阳双瑞44.46%少数股权,中船风电88.58%股权和新疆海为100%股权,标的资产交易对价共计91.98亿元。

本次交易完成后,上市公司将直接持有中国海装100%股份,新疆海为100%股权,并通过直接和间接方式合计持有凌久电气100%股权,洛阳双瑞100%股权和中船风电100%股权。

简单来说就是花92亿来收购股东的优质风电资产,从原来的做船舶配件和工程承包的公司,一举跨入风电设备制造、风电场运营等新能源业务。上述五家公司将成为中船科技的全资子公司。

2以中国海装为锚,打开深远海发展空间

依次拆解下收购的标的:

1、中国海装:

中国海装主要从事大型风力发电机组及核心零部件的开发研制、生产、销售,目前已形成以风力发电主机为产业核心,包括叶片、各型号风机、控制系统、变桨系统等风电配套产品及风电场工程建设在内的产业体系,是风电重要整机商之一。

其经营模式主要以销售风力发电设备及其零部件,提供风电场工程建设服务来实现收入。主要客户包括国内央企电力集团,部分地方国企及大型民企。

中国海装最大的特色还是在于大兆瓦风机的研发。其中比较出名的是“扶摇号”,是国内首台深远海浮式风电装备,填补了此前我国深远海浮式风电装备的空白。该项目涉及海上漂浮式风电装备总体设计、系泊系统设计、制造与调试等,能够抵御我国海域五十年一遇的海况。

简单来说,漂浮式海风正处在0-1的发展阶段,国内项目处于零星示范期,规模化生产要等到“十五五”期间。但是漂浮式海风爆发潜力巨大,且是确定性的产业趋势。

中国海装目前最领先的是自主研制的H260-18MW大功率海上风机,刷新了全球单机功率最大、风轮直径最大海上风电机组纪录。去年海上风电中标企业前五强,中国海装排名第五,装机1GW。今年我国漂浮式海上风电发展已经开始加速,其市场份额有望快速提升。

此次重大收购中最大的看点就是中国海装。中船科技注入中国海装资产后,能更有力的把握住漂浮式深远海爆发的趋势。

2、凌久电气和洛阳双瑞

这两家都是中国海装的子公司。洛阳双瑞主要业务是风电叶片制造,产品包括海上风电4.X-10MW、陆上风电1.5-4.XMW等系列化叶片,尤其在海上风电叶片领域具有独特的研发优势,继10MW百米级海上风电叶片产品在2021年顺利下线后,15MW级以上产品研究工作已经启动。

凌久电气成立于2010年,主要业务包括风电和水电两块。风电领域主要做风电控制系统研发设计的,主要产品为兆瓦级风电机组主控系统、变桨系统、风电变流器及风电场监控系统等。

3、中船风电

中船风电是2021年刚成立的,主要是通过中船风电投资与中船风电工程两家子公司来做风电产业的投资、开发和运营管理业务。通过对风电场投资、开发运营管理和投资管理中获得收益。

4、新疆海为

新疆海为主要从事风电场及光伏电站的投资、开发与运营管理以及新能源工程建设服务。在新能源发电方面,新疆海为已建成4个风电场、 4个光伏电站。

此次收购资产可以明显看出,中船科技是全方位跨界风电行业。如果收购最终成功,中船科技将成为中船旗下最大的风电一体化平台,将成为深远海时代最富竞争力的玩家。

3注入优质资产,有喜亦有忧

从5家收购标的公司业绩承诺看,可分成两类。第一类是中国海装及其两家子公司(凌久电气、洛阳双瑞)采用资产基础法来评估。第二类,中船风电、新疆海为选择用收益法进行估值,并做出利润承诺。

1、中国海装

中国海装用资产基础法,主要因为它虽然营收很高(如2021年营收137.3亿),但净利率较低,导致当年实现净利润仅1.8亿。值得注意的是2021年公司经营活动现金流净额为负,所以从财务上看其造血能力有待观察。

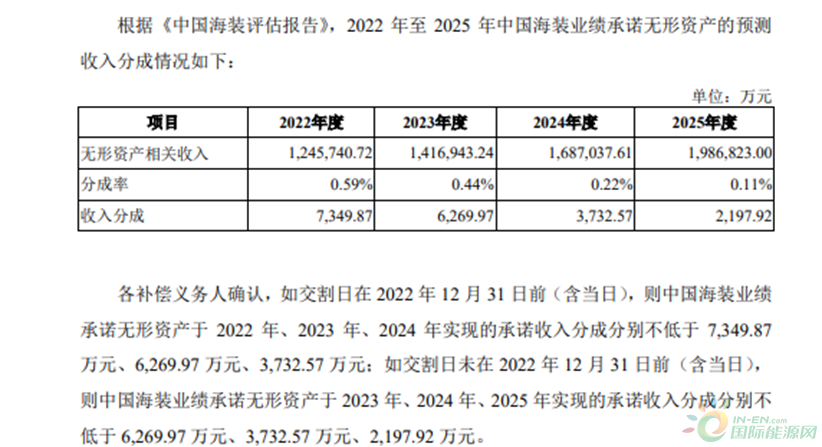

此外,公司资产负债率偏高。但是中国海装因为独立风机研发体系能力非常强,无形资产更有价值,选择以各自旗下的无形资产为标准进行收入分成,来做业绩承诺,某种程度上能减少中船科技收购的风险。

中国海装2022-2025年实现承诺收入分成分别不低于7349.87、6269.97、3732.57、2197.92万元,均值为4887.58万元。

2、凌久电气和洛阳双瑞

凌久电气和洛阳双瑞是中国海装的子公司,业绩承诺也是按照无形资产估计的。其中凌久电气2022-2025的无形资产相关收入分成率分别为1.31%、1.15%、0.82%、0.49%。承诺无形资产于2022-2025年实现的承诺收入分成分别不低于131.64、129.01、99.2、62.5万元,均值为105.58万元。

洛阳双瑞2022-2025的无形资产相关收入分成率分别为1.48%、1.15%、0.82%、0.49%。承诺无形资产于2022、2023、2024、2025实现的承诺收入分成分别不低于3691.24、3216.58、2628.62、1722.29万元,均值为2814.68。

3、中船风电和新疆海为

中船风电和新疆海为选择用收益法进行估值,并做出利润承诺。中船风电2022-2025年净利润承诺分别为21066.14、16036.19、21403.66、23581.1万元。新疆海为2022-2025年净利润承诺分别为14889.2、15436.36、15849.69、16580.58万元。

中船科技原有业务2019-2021年的营收分别为33.28亿、18.75亿、24.09亿;归母净利润分别为1.38亿、1.43亿、0.8亿。中船风电和新疆海为2022-2025年承诺的净利润均值分别为,20521.7万和15688.96万元,共计36210.73万元,如果按照2021年的利润估算,翻了超4倍。

而中国海装,洛阳双瑞,凌久电气4年的收入承诺均值分别为4887.58万元、2814.68万元、105.58万元。共计均值约2602.61万元。

整体而言,见智研究认为,中船科技花91.98亿把风电业务买过来算是明智之举。抓住了时代的趋势,且如果并购成功,新增风电业务研发优势突出,中标量持续提升,且风电场运营资源充足,优质资产的加持必然会增厚其利润。

但是风险点也需考虑。比如重组会不会再次失败,比如,像中国海装这种资产该如何利用,才能发挥其最大的价值,重组后,资源如何高效整合等等。

切换行业

切换行业

正在加载...

正在加载...