一、风电深远海已成产业趋势,打开海上风电发展天花板

1.1、陆风经历快速发展后增速趋缓,海风成为风电领域新增长点

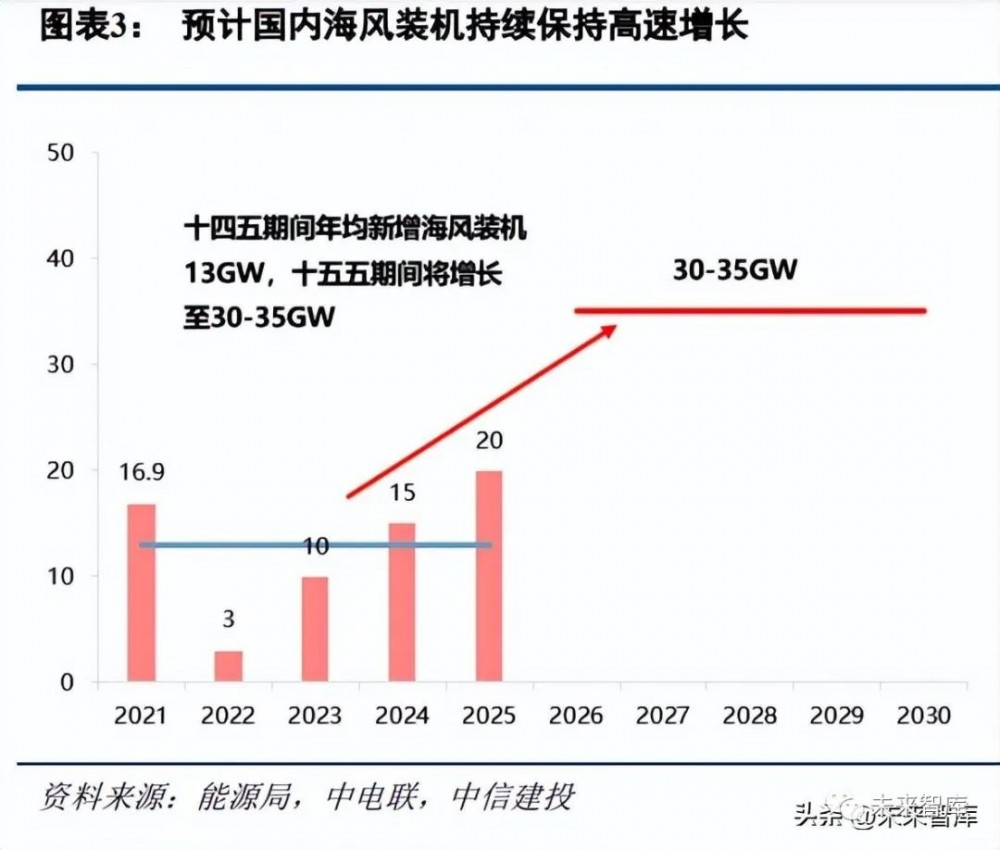

公开信息显示,目前国家规划未来近海 100GW,深远海 300GW。据国家能源局委托水电总院牵头开展的 全国深远海海上风电规划,全国共将布局 41 个海上风电集群,预计深远海海上风电总容量约达 290GW。我们认为十五五期间深远海风市场空间将进一步打开,有望开发 150-200GW,海风年均新增装机规模将由 十四五期间年均 15GW 向十五五期间年均 30-40GW 进发。

我国目前海风累计装机量约 30GW,若考虑近海远海总计 400GW 未来发展空间(这部分预计规划到十五 五、十六五),则还有 10 倍的广阔成长空间。

1.2 从行业空间成长弹性来看,锚链、塔筒桩基、海缆环节弹性较大

风电向深远海发展已经成为产业趋势,深远海发展将为海上风电装备制造带来新的发展机遇,我们推荐关 注以下环节:漂浮式风电锚链、基础;海缆、塔筒、柔性直流送出工程。我们对深远海风发展带来的增量设备环节进行弹性测算,分析各环节增长情况做出以下核心假设 (1) 全国 2023-2025 年、2030 年海风新增装机分别为 10、15、20、45GW;(2) 全国 2023-2025 年、2030 年柔性直流海缆占比分别为 8%、10%、20%、80%;(3) 全国 2023-2025 年、2030 年海风叶片碳纤维渗透率分别为 40%、45%、50%、100%。

二、产业链各环节分析:锚链、浮体、桩基、电缆弹性大

2.1 锚链:漂浮式市场从 0 到 1,空间大、格局好

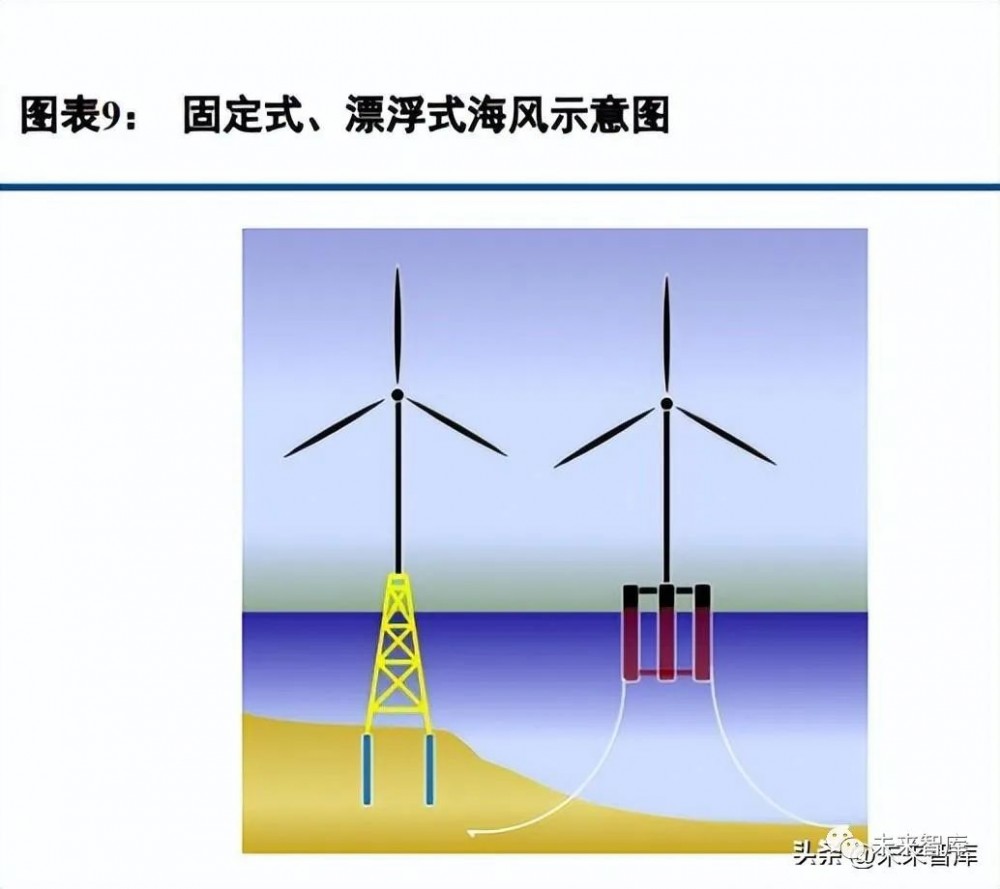

许多海域受风能资源、海水深度、海床条件限制,固定式海上风电发展受限,必须利用漂浮式海上风电开 发深远海资源;漂浮式技术能够把可开发的海上风电资源总量放大 10 倍。一般而言,我们认为水深超过 50~60m 即需要使用到漂浮式风力发电机组,全球 80%的海风资源潜力均在水深超过 60m 的海域;随着近海资源逐步开 发结束、深远海推进节奏加快,漂浮式将是未来深远海的主要技术之一。不同于传统的固定式海上风电机组,漂浮式形式使得风电机组“漂”在水面上。风机通过塔筒立于浮体上, 而浮体下方通过系泊系统起到固定作用。

从海外的情况来看,海外已率先进入漂浮式商业化阶段,“十四五”期间开始放量。

我国漂浮式海风发展相对较慢,当前已正式进入商业化开发阶段,预计十五五将迎来更大发展。2012~2017 年处于技术研究阶段;2018~2022 年推进单台漂浮式样机挂机运行,2022 年 12 月海南万宁 100 万千瓦漂浮式项 目开工启动,是全世界最大的商业化漂浮式项目,标志着我国漂浮式项目进入下一个商业规模化开发阶段。

根据 GWEC 测算,2021~2025 年全球漂浮式海风项目新增装机量将从 57.1MW 提升至 1048MW(Global Offshore Wind Report 2022 最新预测版本,较 2021 年预测数值均有上调),年均复合增速 79%,其中我国 0→ 200MW(此处对 GWEC 预测进行修正,预计海南万宁漂浮式项目并网 200MW),海外 57.1→848MW;2026~2031 年全球装机量将从 1166MW 提升至 9900MW,年均复合增速 53%,其中我国 0→1100MW,海外 1166→8800MW。

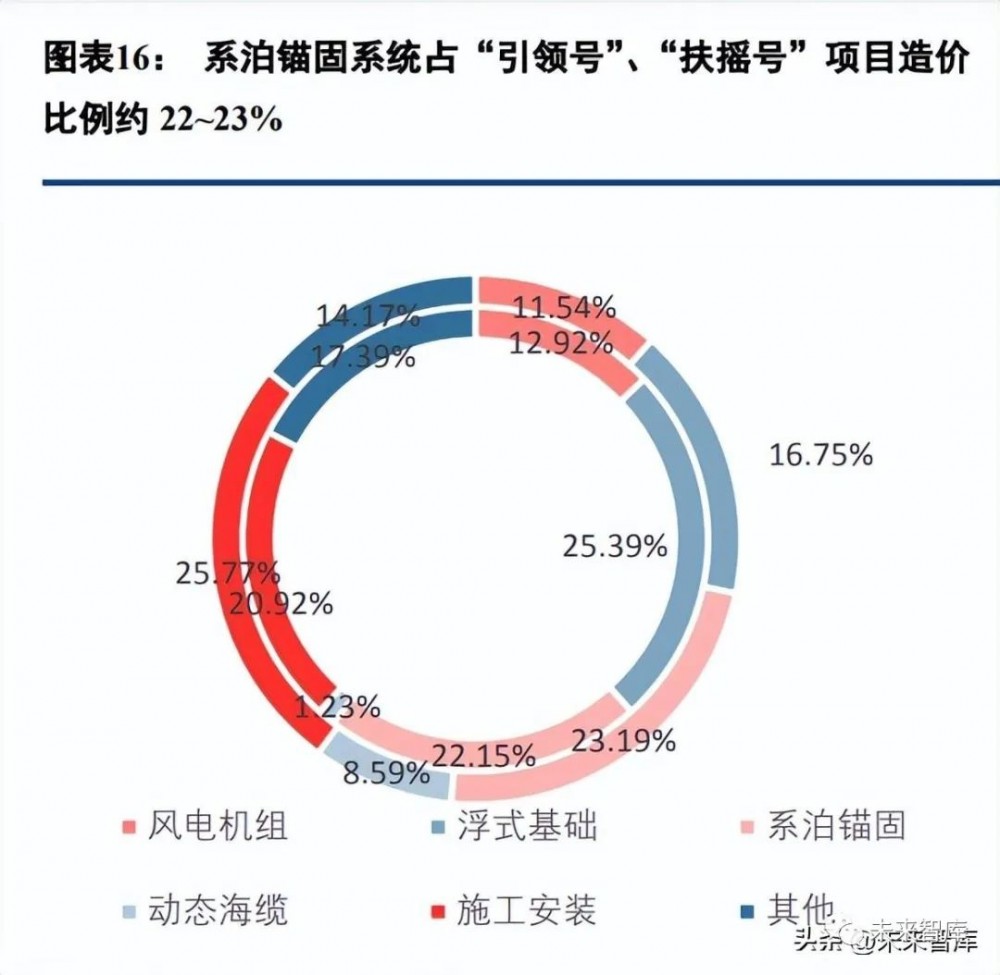

从固定式风电机组转向漂浮式风电机组,由于其基础形式发生变化,漂浮式机组改为由浮体承载漂浮在海 面上,因此需要系泊系统将漂浮式机组的位置与运动进行约束,由此增加了系泊系统环节(包括锚链、配重块、 吸力锚本体、张紧器等)。我们判断,随着漂浮式项目规模化建设,以及机组大型化摊薄锚链使用量,锚链价值 量将有所下降以满足经济性要求;而随着水深提升,锚链长度继续加长,所需的锚链价值量将继续提升。

我们根据 GWEC 对全球漂浮式项目的预测,核心假设水深:海外漂浮式风电项目水深几乎为国内的 2 倍, 假设价值量 60 亿元/GW,我国漂浮式风电海域相对较浅,假设价值量 30 亿元/GW,后续随着向深水区开发价 值量继续提升。据此我们测算得到 2021~2025 年锚链市场空间从 3 亿元增长至 59 亿元,复合增速 104%;2025~2030 年市场空间从 59 亿元增长至 555 亿元,复合增速 57%。

此外,锚链行业壁垒高,对应企业亚星锚链、巨力索具拥有锚/索相关经验。

漂浮式风电系泊系统传承于海洋油气平台系泊系统,对抗拉强度要求为至少 R3 及以上,当前随着机组变 大、对经济性的要求,抗拉强度要求有提升至 R4 及以上的趋势。等级强度提升需要长期的技术积累以及严苛的 当地认证,目前能够量产 R4 级及以上锚链的企业仅亚星锚链、西班牙 Vicinay。

2.2 风机基础:水深提升/大型化提升基础用量,导管架/漂浮式浮体难度提升

目前投产、在建的海风项目风机基础形式以单桩和导管架为主。其中单桩基础是目前应用最广泛的基础形 式,适用于浅、中等水深场址,是近海浅水区不嵌岩情况下的首选基础。而导管架是适用范围最广的基础形式, 可满足 10~50m 水深要求,适用于大部分地质条件。随着水深提升和风机大型化,风电基础用量提升,同时漂浮式浮体有望成为新的应用形式。

固定式风机基础有望从单桩逐步转向导管架。两个核心变化:①水深提升。行业内普遍认为单桩、导管架分别适合于 40m 以内、50~80m 水深;随着深远海推进,固定 式风机基础形式有望逐步向导管架倾斜。②风机大型化。据测算,14MW 风机疲劳载荷约为 6MW 风机的 2~3 倍,疲劳问题异常突出,从单桩过渡 到导管架可有效解决这一问题。当前单桩形式重量约 1000~2000 吨,而使用导管架后单机导管架重量将提升至 2000~4000 吨,我们判断单 MW 重量将伴随基础形式变化而提升。从固定式项目走向漂浮式项目,风机基础形式改为浮体。漂浮式的发展将带来风机基础形式转向浮体,当 前常见浮体结构包括张力腿、半潜式、立柱式,适合不同的水深。

从国内外典型漂浮式项目风机基础重量来看,当风机大小位于 5~6MW 范围内,风机浮体单位重量接近 60 万吨/GW,大型化风机(如 Kincardine 项目 9.5MW 风机,华能清能院 17MW 风机)能够摊薄部分浮体重量, 单位重量位于 30~40 万吨/GW。而根据中国电建对于海南万宁 100 万千万漂浮式项目(使用 16.6MW 风机)的 测算,单台风机使用的浮体重量约 6000 吨,对应单位重量 36 万吨/GW。

据此我们测算得到塔筒+风机基础的市场空间:2022~2025 年塔筒+风机基础市场空间从 63 亿元增长至 528 亿元,复合增速 103%;2025~2030 年市场空间从 528 亿元增长至 2179 亿元,复合增速 60%。

我们认为,基础形式变化考验基地与码头能力,提前布局的企业将占据优势。随着风机基础形式的变化,单桩一般重量达 1000~2000 吨,导管架则为 2000~4000 吨,浮体重量达到 5000~6000t,且导管架与浮体的高度将显著提升,这对于码头的运输能力以及生产基地的设计提出了较高要求, 一般认为具备浮体运输能力的码头应达到泊位水深大于 15m,且尽量接近风场,缩短拖航距离。因此我们认为 具备提前布局导管架、漂浮浮体的企业将在未来占据优势,如海力风电、天顺风能、大金重工、泰胜风能、润 邦股份。

2.3 海缆:十四五、十五五期间单 GW 价值量整体稳定,十四五后期产能紧张

考虑深远海项目将成为远期主流,未来在海缆应用方面,柔性直流海缆的占比将持续提升。我们考虑柔直 海缆占比从 2023 年 8%提升至 2025 年 80%,来测算海缆环节的远期空间扩大、单 GW 价值量整体有保持稳定。

我们对 2022-2025 年海缆行业整体的供需情况进行测算,测算显示,2024、2025 年,海缆供给将呈现紧张 局面。总供给略低于总需求,且海缆扩产周期较长,通常要 1.5-2 年时间,短期内行业产能刚性较强。区分海缆 头部企业和二线企业来看,2024、2025 年,头部企业的海缆产能将无法满足行业需求,由于海缆招标距离海风 并网通常 1 年左右时间,因此,在招投标层面,2023 年,二线企业就会开始享受到一线企业外溢的海缆订单。

我们认为,海缆系统市场规模 2022-2025 年复合增速超 100%,2025-2030 年复合增速 15%(主要是基数提 升的原因);十四五、十五五期间仍然具备较强的抗通缩属性。我们对 2022-2025 年海缆行业整体的供需情况进 行测算,测算显示,2024、2025 年,海缆供给将呈现紧张局面。2024、2025 年,头部企业的海缆产能将无法满 足行业需求,在订单层面,2023 年,二线企业就会开始享受到一线企业外溢的海缆订单。

2.4 碳纤维:行业高增长+国产替代双轮驱动,规模化后将迎来快速发展

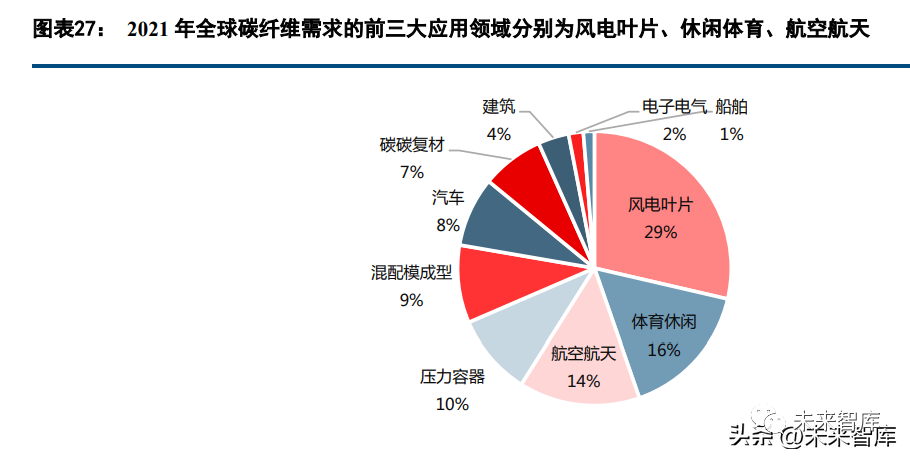

全球碳纤维需求的前三大应用领域依次为风电叶片、休闲体育、航空航天。根据 2021 年全球碳纤维需求应 用市场情况来看,风电叶片市场占比 29%、休闲体育市场占比 16%、航空航天市场占比 14%。

我国碳纤维进口量近年来快速增长,2021 年,我国碳纤维进口量 5791 吨,2022 年增长至 1.03 万吨;碳纤 维国产化比例从 2016 年 20%提升至 2021 年 47%,我们预计 2022 年我国碳纤维国产化率将达到 50%,未来国 产化率也将持续提升。

2.5 柔性直流:深远海风的标配,随开发量、渗透率提升市场空间有望迅速增长

柔性直流可以避免交流长电缆导致的电容升压效应,经济上也更适合深远海风

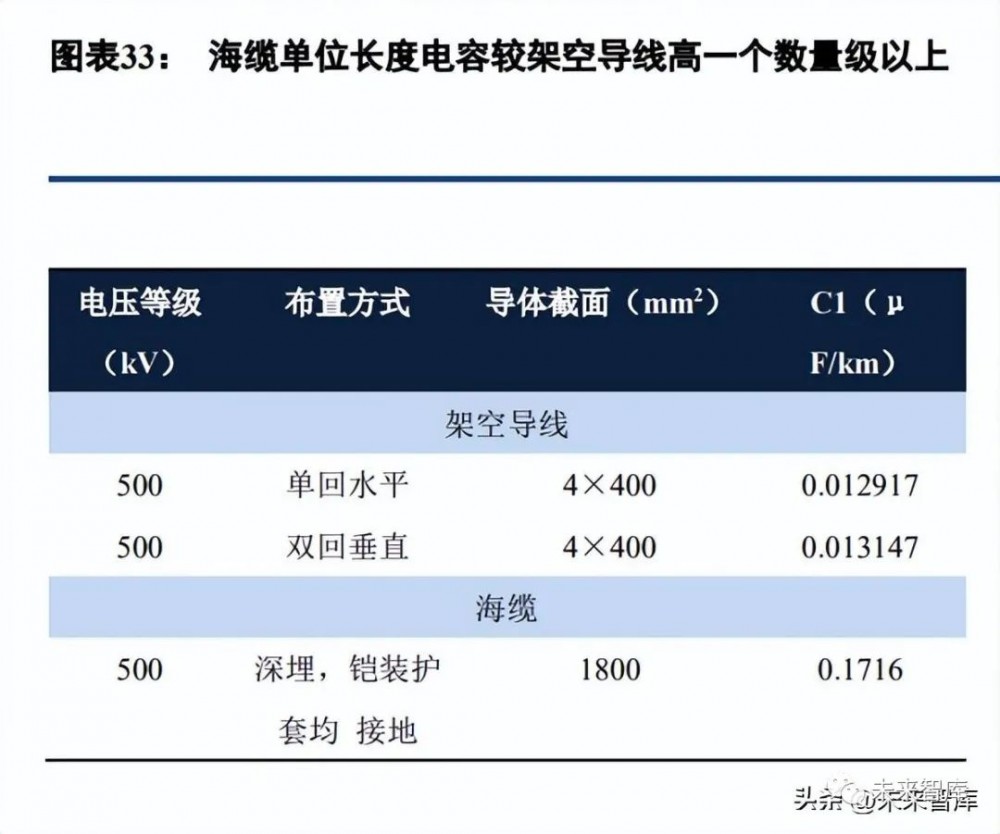

由于交流电下电容效应的存在,一段交流线路空载时也有电流通过,为电容电流,电容电流提供无功功率, 将导致线路末端电压升高。根据电容计算公式 = 4 可知,海缆由于其极板间距离较小(d 值较小),绝缘材 料较空气介电常数为高(ε值较大),因此其单位长度的电容值远较架空导线为高,因此带来的无功升压效应也 较架空导线严重得多,且线路越长、电压等级越高,该现象越严重。

柔性直流不但没有交流长电缆的电容升压效应,且由于采用了基于 IGBT 的 VSC 电压源型换流器,可以独 立调节有功、无功输出,因而不需要交流电网提供电压支撑,可以向无源系统供电。因此柔性直流特别适合海 岛供电、海上风电送出等场景。从经济上看,交流海缆由于趋肤效应等因素的存在,在同等截面积的情况下输 送容量较直流电缆为低。因此,采用直流送出可以减少用缆量,从而减少了铜等金属的使用,降低造价。因此 虽然采用柔性直流时换流站设备造价更高,但与交流相比,线路越长,造价越省。

柔直海外已有批量应用、我国目前仅一个建成项目但前景广阔

目前欧洲部分国家的海上风电项目离岸距离较远,采用柔直海缆进行输送。截至 2021 年底,德国已投运 及在建海上风电工程共 9 个,其中已投运 7 个,调试及在建工程 2 个。2021 年 11 月 8 日并网发电的三峡如 东海上风电项目是我国首个柔性直流海风项目,也是世界上电压等级最高、输送容量最大的柔直海风送出工程。该项目采用±400kV 电压等级,汇集如东三峡 H6、H10、中广核 H8 共 1100MW 装机并入江苏电网。

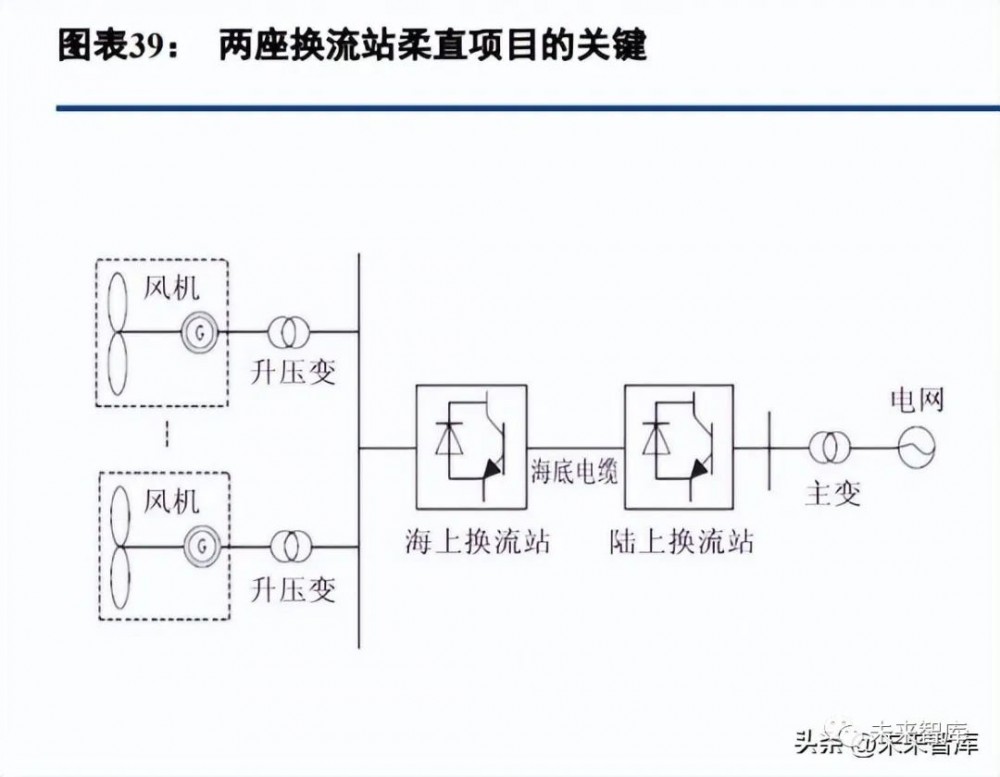

海上风电柔性直流送出工程的核心在于换流站。根据《江苏如东 1100MW 海上风电项目陆上换流站工程环境影响报告书》,陆上换流站工程主要 设备包括 1100MW 柔性直流单元(柔性直流阀厅、启动回路室、户内直流场等)、(3+1)×410MW 联接变(单相 双绕组),以及 500kV 母线、出线间隔等,工程总静态投资 10.4056 亿元。

换流阀为柔直换流站最核心的设备,IGBT 为换流阀最核心的零部件

柔性直流换流站最核心的设备为换流阀,根据 2019 年 9 月 28 日《许继电气股份有限公司关于控股股东项 目中标的公告》,三峡如东海上风电柔性直流输电示范项目换流阀设备采购中标价为 3.75 亿元,考虑换流容量 为 1100MW,折合单 GW 价值量约 3.41 亿元/GW,由于陆上、海上换流容量相同,设备参数近似,因此陆上换 流阀价值量也约为 3.75 亿元。考虑目前我国已将海上柔直工程电压等级做到±500kV(建设中的三峡阳江青洲 五、七海上风电项目),随电压等级的提高,对换流阀组件耐压、参数要求会有所提高,因此可合理假设海上风 电柔直项目换流阀价值量(海上+陆上)在 6.8-7 亿元/GW 之间。

换流阀的基本结构为基于 IGBT 全控型器件的 VSC 电压源型 MMC 多电平换流器,IGBT 器件在换流阀总 价值量中占比 40%-50%,其次为电容器(25%-30%),其他为旁路开关、阀控系统、阀冷却系统、结构件、绝 缘件等。

换流阀格局稳定,IGBT 国产化崛起

多年来我国的直流换流阀(包括常规阀、柔直阀)由国电南瑞、许继电气等电网系统内老牌电力设备生产 商所掌握,由于换流阀电压等级高、输送容量大、在电网中地位重要,因此格局较为稳定。统计我国第三轮特 高压周期(2019-2021 年)中标结果,金额上国电南瑞、许继电气、中国西电占比较高,其他公司包括荣信汇科、 特变电工等。

切换行业

切换行业

正在加载...

正在加载...