近期,风电上市企业2022年三季度业绩报告相继出炉。国际能源网/风电头条(微信号:wind-2005s)分别从风电行业产业链上游零部件制造商、中游风机整机制造商、下游风电场开发、运营商等三个环节进行了梳理。

国际能源网/风电头条(微信号:wind-2005s)通过梳理,风电整机商、风电叶片企业、风电塔筒企业、风电齿轮箱企业、风电电气设备商、风电海缆供应商、风电零部件企业、风电胶黏剂企业、风电运营、开发商等共计55家主要企业披露了2022年前三季度业绩报告。

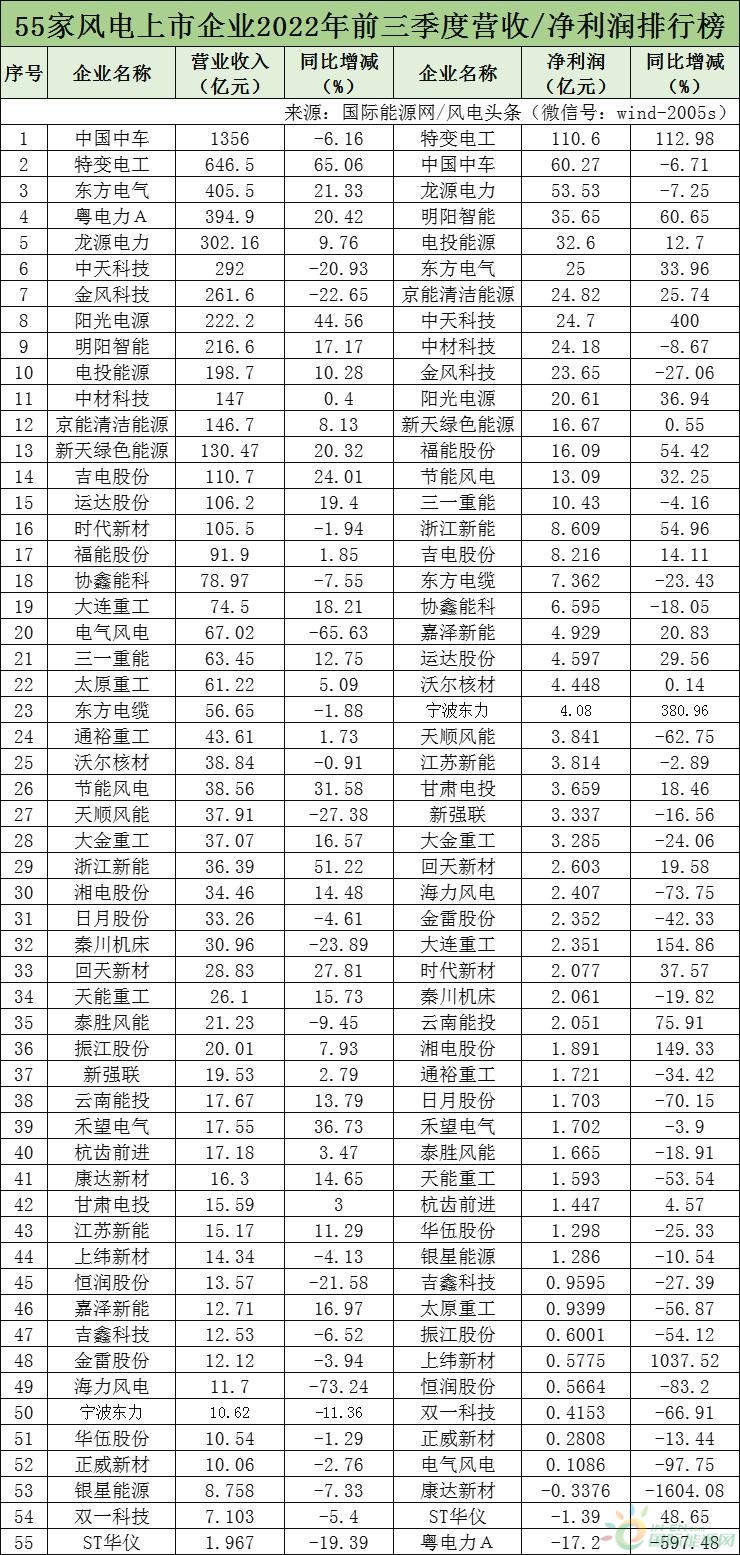

从这55家风电企业交出的成绩单来看,营业收入总计达6208.678亿元,净利润总计达574.3905亿元。2022年前三季度风电上市企业业绩整体呈上升趋势,少部分企业盈利不佳,或出现业绩亏损。

营收方面,营业收入超百亿元的风电上市企业有16家,分别是中国中车、特变电工、东方电气、粤电力A、龙源电力、中天科技、金风科技、阳光电源、明阳智能、电投能源、中材科技、京能清洁能源、新天绿色能源、吉电股份、运达股份、时代新材。其中,中国中车以营收1356亿元的成绩,占据了营收榜首位。

净利润方面,净利润超10亿元以上的风电企业有15家,分别特变电工、中国中车、龙源电力、明阳智能、电投能源、东方电气、京能清洁能源、中天科技、中材科技、金风科技、阳光电源、新天绿色能源、福能股份、节能风电、三一重能。

其中,特变电工以净利润110.6亿元位列第一,中国中车以净利润60.27亿元位居第二,第三名由龙源电力占据,净利润为53.62亿元。

整体来看,55家风电企业净利润出现下滑或亏损的企业有3家,分别是康达新材、ST华仪、粤电力A。

2022年前三季度,毛利率增长最高的企业是嘉泽新能,毛利率达61.48%,毛利率为负数的企业仅有一家,为粤电力A。

资产负债率方面,负债率最高的上市企业是ST华仪,负债率达93.57%,资产负债率在70%以上的依次是ST华仪、运达股份、太原重工、吉电股份、粤电力A、电气风电。

下面国际能源网/风电头条(微信号:wind-2005s)分别从营收、净利润、毛利率、资产负债率等4个维度,对2022年前三季度风电各产业链上市企业业绩进行分析。

风电整机商

国际能源网/风电头条(微信号:wind-2005s)通过梳理,风电整机商共有9家公布业绩,分别是中国中车、东方电气、金风科技、明阳智能、运达股份、电气风电、三一重能、湘电股份、ST华仪。

9家风电整机商总计营收2512.797亿元,其中,中国中车、东方电气、金风科技、明阳智能、运达股份5家整机商营业收入超百亿元,中国中车以营业收入1356亿元位列第一,东方电气以营收405.5亿元位居第二,第三名由金风科技所占据,营收为261.6亿元。

值得注意的是,东方电气在财报披露中表示,2022年前三季度,公司发电设备产量2563.18万千瓦,其中水轮发电机组269.50万千瓦,汽轮发电机1983.10万千瓦,风力发电机组310.58万千瓦。电站汽轮机产量1931.80万千瓦,电站锅炉产量1704.40万千瓦。

2022年前三季度,东方电气新增生效订单538.22 亿元人民币,其中清洁高效能源装备占32.45%,可再生能源装备占27.67%,工程与贸易占12.98%,现代制造服务业占13.10%,新兴成长产业占13.81%。

金风科技表示,2022年1-9月实现对外销售容量7029.31MW,其中1.5MW机组销售容量1.50MW,占比0.02%;2S平台产品销售容量988.60MW,占比14.06%;S/4S 平台产品销售容2,915.15MW,占比41.48%;6S/8S平台产品销售容量138.00MW,占比1.96%;MSPM机组销售容量2986.06MW,占比42.48%。

截至2022年9月30日,金风科技外部待执行订单总量为19,562.81MW,分别为:1.5MW机组58.50MW,2S平台产品1,478.10MW,3S/4S平台产品5,961.62MW,6S/8S 平台产品194.00MW,MSPM机组11,870.59MW;公司外部中标未签订单为 6,014.99MW,包括2S平台产品161.50MW,3S/4S平台产品205.50MW,MSPM机组 5,647.99MW;公司在手外部订单共计 25,577.80MW,其中海外订单量为3,056.77MW;此外,公司另有内部订单495.40MW。

运达股份表示,2022年1-9月,公司新增订单6,601.88MW;截止2022年9月30日,累计在手订单15,016.76MW,包括已签合同尚未执行的项目和中标尚未签订合同的项目,其中2MW-3MW(不含 3MW)风电机组445MW、3MW-4MW(不含4MW)风电机组2,725.5MW、4MW-5MW(不含5MW)风电机组2,640.4MW,5MW-6MW(不含6MW)风电机组4878.46MW,6MW及以上的风电机组4327.4MW。

电气风电表示,本报告期及年初至报告期末公司业绩较上年同期均有较大幅度的下滑,主要原因为:①受政策影响,2022年全国海上风电装机总量较2021年有所回落,因此至第三季度末,公司海上风电交付量相应较上年有所下降;②今年前三季度公司部分市场区域的订单交付进度有滞后,未能按计划实现产品销售收入。由于产品销售收入下降,同时期间费用仍需支出,使净利润相应大幅下降。公司将积极拓展市场,获取更多产品订单,同时主动采取措施降低全业务链成本,力争完成全年经营计划。

同时,1-9月电气风电新增订单4,901.05MW,其中已中标尚未签订合同的订单 2,171.75MW,累计在手订单10,880.7MW。

9家风电整机商净利润总计160.2066亿元,其中前三名为中国中车(60.27亿元)、明阳智能(35.65亿元)、东方电气(25亿元)。

ST华仪是唯一一家业绩出现下滑的企业,同时也是唯一一家净利润低于1亿元的企业,归属于上市公司股东的净利润亏损约1.39万元。

在毛利率方面,风电整机商盈利能力较好,毛利率在15%-35%区间。

在资产负债率方面,电气风电、运达股份、ST华仪等3家企业负债率超70%以上,分别达72.47%、85.97%、93.57%。

风电叶片企业

风电叶片企业披露业绩的共有4家,分别是中材科技、时代新材、上纬新材、正威新材。4家企业盈利整体向好。

在营收方面,4家风电叶片企业营收总计276.9亿元。其中,中材科技以147亿元独占鳌头,时代新材以105.5亿元位列第二,上纬新材以14.34亿元位列第三。

值得注意的是,时代新材在财报披露中表示,营业收入同比减少主要是由于本期内风电板块及汽车板块收入减少所致,其中汽车板块营业收入减少主要受欧元兑人民币汇率下降的影响。

在净利润方面,4家风电叶片企业净利润总计27.1153亿元。其中上纬新材、正威新材净利润均低于1亿元。

在毛利率方面,4家企业毛利率整体盈利能力较好,中材科技毛利率为27.34%,时代新材毛利率为11.52%,上纬新材毛利率为11.7%,正威新材毛利率为22.13%。

在资产负债率方面,时代新材负债率为67.8%,是四家企业中负债率最高的。

风电塔筒企业

在风电塔筒产业链,国际能源网/风电头条(微信号:wind-2005s)梳理了天顺风能、大金重工、天能重工、泰胜风能、海力风电、银星能源等6家企业的业绩。其中天顺风能主营业务包括风电塔筒和叶片。

在营收方面,6家风电塔筒企业营收合计142.768亿元,其中,天顺风能以37.91亿元独占鳌头,大金重工以37.07亿元位列第二,天能重工以26.1亿元位列第三。

在财报披露中,天顺风能表示,今年行业技术升级明显提速,但大兆瓦机型及配套部件的产能爬坡不及预期,各地大基地项目进展放缓,同时叠加疫情反复的影响,公司位于各地的生产基地的出货和交付受到一定影响。预计四季度各地项目进展加快,塔架供应将逐步恢复。目前来看,2022年市场总体招标量将达到近年最高水平,公司在手订单相对充裕,生产饱满,这为年底实现交付目标、2023年产能冲刺提供了有力保障。

天能重工表示,业绩变动原因主要是:2022年全国范围内风速普遍较低,导致公司风电项目发电量减少,进而导致收入、净利润下降。受陆上海上风电平价上网影响,市场竞争进一步加剧,同时原材材料价格处于高位,塔筒制造的平均毛利水平大幅下降。

同时,2022年前三季度,天能重工实现风机塔架产量约29.07万吨,实现销售约24.86万吨。截止报告期末,公司合计持有并网光伏电站约118MW,实现营业收入约9845.26万元,利润约4563.55万元;合计持有并网风力发电场约 363.8MW,实现营业收入约29335.81万元,利润约7144.5万元。截至2022年9月30日,公司在手订单为28.85亿元。

泰胜风能表示,截至报告期末,在执行及待执行订单共计333,169万元,具体如下:

(1) 按产品分类情况说明:陆上风电类订单本报告期新增187,788万元,完成176,103万元,截至期末在执行及待执行287,054万元;海上风电类订单本报告期新增 11,243 万元,完成20,667万元,截至期末在执行及待执行40,788万元;海洋工程类订单截至期末在执行及待执行3,425万元;其他订单截至期末在执行及待执行1,902万元。

(2) 按区域分类情况说明:国内订单本报告期新增194,147万元,完成94,696万元,截至期末在执行及待执行237,607万元;国外订单本报告期新增31,297万元,完成128,457万元,截至期末在执行及待执行95,562万元。

海力风电表示,业绩变动主要原因是,2021年的“抢装潮”,受电价补贴政策及供需关系影响,海上风电建设施工持续高涨,产品售价上升,同时因项目抢装影响,公司出货量大幅提升,进而导致去年基数相对较大;而本报告期,因海上风电平价、供需关系、产能结构变化、施工窗口期、新冠疫情、台风天气等多重因素影响,项目建设速度明显放缓,产品售价下降,产品需求量相应降低,进而导致经营业绩下滑明显。

在净利润方面,6家风电塔筒企业净利润合计14.077亿元。其中,天顺风能以3.841亿元独占鳌头,大金重工以3.285亿元位列第二,海力风电以2.407亿元位列第三。6家企业较去年净利润均出现下滑。

在毛利率方面,风电塔筒企业毛利率整体盈利能力较好,天顺风能毛利率为21.37%,大金重工毛利率为16.69%,天能重工毛利率为20.51%,泰胜风能毛利率为17.99%,海力风电毛利率为14.12%,银星能源毛利率为32.04%。

在资产负债率方面,对企业来说,一般认为,资产负债率的适宜水平是40%~60%,资产负债率在50%以下,表明企业的偿债能力越强。风电塔筒企业资产负债率在50%以下的企业是泰胜风能、海力风电。

风电齿轮箱企业

国际能源网/风电头条(微信号:wind-2005s)通过梳理,风电齿轮箱已公布业绩的企业有3家,分别是太原重工、杭齿前进、宁波东力。

太原重工2022年前三季度实现营业总收入61.22亿元,同比增长5.09%;实现归母净利润9399万元,同比下降56.87%。

杭齿前进2022年前三季度实现营业总收入17.18亿元,同比增长3.47%;实现归母净利润1.447亿元,同比增长4.57%。

宁波东力2022年前三季度实现营业总收入10.62亿元,同比下降11.36%;实现归母净利润4.08亿元,上年同期为-1.5亿元,同比扭亏为盈。

在毛利率方面,风电齿轮箱企业毛利率整体盈利能力较好,太原重工毛利率为18.52%,杭齿前进毛利率为21.29%,宁波东力毛利率为24.85%。

在资产负债率方面,太原重工负债率最高,达81.38%。

风电电气设备商

在风电电气设备商中,国际能源网/风电头条(微信号:wind-2005s)主要选取了特变电工、阳光电源和禾望电气三家企业。

整体来看,3家风电电气设备商营收总计886.25亿元,净利润总计132.912亿元。

特变电工2022年前三季度实现营业总收入646.5亿元,同比增长65.06%;实现归母净利润110.6亿元,同比增长112.98%。

阳光电源2022年前三季度实现营收222.2亿元,同比增长44.56%;实现归母净利润20.61亿元,同比增长36.94%。

禾望电气2022年前三季度实现营收17.55亿元,同比增长36.73%;实现归母净利润1.702亿元,同比下降3.9%。

在毛利率方面,3家企业毛利率整体盈利能力较好,特变电工毛利率为37.59%,阳光电源毛利率为25.36%,禾望电气毛利率为29.47%。

在资产负债率方面,一般认为,资产负债率的适宜水平是40%~60%。在此负债率范围内的企业是特变电工和禾望电气,资产负债率分别为54.01%、41.16%。阳光电源资产负债率超60%,达67.35%。

风电零部件企业

国际能源网/风电头条(微信号:wind-2005s)经梳理,披露业绩的风电零部件企业有11家,分别是大连重工、通裕重工、日月股份、秦川机床、振江股份、新强联、恒润股份、吉鑫科技、金雷股份、华伍股份、双一科技。

11家风电零部件企业营收合计277.733亿元,净利润合计17.3643亿元。

在营收方面,大连重工以74.5亿元独占鳌头,通裕重工以43.61亿元位列第二,日月股份以33.26亿元位列第三。

在净利润方面,前三名为新强联(3.337亿元)、金雷股份(2.352亿元)、大连重工(2.351亿元)。

值得注意的是,除了大连重工业绩较去年有所增长,其余企业较去年业绩均呈现下滑趋势。

在毛利率方面,风电零部件企业毛利率整体盈利能力较好,毛利率在8%-30%区间。

在资产负债率方面,对企业来说,一般资产负债率在50%以下,表明企业的偿债能力越强。负债率在50%以下的企业有金雷股份、日月股份、华伍股份、吉鑫科技、恒润股份、双一科技。

风电胶黏剂企业

风电胶黏剂企业主要有回天新材、康达新材。

报告期内,回天新材2022年前三季度实现营业总收入28.83亿元,同比增长27.81%;实现归母净利润2.603亿元,同比增长19.58%。

报告期内,康达新材2022年前三季度实现营业总收入16.3亿元,同比增长14.65%;实现归母净利润-3376万元,上年同期为224.4万元,未能维持盈利状态。

在毛利率方面,回天新材毛利率为23.29%,康达新材毛利率为15.28%。

在资产负债率方面,回天新材资产负债率达49.18%,康达新材资产负债率达40.53%。

风电海缆供应商

国际能源网/风电头条(微信号:wind-2005s)通过梳理,风电海缆供应商主要有中天科技、东方电缆。

中天科技2022年前三季度实现营业总收入292亿元,同比下降20.93%;实现归母净利润24.7亿元,同比增长400%。

东方电缆2022年前三季度实现营业总收入56.65亿元,同比下降1.88%;实现归母净利润7.362亿元,同比下降23.43%。

在毛利率方面,中天科技毛利率为18.84%,东方电缆毛利率为23.61%。

在资产负债率方面,中天科技资产负债率达38.24%,东方电缆资产负债率达40.22%。

风电运营、开发企业

风电运营作为风电产业链的下游,本次国际能源网/风电头条(微信号:wind-2005s)主要梳理了粤电力A、龙源电力、电投能源、京能清洁能源、新天绿色能源、吉电股份、福能股份、协鑫能科、沃尔核材、节能风电、浙江新能、云南能投、甘肃电投、江苏新能、嘉泽新能等15家企业的业绩。

整体来看,15家风电企业营收总计1629.43亿元,净利润总计181.921亿元。

在营收方面,营业收入超百亿元的企业有6家,分别是粤电力A、龙源电力、电投能源、京能清洁能源、新天绿色能源、吉电股份。

其中,粤电力A以394.9亿元独占鳌头,龙源电力以302.16亿元位列第二,电投能源以198.7亿元位列第三。

在净利润方面,前三名为龙源电力(53.53亿元)、电投能源(32.6亿元)、京能清洁能源(24.82亿元)。

粤电力A业绩出现下滑,亏损达17.2亿元。

在毛利率方面,粤电力A毛利率为负数。

在资产负债率方面,龙源电力尚未披露,资产负债率达70%以上的企业有粤电力A、吉电股份,分别为75.54%、75.96%。

来源:国际能源网/风电头条

· 参会通知 ·

“双碳”目标下,我国能源结构加速调整,清洁低碳发展特征愈加突出。在新能源为主体的新型电力系统大背景下,以光伏为代表的新能源也将迎来跨越式发展的历史机遇,成为电能增量的主力军,实现从“补充能源”向“主体能源”的转变。

随着主体电源的切换,现有的电源结构、电网形态、负荷特性、系统功能、运行机制都将发生深刻变化。光伏新能源与储能间的相融共生、高效互动,日益迫切。

11月16日,以“新能源 新系统 新生态”为主题的“2022第七届中国光伏产业论坛(CPIF7th)”将在北京举办。论坛将聚焦新型电力系统、新能源大基地、整县光伏、分布式光伏、光储融合等热点话题,搭建价值型平台,充分展示、交流行业创新技术、成果、经验,助力实现新能新生态,致力于把绿色能源价值顺利传导至终端用户。

长按图片识别二维码,即可预约报名参会。

切换行业

切换行业

正在加载...

正在加载...