8月28日晚,大金重工公布2022年半年报,报告显示上半年实现营业收入22.797亿元,同比增长36.27%;归属于上市公司股东的净利润1.758亿元,同比下降14.52%;归属于上市公司股东的扣除非经常性损益的净利润1.675亿元,同比下降15.93%。

公司表示,今年上半年因疫情、俄乌冲突等外部环境影响,以及风电在2020和2021年抢装潮的影响,所以今年上半年利润同比下降。

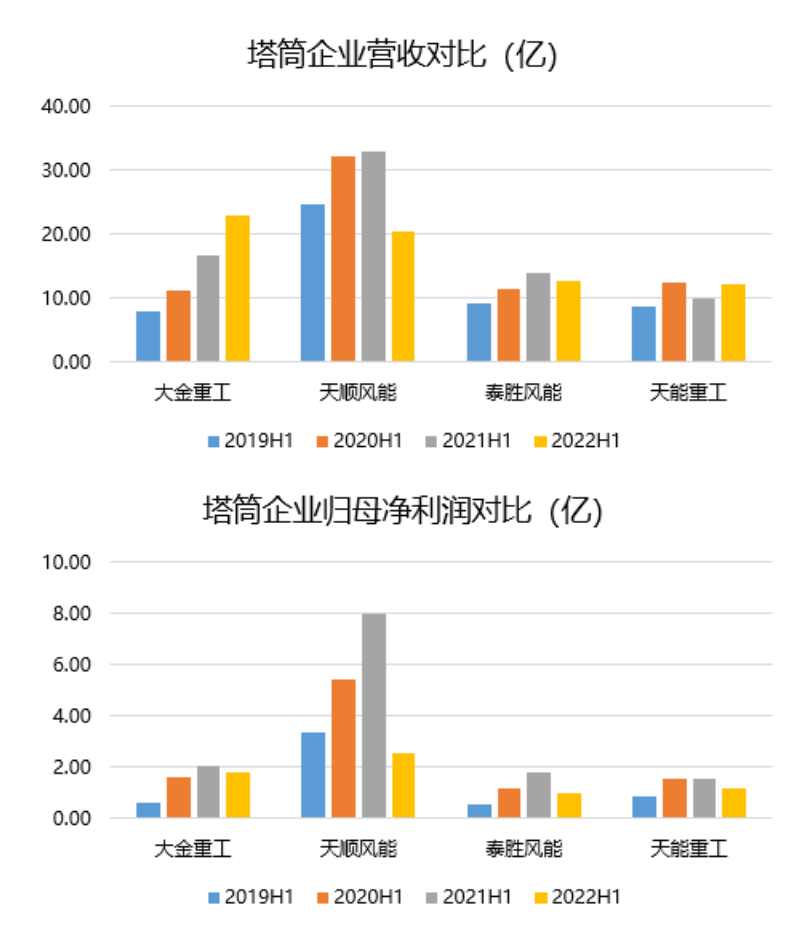

通过对比了4家老牌塔筒企业半年报盈利水平,大金重工今年上半年营收情况算是最好的,利润方面受制于行业因素,既过了抢装潮,又面临上半年原材料钢材价格高企,所以业内企业利润阶段性下滑,其实这点也在市场预期范围内。

塔筒赛道仍是优异细分

风电退补后,陆风海风平价时代已来临,在平价时代主要靠风机大型化降本,但是大型化和轻量化进程加速的同时,也会导致产业链各个环节出现不同程度的价值量下降。

整体看,塔筒赛道和其他环节比在大型化背景下受损相对来说算小的。定性看,风机大型化虽然会导致单瓦装机对应的塔筒根数减少,但是塔筒的直径和高度却会随之增长,塔筒尺寸的增长能够抵消根数减少带来的影响。除此之外,塔筒和主机分开招标,且按照成本加成定价方式,受整机降价影响较小。

但未来塔筒的发展方向主要还是海上风电部分,海上风电塔筒总量是塔筒和装机总量之和,且由于桩基的增量需求,塔筒在海风方面量的弹性更大。

“两海”战略是重要看点

塔筒行业集中度目前还比较低,CR4占比也就30%-40%。大金作为塔筒龙头,现在最大的看点除了具备赛道优势外,就是此前其提出的“两海”战略,所谓两海即海风和出海。

国内方面,现在国内外海风市场对塔筒的需求量均高于陆风。海上塔筒竞争的核心在于码头资源,有自有码头的塔筒企业可以降低运费,目前大金重工的优势在于其山东蓬莱码头是国内最优质的海风塔筒码头。除了山东之外,第二看点就是大金在广东阳江基地已经投产,广东的海风资源是最丰富的,预计今年大金产能会在110万吨左右。

海外方面,海外海风市场需求更大,主要在欧洲,因为目前全球海上风电装机量48%左右在中国;44%左右在欧洲,两者分别占据全球海风市场半壁江山。大金重工在出海欧洲的一个产品优势在于单桩,因为其码头等优势在利于其拿到欧洲优质项目,再加上海外单桩毛利率更高,随着欧洲海风持续加速,公司业绩有保障。

整体看,今年上半年受行业阶段性的休息压制以及上游原材料价格高企,整体风电行业各个环节都或多或少受损。但随着下半年起钢材等大宗价格不断下降,以及下半年风电装机加速,业绩有望持续修复。长期视角看,随着海风加速,优质零部件环节有望持续受益。

切换行业

切换行业

正在加载...

正在加载...