2021年,在大兆瓦降本+主机竞争降毛利的双重带动下,陆上风电实现了对光伏的LCOE竞争力逆转;通过16.9GW抢装,海上风电也距离大规模平价开发更进一步。根据行业普遍预期,十四五期间风电行业增量将从十三五期间的20-30GW/年倍增至60-70GW/年。

如果说风电将迎来倍增,供应链哪个环节又会迎来倍倍增?从目前情况来看,在材料替代X国产化替代的背景下,碳纤维极具增长潜力。

比铝还轻,比钢还强

碳纤维是指聚丙烯腈(PAN)(或沥青、粘胶)等有机纤维在高温环境下裂解碳化形成的含碳量高于 90%的碳主链结构无机纤维。与传统金属材料相比,碳纤维具有低密度、高比强度、高模量、耐腐蚀、耐高温、抗疲劳、便于设计、易于大面积整体成型加工等诸多优点,被誉为“二十一世纪的材料之王”。

在飞机和汽车等领域,如采用碳纤维取代铝合金,可以降低30%的重量,有利于降低油耗和碳排放,实现更好的经济性;叶片主梁从玻纤改为碳纤维可有效减重增长,提高LCOE;由碳纤维制成的碳纸(CP)和气体扩散层(GDL)是氢燃料电池的重要组成部分,高强度碳纤维和塑料罐内衬也被用于高压氢罐……综合来看,零碳目标下,碳纤维是不可或缺的材料。

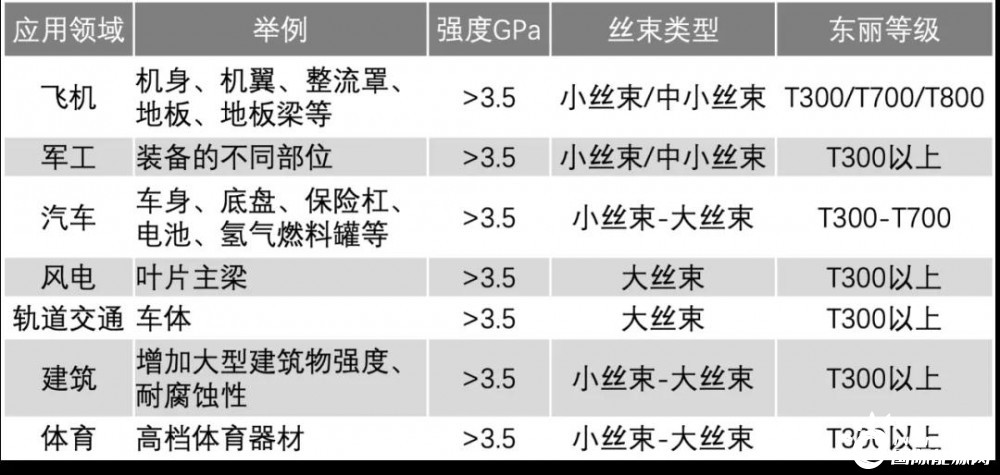

力学性能和大小丝束是评价一国一企碳纤维产品水平的两个关键指标。力学性能反应碳纤维的强度和模量(行业内一般比照行业龙头日本东丽的标准,目前我国在T300、T700等级已经具备一定的竞争力);大小丝束决定了价格和经济性(通常48K及以上称为大丝束,与小丝束相比性能相当但价格低1/3,可应用于一般工业领域,目前我国大丝束生产能力尚未形成整体突破)。

表1 各领域碳纤维用途及要求(吉林碳谷)

碳纤维的生产过程包括两步,一是将丙烯腈加工成原丝,二是将原丝预氧化和碳化为碳纤维。从成本构成来看,50%以上来自原丝(生产1kg碳纤维需要消耗2.1-2.2kgPAN原丝),30%来自设备折旧,其余则是电费及人工等(碳化过程需要维持3000°C以上高温)。能源双控和电价放开的背景下,2021年下半年碳纤维产量和成本也受此影响,未来碳纤维企业扩产也需逐电价而居。

由于期初投资大、产量小、能耗高、工艺复杂、制备耗时长等原因,碳纤维最大的缺点是贵。目前大小丝束碳纤维价格在8-15万元/吨,是传统钢材价格的20倍左右,铝材价格的8倍左右。为此在军工、航空航天、超跑、高尔夫球杆等对价格不敏感但是对性能高度敏感的领域,碳纤维已经得到广泛使用;但在一般工业领域,只能好碳用在刀刃上。

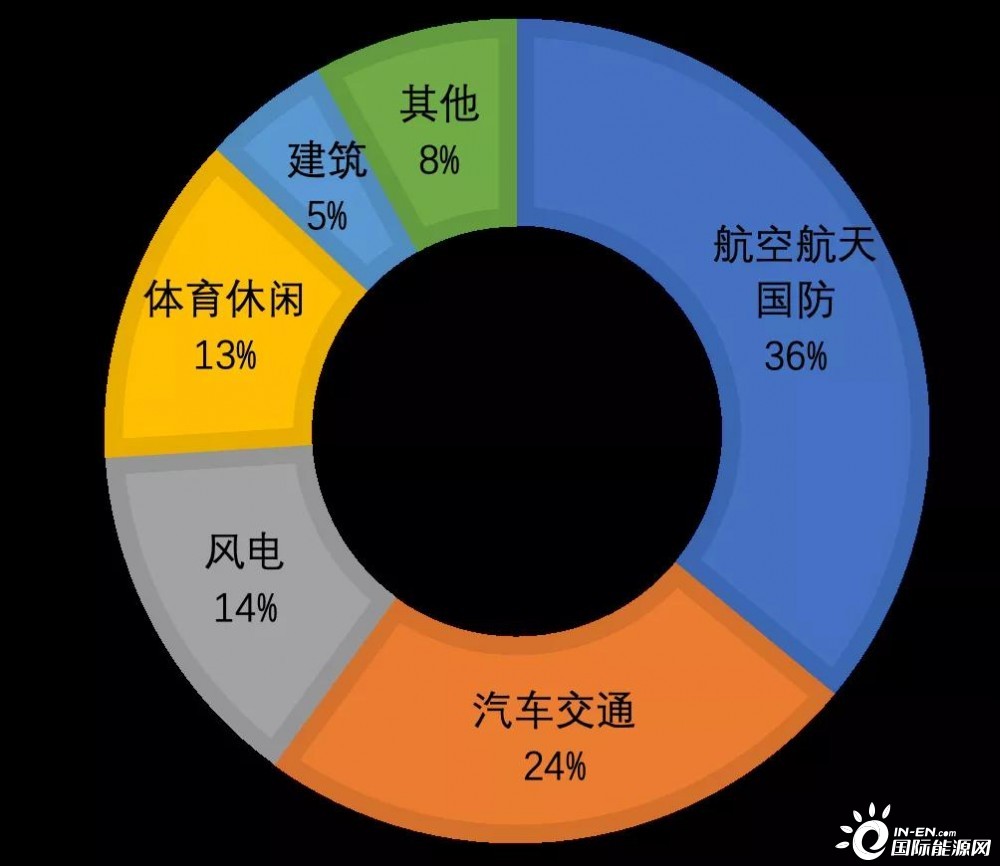

从全球来看,2020年全球碳纤维总需求在10万吨(广东赛奥数据)-15万吨(Wood Mackenzie数据)之间,航空/航天/国防、汽车交通、风机叶片、体育休闲是四大应用领域,占比87%。性价比然是推广和替代的最大障碍,降本也成为碳纤维行业在未来几十年里最重要的使命。

图1 2020年全球碳纤维需求分布(Wood Mackenzie)

天降大任,卧薪尝胆

碳纤维的应用起源于19世纪中叶,美日两国在1970年代实现技术突破,此后逐步产业化。我国碳纤维行业虽然也起步于1960年代,但由于美日两国长期将碳纤维视为战略物资,无论是高端产品、生产设备、技术及人员均被封锁。进入新千年以后,在军工应用的牵引下,一批本土碳纤维企业应运而生。

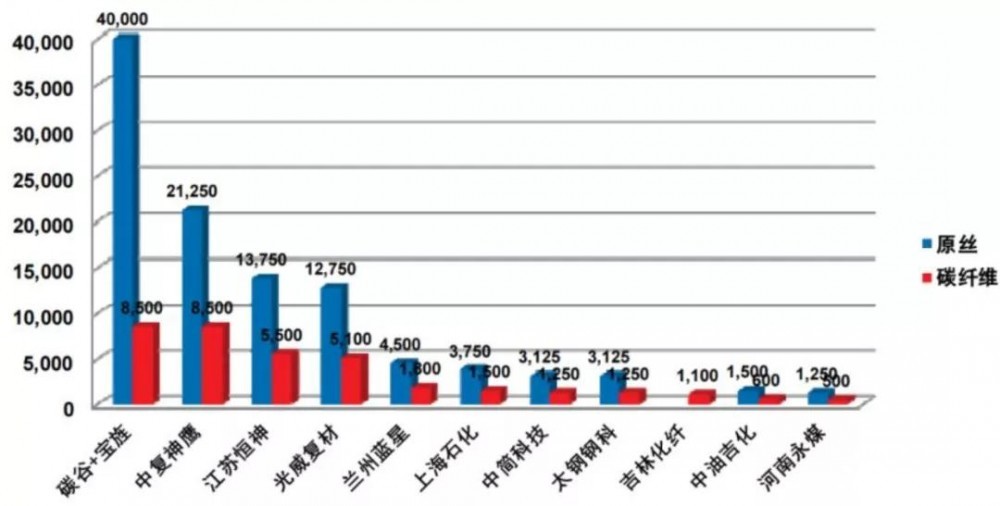

世界上著名的碳纤维生产企业大多是从原丝开始,直到碳纤维以及中、下游产品开发,如日本东丽、东邦、三菱等。我国情况稍有不同。比如吉林碳谷主要生产原丝,吉林精功主要将原丝加工成碳纤维;中复神鹰、恒神股份、光威复材、中简科技等公司则同时覆盖两个环节但产能并不完全一致,存在对外采购和对外销售原丝的情况。

图2 2020年我国碳纤维厂家产能(单位吨,广州赛奥)

历经十余年的努力,本土碳纤维企业逐渐解决了卡脖子问题,但回顾历史,这一路走得异常艰辛。

风电设备制造商主要赚来料加工和快速周转的钱,成本性态上固定成本低而变动成本高。一个风机总装厂的初始投资只有3000万元左右,销售一个5万千瓦项目风机收入即有1-1.5亿元之多。需求倍增后固定成本被不断摊薄,体现到报表上的特征是毛利率不变,期间费用比例下降,因此净利率提高。未来,主机、塔筒、叶片等大多数生产环节的盈利预期大多如此。

碳纤维行业与此“轻资产”模式完全不同。

首先,碳纤维生产设备价格昂贵,前期投入大。精功科技制造的国产化1000-1500吨级、T700-T800碳纤维生产线售价在2.6亿元/套以上(而且这一价格已经比国外同等装备低40%左右)。

其次,大多数本土碳纤维企业还处于摸索上升期,容易产生沉没成本。碳纤维生产需要精细化、连续化和规模化,控制精度要求高,需要反复试验才能实现稳定生产。

第三,即使实现突破,也需要前门拒虎,后门驱狼。碳纤维企业不仅面临内资同行竞争,还需要关注国际龙头企业的动作。国际碳纤维市场集中度极高,每当本土厂家实现技术突破后,外资龙头企业就会压低产品价格,使本土企业长期处于开工率不足、亏本销售的恶性循环状态,无法良性扩张。

比如新三板上市公司吉林碳谷在我国碳纤维原丝市场具有50%以上份额,但回顾过去十年的业绩,净利润长期为负,2020年才首次转正。由于连续亏损,2015年控股股东奇峰化纤将股权全部转让给吉林市国盛资产管理有限公司(后无偿划转吉林市国兴新材料公司),实控人为吉林市国资委。

无独有偶,2013年宏发新材控股股东也从个人变更为云天化孙公司重庆国际,实际控制人为云南省国资委;恒神股份在2019年易主,实际控制人从个人股东变更为陕西省国资委;精功科技控股股东精功集团由于宏观去杠杆等原因出现流动性困难,目前尚处于司法重整阶段。

引入国有资本不仅有利于提升碳纤维企业的抗压能力,也符合“碳纤当自强”的政策导向。

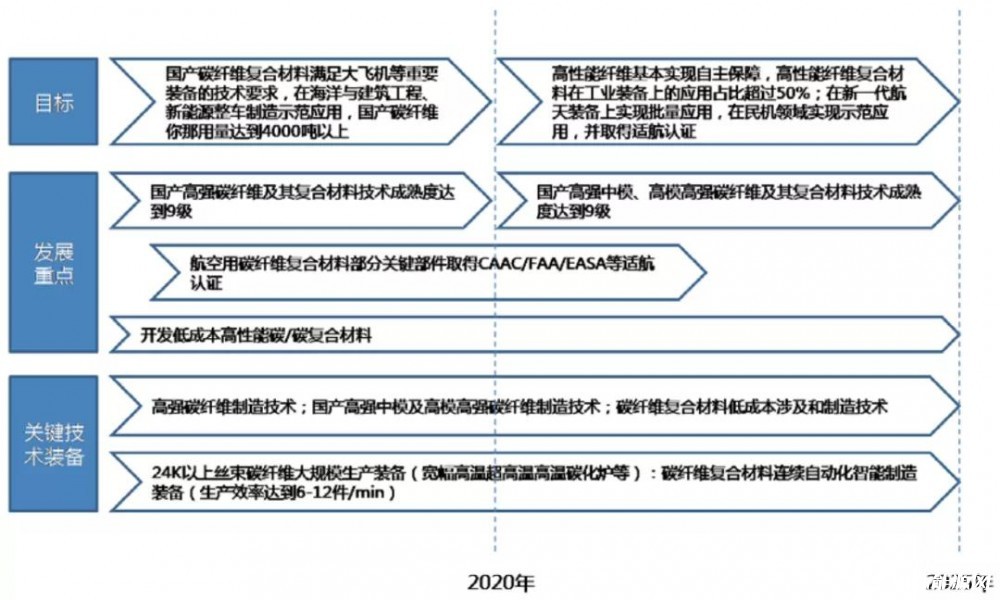

2015年,国务院发布《中国制造2025》将碳纤维列为关键战略材料之一,目标到2020年国产碳纤维复合材料满足大飞机技术要求,国产碳纤维用量要达到4000吨以上;2025年高性能碳纤维基本实现自主保障。2021年,国务院发布《第十四个五年规划和2035年远景目标纲要》,也要求相关部门推动加强高端新材料如碳纤维及其复合材料的研发应用。

图3《中国制造2025》碳纤维发展规划(中简科技)

死去活来,再寻拐点

2015年5月《中国制造2025》提出后,碳纤维概念就曾经火过一阵,多家券商发布报告表示碳纤维行业即将迎来井喷,所谓白马股康得新的股价也在当月28日达到68.12元的历史高位。

事实证明,券商的吹捧言过其实,龙头股的业绩更是徒有其表。基于上述成本刚性和内外部竞争等问题,我国碳纤维行业仍然任重道远,十三五期间年化需求增长仅为23%;康得新也是白马非马,2015-2018年持续财务造假,虚增利润占历年实际利润总额的134-722%,最终在2021年5月退市。

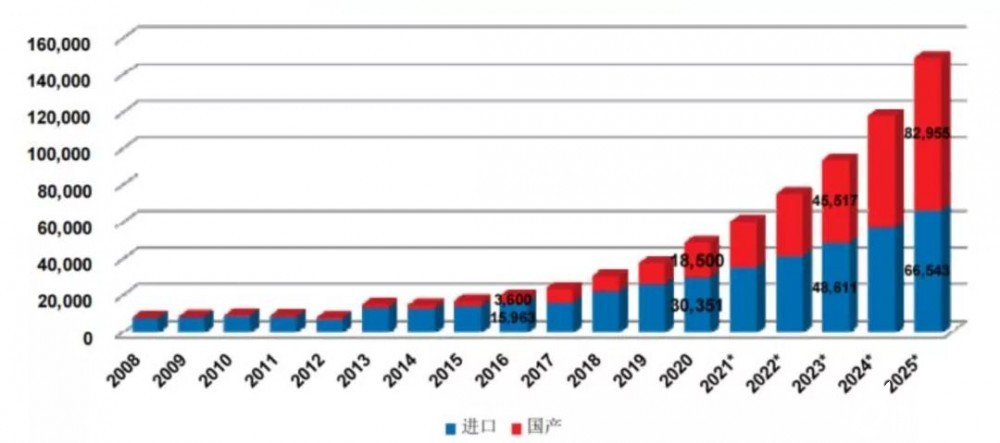

图4 我国历年碳纤维供需情况及预测(单位吨,广州赛奥)

纵观A股上市碳纤维企业,群体性的真正扭亏和业绩增长出现在2019-2020年。那么这一次与以往有何不同?是否真的到达了拐点?

从全球范围分行业来看,作为最大的应用领域,航空业是疫情影响的重灾区,2020年对碳纤维的需求同比下降30%左右;体育休闲领域,群体性活动也受到限制,但高尔夫、自行车、钓鱼等个体休闲活动得到加强,整体变化不大;风机叶片对碳纤维的需求异军突起,有效弥补了航空业产生的缺口,最终实现总量微涨。

我国的碳纤维2020年总需求4.88万吨,同比增长29%。风机叶片也同样是增长最快的需求领域,从2017年的3060吨增长到2020年的2万吨,3年翻7倍,目前占比41%,成为第一大应用分支,另有30%应用于体育休闲用品,其他需求虽然增速快,但尚未成气候。从供给侧来看,由于美日限制碳纤维出口,国产碳纤维销量实现连续三年超过30%高速增长,自给率从2019年的32%提高到2020年的38%。

值得注意的是,到目前为止,将碳纤维广泛用于叶片主梁的主机厂主要是维斯塔斯(占比约90%),某种意义上说,全球叶片对碳纤维行业的拉动其实源于维斯塔斯个人的不懈努力,我国风电行业对碳纤维需求的拉动则主要是因为叶片厂家是维斯塔斯的供应商,因此搭了出货量增加的顺风车,而不是本土主机厂家的叶片需求所致。

Wood Mackenzie认为,伴随海上风电成为未来风电发展的主战场,碳纤维不仅在叶片主梁的应用会更加普遍,而且适用范围还可能扩展至叶根、法兰等位置。未来10年主流厂家都会在叶片中更多使用碳纤维,总需求将从3万吨提高到14.3万吨,增长近5倍。

但从实际出发,碳纤维在叶片领域对玻纤的替代,还面临诸多挑战。

首先,天降大任能否接得住?目前全球玻纤产能超过800万吨,中国巨石作为全球老大,一家产能就有200万吨,其中1/4用于风电行业。相比在不同统计口径下全球碳纤维总产能大约在15-17万吨之间,我国只有4万吨左右。虽然目前碳纤维企业纷纷发布扩产计划,但受疫情影响美日投资有所延误,我国部分地区和企业的碳纤维产能则存在低端竞争和重复建设之嫌。预计伴随扩产计划的逐步推广,2-3年后全球碳纤维产能将达到26-30万吨,我国达到8-10万吨。这一方面预示了成长存在空间,也说明成长需要时间。

其次,玻纤不会坐以待毙。叶片增长后最大的痛点是减重,对此高模量玻纤和碳纤维是良性竞争关系,在风机价格急剧下降的当下,谁胜谁负还需要拼性价比,而且高模量玻纤还具有产能和路径依赖优势。中国巨石的E系列高模量玻纤在风电行业的测试应用值得观察比较。

五年后碳纤维一定可以到达美好的远方,但首先需要度过两三年内的苟且。

切换行业

切换行业

正在加载...

正在加载...