1 风电长期逻辑

1.1 碳中和下新能源结构性提升是风电长期逻辑

风光发电量占比提升将带动装机量提升。从 2020 年累计装机量看,风光占比量为 24%, 对应装机量 534GW;按照国家碳达峰行动计划方案,2030 年风电、太阳能发电总装机容量达 12 亿千瓦以上,对应 1200GW,对应年化复合增速为 8.4%,假设未来单 w 成本降至 4 元,则 每年投资空间约 2700 亿,空间足够且具备一定成长性。

风光增长核心是降本,但与光伏依靠技术创新不同,风电更多依靠的是制造能力降本。 风电光伏的增长并非线性,核心是单位成本的控制,光伏更多体现在技术创新降本,风电更多 的体现是制造能力降本,光伏的下一波降本的核心是新技术引进,风电更多的是制造能力提升 带来的单位成本降低。

1.2 风电的技术路径相比光伏有一定确定性

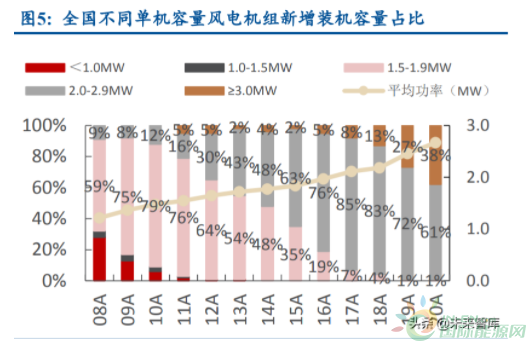

风电的技术路径较为清晰,产业链确定性比光伏更强。大功率风电发电是行业趋势之一, 未来技术更多的是整机和工艺设计上的改变,并不会涉及到产业链颠覆。据明阳智能潘永乐介 绍,目前中国在离海岸 100 公里以内的范围内可供开发的海上风能资源量有 200 万 MW,基 本可以在很大程度上替代煤电。

从空间上讲, 我国太阳能和陆地风能最丰富的地区多在西部,而用能集中地区多在东部沿海,这就需要建设 特高压等线路进行远距离输送。但海上风能不一样,东部沿海省份可以在离岸大概 30-50 公 里的区域直接开发本地的海上风能,不用担心远距离输送问题。

1.3 风电行业持续降本是行业持续发展的长期驱动力

风电降本仍在持续,驱动行业长期持续发展。同样是下游核心零部件,相比光伏组件, 风机单位成本更加平滑;风机更偏向于技术成熟之后的招投标降本。但目前的问题是光伏的降 本到达瓶颈,风机成本还在降低。近 10 年,风电度电成本下降 50%,仅次于光伏,后续下降 空间仍大。风电核心是规模效应后风机的耗材消耗降低,降低单位成本,所以降本的节奏比光 伏而言更加线性,速率可能更慢一些,但是技术路径和空间,是比光伏要更长远。

风电具有明显的规模效应,随着开发规模的扩大,单瓦造价持续下降。在其他条件不变 的情况下,风电项目规模越大,单位千瓦投资越低,投资的降低对项目收益的提升效果明显,当容量由 50MW 扩容至 400MW, 项目全投资内部收益率(IRR)将由 9.33%提升至 10.60%,平准化度电成本(LCOE)则由 0.3453 元/千瓦时降低至 0.3085 元/千瓦时。

1.4 成本竞赛下能跑出成长股吗?

长周期来看,风电降本大趋势下还是诞生了一批成长股。风电成本持续下降,但是风电 产业链依然涌现出了金雷股份、金风科技、天顺风能、日月股份等一系列成长股。以金雷股份 为例,其 2011 年归母净利润仅为 4100 万元,而 2020 年上升至 5.22 亿元,业绩增长幅度达到 近 12 倍。

2 风电中短期逻辑

2.1 风电受补贴变化的扰动,呈现典型的周期性

风电行情具有典型的周期性,行业中短期的景气度受补贴的影响较大。风电的行业景气 度是看爆发力,爆发力后面是每次退补贴后 IRR 的大幅降低后抢装力度,所以 2014-2015 年, 2020-2021 年是风电最景气的时期,其余年份装机量保持平均,各类公司也不缺订单,所以风 电行业中短期的投资策略依旧是抢装后的提估值行情。

2015 年和 2020 年是风电行业的景气度大年,核心原因即为补贴政策变化导致的抢装。 回顾 2015 年的抢装潮,2014 年 12 月 31 日,国家发改委发布《关于适当调整陆上风电 标杆上网电价的通知》,对陆上风电继续实行分资源区标杆上网电价政策,将第 I 类、II 类和 III 类资源区风电标杆上网电价每千瓦时降低 2 分钱。受上述调价预期影响,风电行业迎来抢 装潮,2015 年全年风电新增装机容量创历史新高,达到 3,297 万千瓦,同比增长 66.43%。

回顾 2020 年的抢装潮,2019 年 5 月,国家发改委发布《国家发展改革委关于完善风电 上网电价政策的通知》,关于陆上风电,自 2021 年 1 月 1 日开始, 新核准的陆上风电项目 全面实现平价上网,国家不再补贴。2020 年 1 月,财政部、国家发改委、国家能源局联合下 发《关于促进非水可再生能源发电健康发展的若干意见》,明确自 2020 年起,新增海上风电 不再纳入中央财政补贴范围,由地方按照实际情况予以支持。受上述平价政策影响,风电行业 迎来新一轮抢装潮,2020 年全年新增并网风电装机容量 7,167 万千瓦,相较于上一年增加 178.44%。

2.2 2021 年 Q4 风电迎来系统性行情的原因

风电完全成本降至约 5.5 元/W,目前 24 个省/地区实现 IRR 权益>7%的收益率,部分省 份风电上网侧已经比煤电便宜。2021 年 7~9 月份,国内风机(不含塔筒)中标价格均价在 2,566 元/kW,风机(含塔筒)中标报价为 3,166 元/kW;根据风机成本占完全成本 45%,风机+塔筒 成本占比约 60%估算,目前风电完全成本约 5,500 元/kW(即 5.5 元/W)。基于 5.5-6.5 元/w 的 造价假设,目前 24 个省/地区实现 IRR 权益>7%的收益率。基于 IRR 权益=7%的假设下,反 推出目前大约有 9 个省份(云南、广西、四川、福建、上海、吉林、重庆、湖南、黑龙江)风 电 LOCE 低于煤电 LOCE,即从上网侧经济性角度已经可以做到比煤电便宜。(报告来源:未来智库)

2.3 全面平价时代:对标光伏,风电的估值体系有望抬升

风电进入全面平价时代,估值系统性抬升。2021 年是陆风平价之年,目前看内部回报率已经超过 7%,部分省份 LOCE 已经低于火电;2021 年将是海风平价之年,届时国内风电将进 入全面平价时代,对标光伏,风电的估值体系有望重塑。

3 风电产业链

3.1 风电产业链及值得关注的环节

风电产业链较长,上游、中游、下游各环节及上市公司数量众多。风电产业链不同于光 伏,以制造业为主,行业内偏重降本和配套,风电装机成本、发电收益 IRR 是分析核心。风 电产业链包括中游的风电主机,上游的各类零部件,其中叶片占据主要位置,下游主要是风电 运营。

从产业链的景气度看,风电产业链值得关注的环节包括:1)整机在于大功率技术创新下 的毛利润提升逻辑;2)主轴、轴承的工艺设计壁垒较高,安全设备验证壁垒高,产业链地位 次之;3)塔筒和铸件控制单位成本逻辑较强,走的逐步渗透的逻辑。

3.2 整机:技术创新、价格和成本控制能力

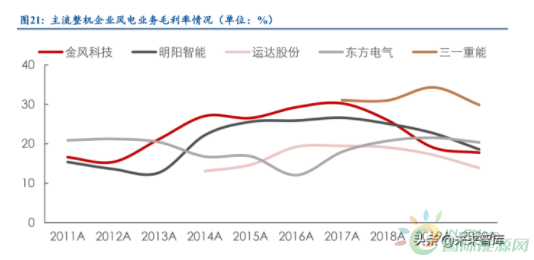

整机方面,量的增长和毛利润的提升空间是主要看点。毛利润的提升依赖技术和大功率 发电机组的占比,其中技术因素更为核心。

3.3 叶片:核心关注碳纤维产业趋势

3.3.1 叶片大型化驱动碳纤维爆发

碳纤维材料硬度高、质量轻,适合风电叶片大型化的趋势。碳纤维材料特点是重量轻、 强度高,风电叶片采用碳纤维材料在保证叶片在长度增加的同时,可以明显减重,而且还能提 高风电叶片的耐候性。风电叶片材料主要由增强纤维、基体树脂、芯材、粘接胶等构成,其成本占比分别为 28%、36%、12%、11%。其中,增强纤维主要包括两类,即碳纤维增强复合材 料(CFRP)和玻纤增强复合材料(GFRP),碳纤维呈现取代玻璃纤维的趋势。

碳纤维抗疲劳性能明显优于浸渍玻纤。在拉挤工艺仍被维斯塔斯垄断的时候,我们这里 探讨浸渍法,在 20 年的寿命期间,碳纤维预浸料的疲劳损伤很小;疲劳情况下,玻璃纤维材 质的叶片叶根弯矩远超过碳纤维材质的叶片。

仅从材料角度:叶片减重 24.1%-32.5%,成本提升 14%-20.7%。从材料成本角度:参考 目前的材料价格,我们对 57 米(3MW)、74 米(7MW),90 米(10MW)叶片进行减重和 叶片材料成本角度的经济性测算,得出主梁采用碳纤维的叶片重量分别减少 27.0%、24.1%和 32.5%,而单个叶片材料成本分别增加 19.7%、20.7%和 14.0%。

目前以海风为代表的风机单体 装机已经到了 6MW-10MW 区间甚至更高的单体装机,在碳纤维的经济性方面将日益明显。 叶片减重对整机成本降低有明显帮助。对于减重后的叶片对整机成本的降低有较大的帮 助,例如轮毂的重量一般是叶片重量呈线性关系,叶片减重后对轮毂的减重也有帮助,同时安 装时间方面也可获得一定节省。

3.3.2 Vestas 引领风电叶片进入碳纤维时代

Vestas 采取拉挤工艺,大幅下降的碳纤维成本,引领风电叶片进入碳纤维时代。2015 年 之前,碳纤维应用在风电叶片的工艺主要是预浸料或织物的真空导入,部分采用小丝束碳纤维, 平均价格偏高,近些年采用大丝束拉挤梁碳纤维,价格降低了很多(根据《国产碳纤维在风电 叶片产业中的机会》披露,风电碳纤维单价由 23 美元/kg 降至 2016 年的 14 美元/kg)。

虽然 碳纤维的用量和制件大幅增加,但单体碳纤维叶片成本却大大降低了,主要因为风电叶片(主 要是大梁)碳纤维复合材料价格大幅度降低了。2015 年 Vestas 开始应用碳纤维,采用拉挤工 艺(小丝束改用大丝束,2022 年 7 月专利到期),占全球碳纤维叶片的 80%以上份额,装机分布在 2MW-3MW 之间(国内目前陆风平均装机容量基本也处 在该区间),国内中材科技、中复连众推出碳纤维叶片。

维斯塔斯的主梁设计大幅提高碳纤维含量进行减重,并通过标准件生产降低成本、保证 性能。维斯塔斯的叶片主梁结构设计如下图所示,其把整体成型的主梁主体受力部分拆解为高 效、低成本高质量的拉挤梁片标准件,然后把标准件一次组装整体成型。

按照这种设计和工艺 制造出来的碳纤维主梁,兆瓦级叶片均可使用。这种设计的优点:1)通过拉挤工艺生产方式 大大提高了碳纤维体积含量,减轻了主体承载部分的质量;2)通过标准件的生产大大提高了 生产效率,保证产品性能的一致性和稳定性;3)大大降低了运输成本和最后组装整体成型的 生产成本;4)预浸料和纺织物都有一定的边角料,拉挤梁片及整体灌注极少。

3.3.3 “十四五”风电碳纤维需求 CAGR≈25%,关注国内碳纤维龙头及核心设备商

2020 年我国碳纤维需求量 4.89 万吨 (全球需求 10.7 万吨),风电叶片 2 万吨(占需求的 40.9%),但 62%依赖进口。报告预计到 2025 年,全球风电叶片用碳纤维会提升至 9.34 万吨(“十四五”期间复合增 速 25%);根据广州奥赛预测,到 2030 年,全球碳纤维需求量将提升至 59-64 万吨(航空航 天 8-10 万吨,风电 19-20 万吨,氢气瓶及 CNG 气瓶 18 万吨,汽车+轨交 9-10 万吨,功能 材料 5-6 万吨),复合增速 19.3%。

设备方面,氧化炉和碳化炉是核心设备,国产替代进行时。在碳纤维的生产过程中,主 要涉及原丝制备、氧化环节、碳化环节、石墨化环节、表面处理上浆最后形成石墨碳纤维。参 与者主要以德国、日本、美国企业为主,国内目前能做的相对较少。 氧化炉和碳化炉是生产线的主体设备,也是关键设备。碳化炉应满足碳化工艺的要求, 可分为低温碳化炉和高温碳化炉。与此配套的还有非接触式迷宫密封装置、加热系统、废气 排出和处理系统以及牵伸装置,由它们集成组合为一个完整的碳化炉,可实现稳定规模化生产。

3.4 轴承:自上而下看国产替代,自下而上看配套情况

3.4.1 全球轴承市场约 260 亿

风机轴承一般由 1 个主轴轴承、3 个变桨轴承、1 个偏航轴承以及变速箱和电机轴承组 合而成。参考新强联公告,采用 3MW 项目来看,主轴轴承价格为 50 万元附近,以目前风机 成本 5.5/w 计算得出主轴轴承占风电完全成本的约 3.03%(50/3*5.5*100≈3.03%);变桨&偏 航均价为 12.95 万元,计算得出 1 个偏航+3 个变桨轴承合计成本占风电完全成本的约 3.14% (4*12.95/3*5.5*100≈3.14%)。假设“十四五”国内年均新增装机 55GW,全球 100GW,则 国内主轴市场约 140 亿元,全球约为 260 亿元。

3.4.2 看好新强联的发展潜力

看好新强联的国产替代趋势及产品线扩容趋势。新强联已突破并随即量产 3MW 主轴轴 承,并与国内风机厂商进行合作开发,目前新强联主轴轴承国内市占率 5%左右,随着行业扩 容与市占率的提升,带来业绩量价齐升。五洲新春作为轴承的产业链企业,产品线也开始由变 桨向偏航、主轴、齿轮箱扩容,同时类型也逐步向高单机装机提升。

3.5 主轴:关注铸造工艺渗透率提升带来的变化

目前主轴锻造领域的龙头已经很明确,国内主要是金雷股份和通裕重工,目前以锻造工艺 为主,大型化后铸造工艺占比提升,对目前格局可能存在一定扰动,关注金雷股份、通裕重工 的机会。(报告来源:未来智库)

3.6 塔筒:格局优化,龙头逐渐清晰

塔筒生产工艺相对成熟,但因为运输难度大,因此成本优势一部分体现为选址,“三北” 是我国陆风的优质区域,东部沿海是海风优质区域。

3.7 高空升降设备:小而美的市场,选龙头

高空升降设备行业小而美,我们预计 2025 年全球市场空间 16.78 亿元,中际联合的竞争 力较强。由于欧美发达国家发展风电的时间较早、历史较长,风电产业链整体发展较为完善, 风电及相关行业部分企业积累了一定的技术优势和规模优势。目前国际上比较知名的生产厂商 主要集中在欧美国家,如丹麦 Avanti Wind Systems A/S、美国 SafeWorks,LLC、法国 Tractel Group 和德国 Hailo Wind Systems GmbH & Co. KG 等。

而随着国内风电市场的快速发展,部 分海外公司利用其经验和技术通过在国内成立子公司等方式进入中国市场,同时我国本土企业 利用对国内市场的了解和持续的研发投入,目前,国内专用高空安全作业设备行业形成了以中 际联合为主等少数具有较强研发实力和竞争优势的企业为主的竞争格局。据公告中际联合国内 市占率高达 70%,目前优秀国产公司已经占据国内主要市场份额,未来将逐步走向海外,持 续扩大全球竞争力及影响力。

4 投资分析

从产业链的景气度看,风电产业链值得关注的环节包括:1)整机在于大功率技术创新下 的毛利润提升逻辑;2)主轴、轴承的工艺设计壁垒较高,安全设备验证壁垒高,产业链地位 次之;3)塔筒和铸件控制单位成本逻辑较强;4)碳纤维叶片需求爆发驱动碳纤维大丝束的国 产化进度超预期带来的投资机会。

切换行业

切换行业

正在加载...

正在加载...