风电产业上游材料主要有塔筒、风机、机舱罩、主轴、电缆以及叶片,其中风电叶片是最贵也是最重要的组成部分,其成本约占风力发电系统总成本的比例约为20%-30%。

2019-2027年间,全球风机供应链潜在市场价值高达5400亿美元。其中,叶片和塔筒的市场潜力最大,分别有望超过1000亿美元。

在风电抢装背景下,风电机组的产能和交付很大程度上将受到叶片制约,上游核心材料叶片有望迎来高速发展机遇。

风电产业链示意图:

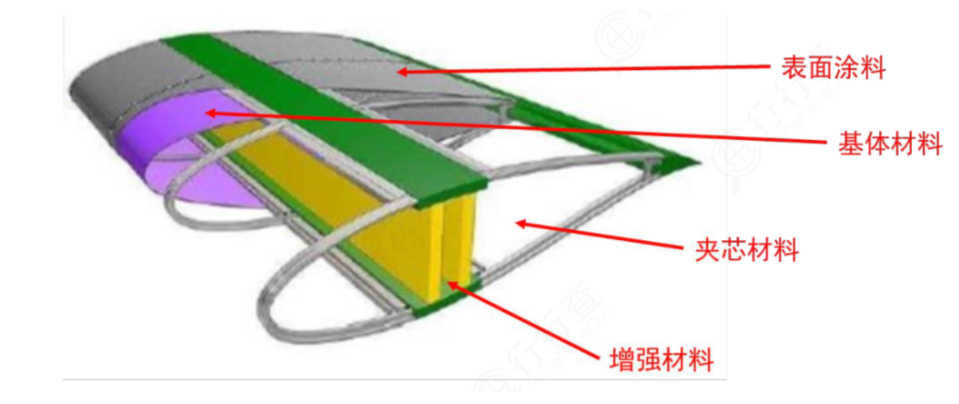

风电叶片结构

风电叶片是风电机组将风能转化为机械能的关键核心部件之一,也是风机获取更高风电机组利用小时数和实现经济效益的基础,会直接影响风能的转换效率。

从风电叶片结构来看,主要由增强材料(梁)、夹芯材料、基体材料、表面涂料及不同部分之间的结构胶组成。

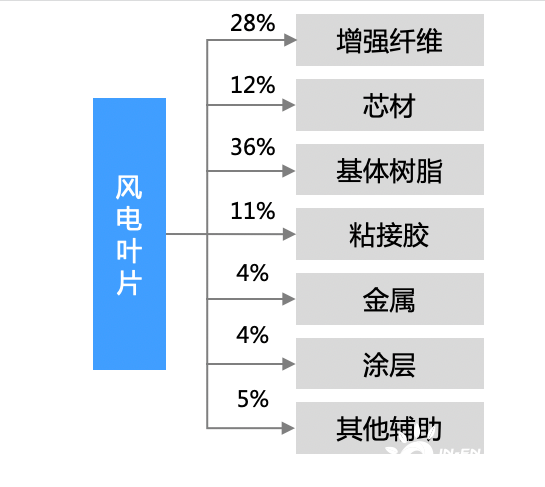

叶片的80%成本来自于原材料,而60%的原材料成本来自于纤维材料——增强纤维与基体树脂。

风电叶片结构关键材料:

基体材料

基体树脂是整个叶片材料的“包裹体”,在叶片成本构成中占比最大。

常用的基体材料包括不饱和聚酯树脂、环氧树脂、乙烯基树脂等。近年来聚氨酯也逐渐被应用到基体材料领域。

风电叶片构成:

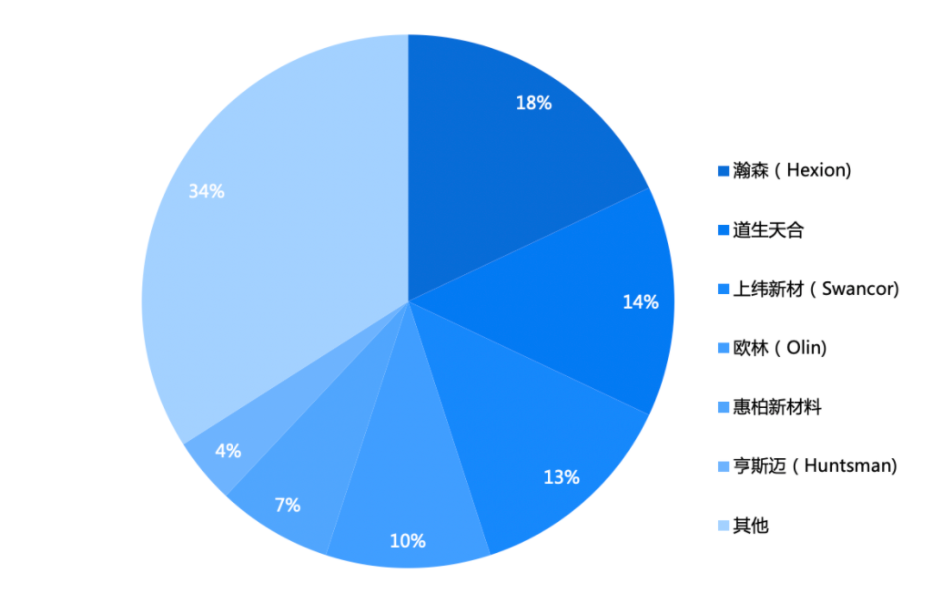

从竞争格局上看,中国风电叶片专用环氧树脂主要厂商产量市场TOP5中,瀚森企业市占率18%,道生天合企业市占率14%,上纬新材企业市占率13%,欧林企业市占率10%,惠柏新材料企业市占率7%。

增强材料(梁)

增强材料主要有碳纤维增强复合材料(CFRP)和玻纤增强复合材料(GFRP)。

风电叶片传统以玻璃钢(玻璃纤维增强复合材料)为主材制造,但玻璃纤维材料密度大于碳纤维,同时力学性能尤其是模量远低于碳纤维复合材料。

为了避免大尺寸风电叶片在受力变形后与支撑柱产生碰撞,需要采用轻质高强高模的材料制造叶片。碳纤维复合材料以其轻质高强的特征成为大尺寸风电叶片制造的理想材料。

据全球碳纤维复合材料市场报告测算,2020年全球风电领域碳纤维需求将达到3.13万吨,随着全球对清洁能源的需求增长,到2025年风电碳纤维需求量将达到9.73万吨,增长率达到210.8%。 (点击查看:碳纤维产业链深度解析)

虽然在性能上玻纤复合材料没有碳纤维复合材料更优异,模量差别大概在3倍左右,但是其成本却是数量级的不同,所以玻纤的性价比使其成为了风电机组想要技术提升,高速发展的必备原料。

且目前中国巨石和泰山玻纤开发的E9与HMG超高模量玻纤,在强度和刚度等部分物理性能指标已经逼近碳纤维。

未来随着技术发展,高性能玻纤提质降本,叶片的生产成本进一步降低,将助力风电行业更多参与到平价时代。

在风电叶片大型化趋势下,碳纤维物理性能优势凸显,但是短期来看,碳纤维仍难以替代玻纤。

夹芯材料

夹芯材料以PVC泡沫最为常见,此外PMI泡沫、SAN泡沫、Balsa(轻木)以及天然纤维(竹纤维)也可被用作夹芯材料。

表面涂料

涂层主要是为了保证叶片长期稳定运转而使用的防护材料。

主要有聚氨酯、氟聚合物以及聚丙酸酯三类,其中聚氨酯因具有较强的附着力,耐油耐磨性,而被广泛使用。

万华化学已成为风电涂料固化剂产品全球品类最全、竞争力最强的供应商。同时,万华化学在2020年报中也公布公司正在开发推广风力发电大梁树脂。

风电需求的快速增长,将带动产业链上游原材料迅速发展,利好已拥有相关产能或正在布局的企业。

风电叶片市场格局

全球市场来看,风机叶片市场玩家多元,较为分散。外资企业主要有GE、LM(已于2017年被GE收购)、TPI、Enercon等。

国内市场具备1000套以上产能的大型企业有十家左右。主要厂商包括中材科技、时代新材、中复连众等国有控股大厂以及上海艾郎、天顺叶片等民营专业化叶片企业,此外,部分主机厂如明阳也自主生产叶片。

当前中国不仅仅是全球最大的整机制造基地,还是世界最大的叶片制造中心。国内市场已经形成外资企业、民营企业、研究院所、上市公司等多元化的主体投资形式。

风电叶片供应链模式

叶片制造企业分为两种:独立第三方、整机厂的叶片部门。

在风电行业兴起之前,市场上主流的情况是将叶片生产作为整机厂的一个部门。

随着风电产业链不断成熟,在不同地区都有足够好的独立第三方叶片供应商出现,整机厂商外采叶片的意愿提高,当前独立第三方叶片厂商为主流。

截至2020年,全球范围内,独立叶片厂的叶片产能超过95GW。

在经历了接近10年的发展后,目前中国仅有10家第三方叶片企业存在,而前3家企业控制了市场三分之二的本地市场。

以金风科技为主要客户,中材科技目前已经成为叶片领域的领导者,凭借技术优势和与下游客户的深度绑定,在国内叶片市场份额不断增长,位列行业第一。2020年中材科技风电叶片出货量达到12.34GW,毛利率保持平稳增长,到2020年毛利率达到23.93%。株洲时代新材是中国第二大的叶片供应商,2020年出货3,000套叶片。

在过去的某个时点,几乎所有的头部整机供应商采取向上游采购叶片的供应链配套模式,所以从2006年开始整个市场上的一体化叶片制造占比开始下降,到2019年该占比已经小于50%。

全球前十大风电整机厂中,除了金风科技和运达股份,都有叶片制造产能。目前只有LM和TPI有过与5个前十大整机厂合作的经历。中材科技和时代新材和全球前十大中的部分企业建立了合作关系。

截至2020年底,全球共有15家整机厂仍然有叶片产能。在2016-2020年间,全球有4家整机厂停止了叶片生产,主要原因是公司间的合并。

叶片的产能瓶颈很大程度上在于模具。由于叶片的技术迭代速度较快,叶片厂商在购置模具时非常谨慎,在对应叶型确定有比较长的生命周期和比较大的需求时,才会选择扩张产能。(点击查看:风电产业链深度解析)

全球整机厂叶片产能情况:

风电叶片大型化成主要趋势

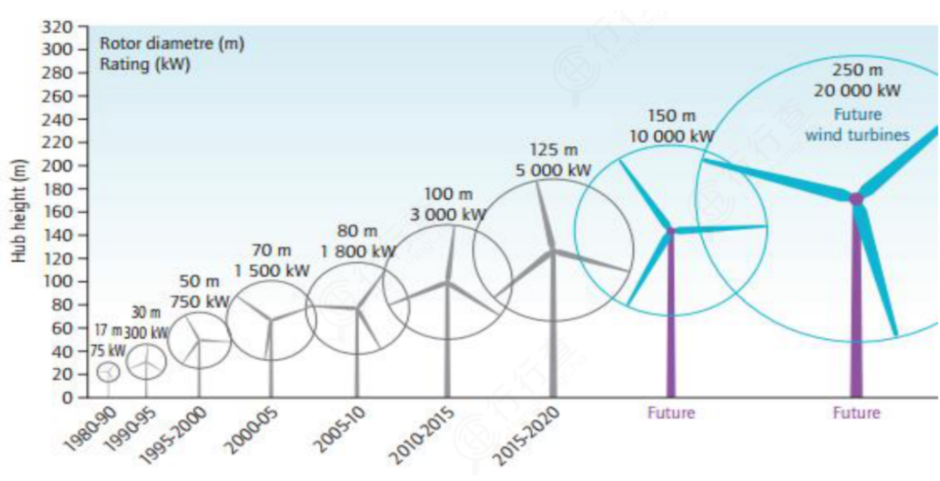

大风机背景下,叶片大型化是提升发电效率的重要路径,叶片直径屡创新高。叶片直径的增长意味着更大的扫风面积,可有效增强捕风能力,从而带动发电效率的提升。

从叶片直径来看,2013-2015年,105、110和111米的叶片替代了原来的93米叶片,成为行业主流。2016年和2017年,115米和121米叶片是绝对主力叶型。到2018年,121米叶片占领了大部分市场,131米叶片也开始批量生产。

目前新增装机的平均直径已超过120米。

风电叶片直径和风塔高度大型化:

为达到2025年非化石能源占一次能源的消费比重为20%,2030年风电总装机至少800GW的目标,未来10年我国风电总装机年均增速需保持11%的水平。风电作为清洁环保能源的性价比将得到更直观的体现,需求提高将更为显著而持续。

随着陆上平价时代到来,政策倒逼产业降本,激发风电行业活力,同时带动上游原材料长期发展。