根据海上风电观察官方微信公众号的信息:1)风电伙伴行动方案预计“十四五”期间在全国5000个村安装1万台风机,总装机规模达到50GW;2)力争在2025年将陆上高、中、低风速地区的度电成本分别降至0.1元、0.2元和0.3元,将近海和深远海风电度电成本分別降至0.4元和0.5元;海上风电力争在2024年全面实现平价。

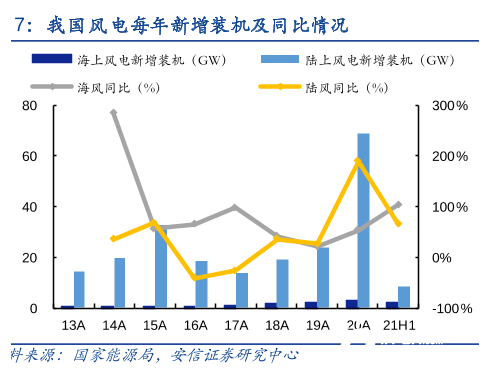

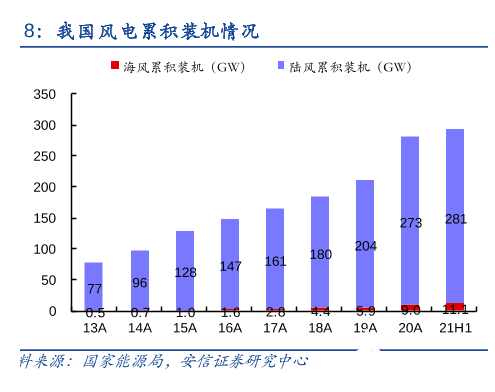

国内风电行业步入发展新阶段,周期性逐步消退,成长属性凸显。随着“双碳”目标的确立,国内风电装机中枢有望明显上移,我们测算十四五/十五五期间国内年均新增风电装机规模有望超过50/60GW。与此同时,过往的周期性扰动因素正逐步消退,一方面风机大型化趋势下风电成本快速下行,行业进入“成本下降-需求扩张”的良性循环;另一方面特高压、储能等电力基础设施的完善使得风电消纳形势明显好转。此外,分散式风电、老旧风场改造等新增市场亦有望贡献较大装机增量。

我国风电每年新增装机及同比情况

风电伙伴行动促“风电下乡”逐步落地,预计“十四五”农村新增50GW装机

“风电下乡”最早是国家能源局2月26日发布的《关于2021年风电、光伏发电开发建设有关事项的通知(征求意见稿)》中明确提出“千乡万村驭风计划”;9月10日新能源和可再生能源司副司长王大鹏正式确认未来将在中东南广大农村实施“千乡万村驭风计划”;本次风电伙伴行动方案落地“风电下乡”预期:力争2021年年底前启动首批10个县市总规划容量5GW示范项目。“十四五”期间优选5000个村安装1万台风机总装机规模达到50GW。具体装机规模跟之前中国可再生能源学会风能专业委员会秘书长秦海岩的建议一致。

“风电下乡+老旧风场改造”带来增量需求,十四五年均新增需求或可至80GW宁夏开始试点老旧风电场改造,预计目前存量风电装机容量中1.5MW及以下的机组约有50GW,假设这些风机在十四五期间均能通过“以大代小”完成更新,则每年有望新增10GW更新需求。

“风电下乡”预计短期或可新增50GW需求,则每年有望新增10GW装机需求。之前我们预计“十四五”期间国内每年有望新增58.6GW装机量,市场预期国内每年有望新增约50GW装机量。考虑到“风电下乡+老旧风场改造”带来增量需求,我们预计十四五期间风电年均新增装机容量或可至80GW左右。

我国风电累计装机情况

2025年陆上风电度电成本最低降至0.1元,海上风电力争2024年全面实现平价风电伙伴方案中力争在2025年将陆上高、中、低风速地区的度电成本分别降至0.1元、0.2元和0.3元,将近海和深远海风电度电成本分别降至0.4元和0.5元;海上风电力争在2024年全面实现平价。

10月华润电力和中广核两个海上风电场风机招标中投标人平均单价(含塔筒)分别为4563元/kW、4352元/kW,较此前价格降幅40%-50%,整体造价预计下降至13000元/kW以下,海上风电有望提前进入平价时代。

电高空升降设备存量市场空间测算

建议:风电收入占比高的运营商》技术壁垒高、竞争格局好的核心零部件》大兆瓦、海上风电和海外市场布局领先的主机厂;

主机厂:短期业绩弹性大,长期增长α看出口和海上风电。推荐运达股份(国内市场份额快速提升)、明阳智能(海上风电占比高、欧洲实现批量出口)。

核心零部件:看好市场规模较大、竞争格局良好细分领域龙头。1)看好国产替代轴承龙头新强联;2)推荐全球化、大型化铸件龙头日月股份;3)行业集中度高的海上风电电缆供应商东方电缆:主轴供应商金雷股份、风电变流器生产商禾望电气、升降设备供应商中际联合;4)市场空间大、竞争格局较为分散的塔筒龙头天顺风能、大金重工、叶片供应商中材科技。

电运营商:风电度电成本下降最为受益环节。龙源电力(风电业务收入占比最高)三峡能源(海上风电引领者)、福能股份(地方性海上风电运营商)。风险提示:1)风电新增装机容量低于预期;2)原材料价格持续大幅上涨。

【相关概念股】

金雷股份

风电主轴龙头地位稳固,市占率有望继续提高。2019年公司风电主轴实现销量9.5万吨(约6200支),较上年同期增长38.48%,全球市场占有率达24.98%,较2018年(20.74%)稳定提升,目前公司在手订单充足,预计2020年出货量达到7200支,其中3MW以上的大功率订单2019年1,600余支,预计2020年订单量约为2,600支。从销售地区来看,公司超过60%收入来自海外,西门子-歌美飒、维斯塔斯、安信能等国际巨头均为公司重点客户,未来凭借过硬的技术和品质,我们认为公司风电主轴市占率有望继续提高,单支主轴价值量也有望提升。

泰胜风能

公司在手订单充沛,产销两旺未来业绩可期。报告期内,公司抓住国内风电抢装行情,积极扩大生产和销售。2020年公司陆上风电装备产量为30.88万吨,销量31.88万吨,同比增长41.85%和54.91%;2020年公司海上风电及海洋工程类装备产量为10.46万吨,销量10.01万吨,同比增长52.50%和51.29%。公司产量总计为41.89万吨,超额完成预期产量目标。截至报告期末,公司在手订单金额总计34.94亿元。其中陆上风电订单20年新增15.83亿元,完成29.26亿元,剩余在执行及待执行9.09亿元;海上风电及海洋工程类订单20年新增28.39亿元,完成10.63亿元,剩余在执行及待执行25.66亿元。

21年海风抢装持续,海上风电有望推动量利齐升。公司20年海风装备的毛利率为19.42%,同比增长2.03%,盈利能力有所回升。剔除因报告期内会计准则调整导致的毛利率下降的因素,海风装备业务毛利率提升较为显著。2021年为国家海上风电补贴取消前的最后一年,海上风电市场将会延续抢装态势,进一步拉升对海风装备的需求,公司的整体盈利能力有望因此进一步提升。

切换行业

切换行业

正在加载...

正在加载...