这几天,风机企业行业很热闹:

新机型发布马不停蹄!

1、上海电气:发布平价时代经济型海上低风速机组

5月31日,上海电气风电集团(简称:电气风电)基于Synergy混动平台的WG5.55F-172首台机组正式下线,这是电气风电上市后首次公开高调推出的首款海上机型。这款机型专门应对中国海上风资源平均风速低、南北差异大的具体风况,是中国近岸“极具经济性”的机组,也是应对海上平价时代的一招杀手锏。

2、三一:连续推出5款平台化超低风速机型

就在前两天,三一针对平价低风速市场推出三款机型:SI-1713.85/4.0、SI-1753.85/4.0和SI-1834.55。这三款机型是继三一推出SI-1643.3/3.6和SI-1683.3/3.6低风速机型后,针对低风速区域新推出的极具成本和性能优势的新一代低风速机型。

三一的这几款机型,SI-1713.85/4.0、SI-1753.85/4.0和SI-1834.55机型均采用超大叶轮直径设计方案,叶片长度分别为84米、86米和90米,容量等级可以达到3.85MW、4.0MW和4.55MW,不仅能够更加有效地吸收风能,提升发电能力,还能够减少机位,降低风场总体造价。

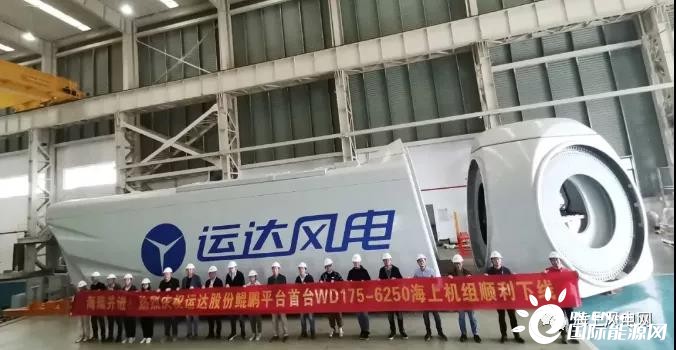

3、运达下海:“海风系列”7MW平台海上机组下线

一个多月前,运达的7MW平台产品首台WD175-6250海上风电机组下线,打响了运达进军海上的第一枪!

2022年海上风电机组将迎来平价市场,运达股份直面平价市场,正式推出“海风系列”海上风电机组,值得一提的是,这是一款平台化风机,单机功率覆盖6~8MW,风轮直径范围为175~195m,有效保证在年平均风速7.5m/s的风况下年等效小时数>3600h,具有一定的技术前瞻性。

风机迭代再提速:研发实力的比拼

短短一个月,多款机型强势推向市场,与十年前相比,一年或有一款机型推出的周期相比,进入平价风电(陆上)时代以后,风机的迭代明显加速,前几天我统计了一下 4-7MW的风机新机型,高达20多款,而这些机型都是在2020年下半年到2021年的上半年,叶轮直径直接从150m的范围上升到今天的185m。不得不说,今天的中国风电装备技术进步已经真正实现了独立自主开发,而开发的周期从过去的8-12个月缩短到了今天的不到6个月,随着3060的推进,风机迭代全面进入跑步阶段。

随着大容量和大叶轮(简称”双大“)直径风机的开发进度加速,这里就体现了装备企业在研发方面的研发实力差距。开发一台新的风机,尤其是”双大“趋势的市场需求下,一方面需要较强的研发技术实力,并且还要有完善的产业链配套体系,否则设计出来无法开发出来;一方面还要雄厚的经济实力,开发一款新机型,没有几千万是下不来的,同时还必须有对未来市场需求的判断能力,否则开发出来,你的机型已经属于淘汰落后于市场,对于日益竞争激烈的市场形势后果不堪设想。

值得注意的是,运达下海后,前十名的风机厂家从面上来看,就只剩下3家没有下海了:三一,中车株洲所和中车山东。从风电的未来判断,海上风电的潜力肯定要超过陆上风电,那没有海上的这几家怎么办?

海上风电是风电的未来:不下海未来如何走?

三一即将登陆科创板,从2019年开始,强势回归,从过去排名从未进前十的一下杀进前七,不得不佩服民营企业在产业投资方面的决心和魄力。从目前的信息来看,尚未公布进军海上的迹象。中车的两家企业,风电对其而言,是典型的非主业,如果要进一步做大,陆上风电是不是能达到企业发展目标,值得思考。中车是风机主机企业里产业链最全的,但目前也没有开发海上机型的迹象。

从风电的资源开发规模来看,未来是海上风电的天下,不下海显然不能顺应行业潮流,陆上风电资源开发的规模到了一定阶段,市场容量就会保持一个稳定的数量,通过20年的生命周期循环保持一个稳定的存量市场,而增量部分还得靠海上,因此该下海还得下海,除非有新的发展方向。

风光储并举:或成未来风电装备企业的主要出路

从明阳进军光伏和储能,就可以看出,风电,光伏,储能将来可能在原来专业干风机的企业里实现,尤其是3060的利好政策,给风光储提供了巨大的市场空间,尤其是上市公司,要不断的给股东回报,显然风电装备的有限利润无法满足,唯一的方法就是扩大主业范围,从单一的风电装备及服务提供到新能源装备及服务提供,这一点估计在不远的将来就会看到。

切换行业

切换行业

正在加载...

正在加载...