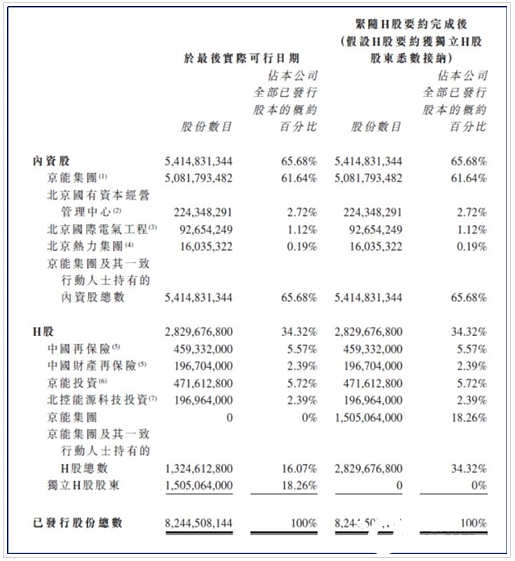

近期,京能清洁能源的私有化进程备受资本市场关注。此番私有化的要约人为京能集团,注册资本人民币213亿元,系北京国有资本经营管理中心全资拥有,持有京能清洁能源全部已发行股本的61.64%,与北京国有资本经营管理中心、北京国际电气工程及北京热力集团拥有公司全部已发行内资股。

根据京能清洁能源2020年11月17日披露的公告,H股大股东中国再保险及中国财产再保险合计拥有公司约6.56亿股H股,占全部已发行H股的比例约23.18%,已经承诺为要约人的一致行动人士。继京能清洁能源及京能集团联合于2020年11月17日发布H股要约及退市相关公告,并于2020年12月31日发出相关综合文件后,2021年1月11日,京能清洁能源的私有化进程又迈出新的一步。

京能清洁能源及其控股股东京能集团发布公告称,公司H股股东SAIF Partners IV L.P。及金风新能源(香港)投资有限公司于2021年1月7日分别发出意向书,有意支持公司H股要约及退市。其中,SAIF Partners拥有公司约1.74亿股H股,相当于全部H股约6.13%;金风新能源拥有8008.40万股H股,相当于全部H股约2.83%。二者合共相当于独立H股股东所持H股总数约16.85%。

SAIF Partners和金风新能源计划在公司2021年2月19日内先后举行的临时股东大会及H股类别股东大会上,行使所有H股附带的所有投票权并投赞成票,根据H股要约条款接纳或促成接纳H股要约。

至此,京能清洁能源再获主要股东支持。港股私有化获得主要股东支持,是私有化进展顺利的重要标志。以华电集团旗下港股风电上市公司华电福新私有化为例,在获得主要股东Pentwater Capital Management Europe LLP和Lakeville Capital Management Ltd。的支持意向书后不久,其私有化方案随即获高票通过并成功退市。

至于此次H股要约及退市的理由及裨益,独立董事委员会的独立财务顾问嘉林资本有限公司认为,由于京能清洁能源的业务需要相对高的资本投资,因此股权融资对于公司的长期增长及维持其市场竞争力至关重要。然而,公司近年一直处于低股价状态,市账率由2015年12月31日约1.17倍减少至2020年6月30日约0.47倍。根据国资委的有关规定,融资价格不能低于每股资产净值(市账率<1),鉴于没有外部股权融资能力,公司已失去上市平台的主要优势。

其实,高资本需求的能源行业港股上市公司申请私有化已是大势所趋。前述的华电福新,包括再往前的中国电力清洁能源和华能新能源,都先后申请私有化退市,其中主要原因就是强调融资能力缺失,使得在港股上市平台意义变淡。

嘉林资本指出,H股以2.70港元要约(如实施)收购,将为所有H股股东(不包括要约人及其一致行动人士)提供绝佳机会,可按较H股市价具吸引力的溢价的现金代价变现公司流动性较低的投资。同时,私有化将有助提升公司未来业务发展的弹性及效率,并促进公司与京能集团的业务整合。

因此,嘉林资本推荐独立董事委员会建议独立H股股东接纳H股要约,并于H股类别股东大会及临时股东大会上投票赞成退市决议案。

切换行业

切换行业

正在加载...

正在加载...