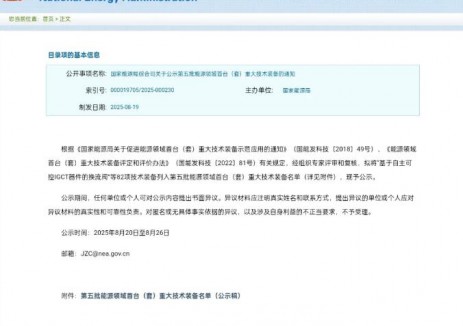

风电装机高增长信号明显,行业有望进入倍增阶段:2019年全国风电新增并网容量2574万千瓦,同比大幅增长25%,占全球新增装机量的约40%。2020年10月签署的《风能北京宣言》提出,在“十四五”规划中保证年均新增装机5000万千瓦以上,2025年后,中国风电年均新增装机容量应不低于6000万千瓦,到2030年至少达到8亿千瓦,到2060年至少达到30亿千瓦。此外,全球能源互联网发展合作组织发布的《中国“十四五”电力发展规划研究》预计,2025年全国风电装机规模有望达到5.4亿千瓦。风电装机量高速增长信号明显,行业有望进入倍增阶段。

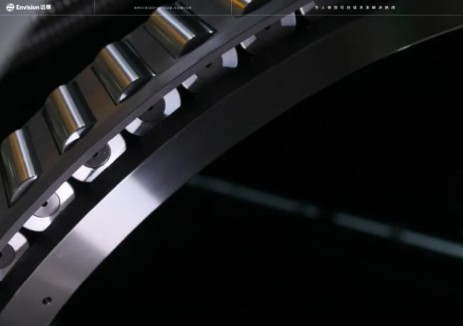

风电轴承行业成长空间广阔,市场空间有望超百亿:轴承属于风电设备的核心零部件,是最难国产化的两大风机零部件(轴承和控制系统)之一。一般来说,一组风电机组中需要偏航轴承1套、变桨轴承3套、主轴轴承2套,此外用于双馈式风电机组的轴承还包括齿轮箱和发电机中所用的高速轴承等。我们测算,2019年全国风电轴承(变桨、偏航和主轴轴承)市场规模约54亿元。随着风电行业景气度的提升,预计2021-2025年、2026-2030年风电轴承年均市场规模分别有望达到106亿元、127亿元。对比2019年54亿元左右的市场规模,风电轴承行业成长空间广阔。

大机组轴承依赖进口,本土企业迎进口替代窗口期:随着大功率风力电机的整体占比稳步提高,风电轴承的尺寸也随着风力装机容量的增加而增大,其加工难度亦成倍增加,因此风电机组的大型化趋势对轴承企业的配套能力形成了挑战。目前国内已有多家轴承厂商布局风电轴承领域,但主要集中在2MW及以下风电轴承,对于3MW及以上风电轴承,由于技术难度高,国内生产还处于起步阶段,国内大功率风机轴承市场仍被舍弗勒、SKF等国际巨头所占据。2020年突如其来的疫情缩短了风电抢装时间,推动风电主轴承供不应求,同时欧洲疫情爆发对风电轴承全球供应链造成较大影响。在风电主轴承供不应求、进口风电轴承供应受阻的情况下,本土风电轴承企业迎来进口替代窗口期。

投资建议

建议重点关注在大功率风电轴承领域技术领先的龙头企业。

风险因素

风电装机量不及预期风险、国产替代不及预期风险、行业竞争加剧风险、原材料价格波动风险、宏观经济风险等。

切换行业

切换行业

正在加载...

正在加载...