8月29日,公司发布2020年中报,2020H1实现营收35.4亿元,同比增长139%;实现归母净利润0.29亿元,同比增长141%;毛利率12.5%,同比下滑2.8pct。其中Q2实现营收25.2亿元,同环比分别增长214%、145%;实现归母净利润0.25亿元,同环比分别增长753%;毛利率11.7%,同环比分别下滑2.4pct、2.5pct,公司业绩增长不及预期。

2020H1风机销量1.1GW,同比增长141%:2020H1公司风力发电机组及零部件实现收入35.1亿元,同比增长146%。对外销售风机1.1GW,同比增长141%。其中2MW销量122.6MW,毛利率14.5%,同比下降0.9pct;2.5MW销量662.5MW,毛利率12.1%,同比提升1.8pct;3.0MW销量249MW,3.6MW销量75.6MW,毛利率12.7%。公司风机出货量略超预期,但毛利率下滑,主要是因为2.0MW产品价格偏低,且桨叶价格上涨导致成本上行。

在手订单充足,保障明年业绩:2020H1公司新增订单1079.5MW,主要是平价项目以及2021年交付的项目。累计在手订单6970.6MW,其中2MW风电机组(含2.2MW、2.3MW)1050MW、2.5MW风电机组3787.5MW、3MW风电机组1143MW、3MW以上风电机组990.1MW。公司订单量仍然饱满,明年出货量有望维持。

昔阳风场Q3投运,风电场后市场业务稳步推进:2020H1公司累计新签订风资源开发协议140万千瓦,光伏开发协议80万千瓦,共计220万千瓦。公司募投项目昔阳一期50MW有望在Q3投运。截至6月底,已签订后市场销售合同金额3739.22万元,较去年同期呈现小幅增长。

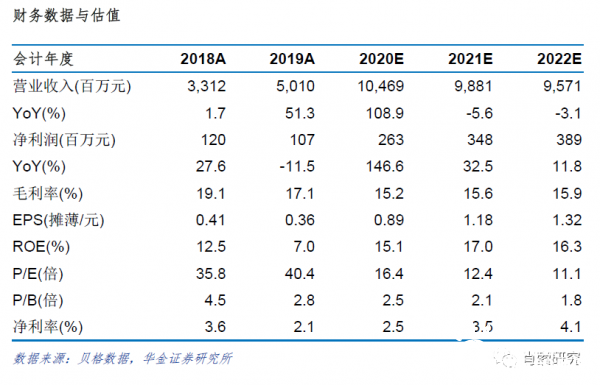

投资建议:考虑到公司上半年毛利率恢复不及预期,以及昔阳电站项目推迟至Q3投运,我们下调了公司2020年-2022年归母净利润分别至2.6亿元、3.5亿元、3.9亿元,相当于2020年16.4倍的动态市盈率,维持“买入-A”的投资评级。

风险提示:订单价格不及预期;风电装机不及预期;电站运营不及预期。

切换行业

切换行业

正在加载...

正在加载...