据国际能源网/风电头条(微信号:wind-2005s)不完全统计,2020年1月1日-7月31日,共14家能源央企/国企开发商共发起了73个风电机组招标项目,招标规模达到8986.9MW。其中,陆上风电机组招标装机量为6898.9MW,海上风电机组招标装机量为2088MW。

前五名开发商机组采购规模超过总规模七成

据国际能源网/风电头条(微信号:wind-2005s)统计,在2020年1月1日-7月31日间,共有14家能源央企/国企开发商发起风电机组招标,包括国家电投、中核汇能、大唐集团、华能集团、中广核新能源、三峡新能源、华电集团、山东国瑞集团、国电电力、华润集团、国家能源集团、龙源电力、国华投资和辽能集团。

其中,国家电投发起12个风电机组采购项目,装机量达到2187.6MW,为该时间段内风电机组招标量最多的风电开发商。紧随其后的是发起集中采购招标的中核汇能集团,中核汇能集团发起11个风电机组采购项目,装机量达到1442MW且均为陆上风电。有且仅有该两家风电项目开发商招标项目数量在10处以上,招标规模位居前二。

招标项目规模位居第三的是大唐集团(包括大唐集团和大唐新能源),发起7个风电机组采购项目,装机量为1088.8MW。第四名是华能集团,发起5个风电机组采购项目,装机量为950MW。第五名是中广核新能源,虽然发起9个风电机组采购项目,但装机量仅为898MW。

风机采购规模前五家的风电项目开发商共采购6566.4MW风电机组,占总风电机组采购规模的73.06%。从风电机组招标采购规模第六名到第十四名分别为三峡新能源、华电集团、山东国瑞集团、国电电力、华润集团、国家能源集团、龙源电力、国华投资和辽能集团。

在风机使用地域方面,有8家开发商仅采购了陆上风电机组,有2家开发商仅采购了海上风电机组。仅有4家开发商同时采购了陆上风电机组和海上风电机组,分别为国家电投集团、华能集团、中广核新能源和三峡新能源,均为传统风电项目开发商。

在平价风电项目风机采购方面,共有4个项目,450MW风电机组采购属于平价风电项目。其中,3个采购项目开发商为中广核新能源,项目分别为黑龙江明水平价风电项目和齐齐哈尔铁峰祥鹤平价风电项目(一标段/二标段),项目规模累计250MW;1个采购项目开发商为中核汇能集团,项目名称为辽宁新民平价风电项目,项目规模为200MW。

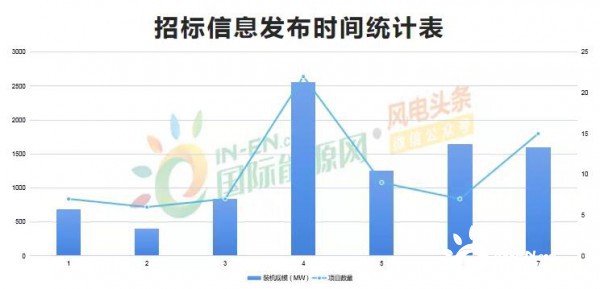

4月后进入招标旺季 首批交付时间主要为半年和一年

在风电机组采购招标公告的公示时间方面,据国际能源网/风电头条(微信号:wind-2005s)统计,4月成为2020年1月~7月风电机组采购招标的分水岭。1~3月风机采购招标信息发布20个项目,装机规模仅有1929.6MW,占总招标量的21.46%;4月单月风机采购招标信息发布22个项目,装机规模为2558MW,占总招标量的28.46%;5月~7月风机采购招标信息发布31个项目,装机规模为4499.3MW,占总招标量的50.07%。风电机组采购复苏明显。

在1~3月期间,一方面因为常规性的春节放假等因素影响,另一方面因为今年新冠肺炎疫情的爆发和蔓延,诸多风电项目面临人员复工、原材料供给、风机提供等方面的困难,客观上导致了风电招标工作的延迟,采购招标数量和规模均较低。

进入4月,各大风电项目开发商、整机商、原材料供给商等风电产业链参与单位均陆续复工复产。行业协会单位也组织线上会议,评估、分析新冠疫情带来的风电项目开发影响,同时也帮助风电产业链企业互通有无,招标工作逐渐恢复正常。总的来说,2020年上半年风电机组采购招标项目规模和项目数量变化趋势符合历史趋势。

(标绿为风机采购项目公示时间对应项目规模与总项目规模占比超过10%的项目)

在风电机组招标对风电机组交货时间的要求方面,国际能源网/风电头条(微信号:wind-2005s)通过统计分析发现,距离招标公告发布时期11个月、13个月(1年)和6个月、5个月(半年)进行首批风机交付成为风电项目开发商选择最多的交货时间。

其中,首批风机交付在1年左右(11个月~13个月)间的风机采购项目规模累计3587MW,占到风机总采购规模的39.91%;交付在半年左右(5个月~7个月)间的风机采购项目规模累计2640MW,占到风机总采购规模的29.37%。另外,有1027.6MW的风机采购未公示首批机组交货时间,占到风机总采购规模的11.43%。

也就是说,2020年1~7月进行风电机组采购的项目多半在半年时间点和一年时间点后进行吊装。

(标绿为首批机组交货时间对应项目规模与总项目规模占比超过10%的项目)

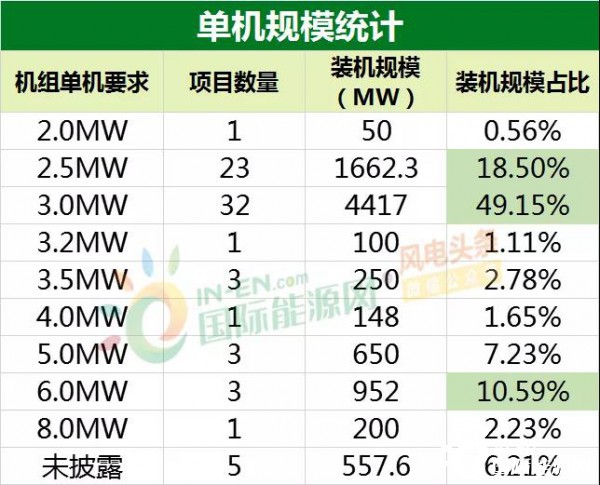

3MW及6MW机组分列陆海风电项目风机采购规模榜首

根据国际能源网/风电头条(微信号:wind-2005s)整理,在2020年1月~7月的风电机组采购中,3MW及6MW风电机组分列陆上、海上风电项目风机采购规模的榜首。其中,开发商要求采用3.0MW风电机组(及以上)的项目共32个,装机规模为4417MW,占风机采购总规模的49.15%。开发商要求采用6.0MW风电机组的项目共3个,装机规模为952MW,占风机采购总规模的10.59%,占海上风机采购总规模的45.59%。

2.5MW级别的风电机组仍占有18.50%的市场。据国际能源网/风电头条(微信号:wind-2005s)统计,开发商要求采用2.5MW风电机组的项目共23个,装机规模为1662.3MW,占风机采购总规模的18.50%。

在陆上风机市场中,3MW级别风电机组和2.5MW级别风电机组分别占陆上风电机组采购的64.03%和24.09%,陆上风电机组单机规模正从2.5MW向3MW级别升级迭代,大兆瓦时代正在稳步到来。

在海上风机市场中,5MW级别风机招标规模为650MW,占海上风电机组采购的45.59%。

(标绿为风电机组单机规模采购规模与总项目规模占比超过10%的项目)

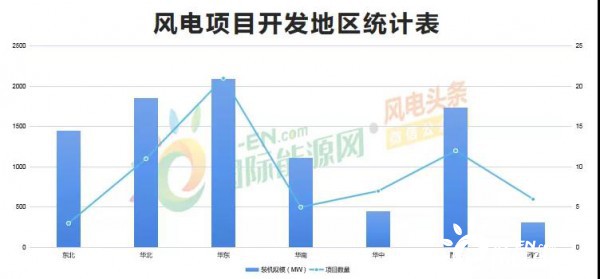

三北地区机组采购占55.97% 华东地区机组采购规模最多

根据国际能源网/风电头条(微信号:wind-2005s)统计,2020年1月~7月间,共有25个省或直辖市风电项目进行了风电机组采购。

按省份来看,其内蒙古和山东分别有9个风电项目进行风机采购,规模分别为1720MW和750MW,占据风机采购数量的榜首。其他省份风机采购项目均在5个及以下。甘肃、广东分别采购950MW和900MW,占据风机采购规模的二三名。直辖市方面,上海、重庆、天津分别采购200MW、110MW和30MW风电机组。

按地区来看,华东地区风电机组采购2089.6MW,占总采购规模的23.25%,是在该时间段内机组采购最多的地区。紧随其后的是华北地区和西北地区,分别采购风电机组1850MW和1730MW,分别占总采购规模的20.59%和19.25%。东北地区采购风电机组1449MW,占总采购规模的16.13%。三北地区共采购风电机组5029MW,占总采购规模的55.97%,仍是当下风电项目开发的主要地区。

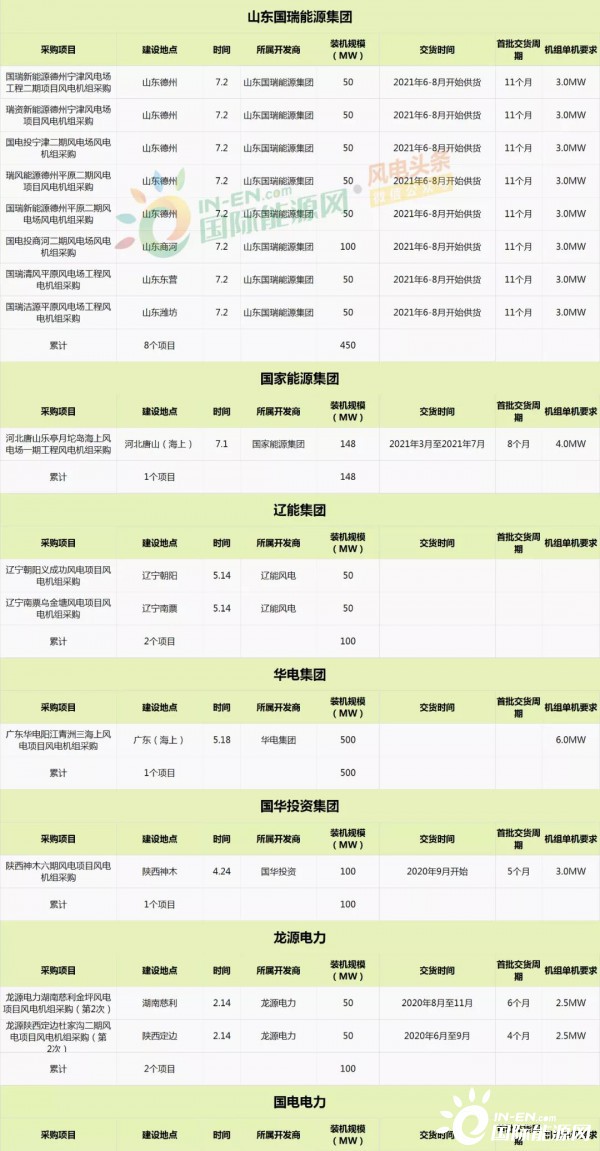

附:2020年1月~7月风力发电机组采购项目统计表

切换行业

切换行业

正在加载...

正在加载...