海外风机龙头订单大增,国内零部件企业受益。根据

维斯塔斯和西门子 -歌美飒发布的财报,2019 年维斯塔斯新增陆上风机订单17.88GW, 同比增长 25.8%,续创历史新高;西门子-歌美飒新增风机订单约 12.9GW,同比增长 19.5%。基于2019年新增订单情况,可以预判海外风机龙头企业 2020 年出货量有望较快增长;国内风电塔筒、铸件、 主轴等零部件环节头部企业海外业务占比较大,将明显受益于海外需求 的较快增长。乐观情景之下疫情影响可忽略。

一季度是风电行业建设施工淡季,根据中电联数据,2019 年一季度国内风电投资规模 86 亿元,而 2019 年 1-11 月国内风电投资规模达到 892 亿元,一季度投资占比不足 10%;对于 风机和塔筒企业而言,一季度的收入占比也较小。考虑每年的 1-2 月属 于风电施工最淡的季节,我们估计截至目前疫情对于风电项目建设的影 响较小。假设延续现有疫情发展趋势,新增确诊人数逐步减少,疫情在 一季度得到有效控制,考虑一季度风电投资占全年比重很低,且原计划 于一季度建设施工的项目可推迟至二季度及以后继续实施,我们认为疫情对全年国内需求的影响可以忽略。

一、 海外:风机龙头新增订单较快增长

风机环节,海外市场主要由维斯塔斯、西门子-歌美飒、

GE 等龙头企业主导,国内风机企业参与程 度较低。但在零部件环节,国内诸多企业已经进入海外风机龙头企业的供应链体系,部分零部件企 业海外业务收入占比较高,海外风电市场需求对国内风电零部件产业有重要影响。2019 年,海外风 机龙头维斯塔斯和西门子-歌美飒的新增订单均实现较快增长,反映了海外市场旺盛的需求,2020 年维斯塔斯、西门子-歌美飒等海外风机龙头的出货量有望较快增长,有望影响到国内风电零部件产 业的供需格局。

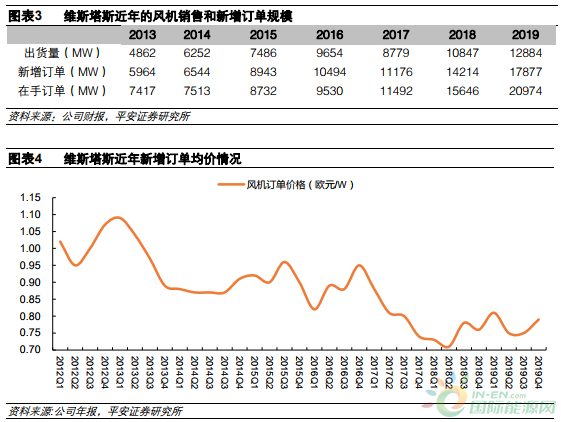

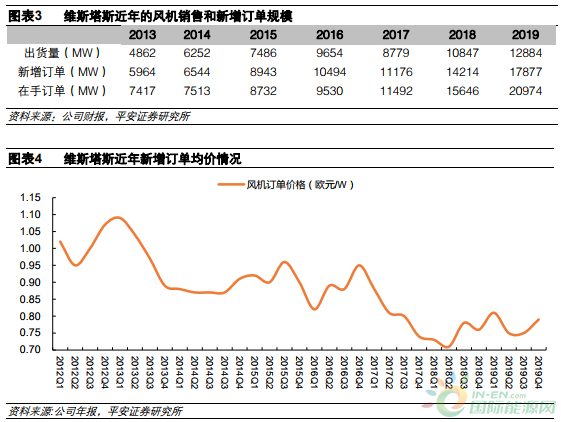

1、维斯塔斯 2019 年新增陆上订单17.9GW

近日,维斯塔斯公布 2019 年报,实现营业收入 121.47 亿欧元,同比增长 19.9%,净利润 7 亿欧元, 同比增长 2.5%。

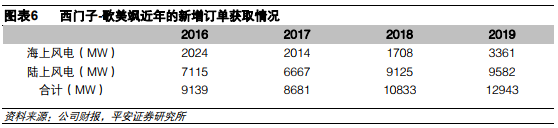

2019 年维斯塔斯陆上风机出货量 12.9GW,同比增长 18.8%,风机相关业务(Power solutions)收 入规模 102.76 亿欧元,但盈利能力持续下降,风机相关业务的 EBIT margin 仅 7.2%,为 2014 年 以来的新低。运维服务业务收入规模 18.71 亿欧元,同比增长约 12%,收入占比 15.4%;服务业务 持续量利齐升,体现出较好的成长性。海上风电业务的实施主体是三菱-维斯塔斯(公司持股 50%, 未并表),2019 年销售规模 1004MW,实现收入 14.25 亿欧元,处于盈亏平衡状态。

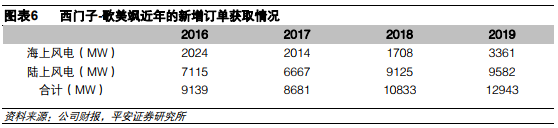

新增订单方面,维斯塔斯 2019 年新增陆上风机订单 17.88GW,同比增长 25.8%,续创历史新高。 主要订单增量来自美洲地区,2019 年美洲新增陆上风机订单 10.27GW,同比增长约 64%,其中美 国和巴西贡献明显。截至 2019 年底,公司在手陆上风机订单 20.97GW,同比增长 34.1%。

基于大量的新增订单和在手订单,维斯塔斯预计 2020 年收入规模达到 140-150 亿欧元,其中服务 业务收入增长约 7%,达到 20 亿欧元,风机相关业务收入则达到 120-130 亿欧元,同比增速有望 超过 2019 年。

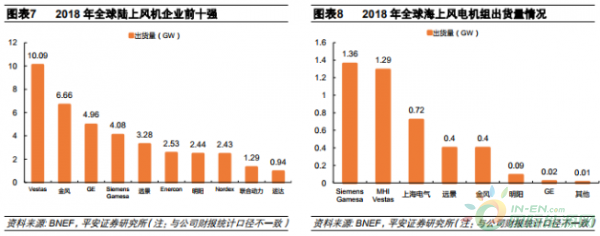

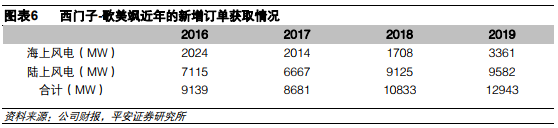

2、西门子-歌美飒 2019 年新增订单 12.9GW

近日,西门子-歌美飒公布 2019 年四季度财报,根据我们统计,西门子-歌美飒 2019 年实现销售收 入约 99.7 亿欧元,同比增长约 6%。收入规模的增长主要来自风机业务,2019 年风机相关业务销售 规模约 9.3GW,同比增长 9.3%,其中陆上约 7.2GW、海上 2.1GW;风电服务业务收入约 15 亿欧 元,同比基本持平。

新增订单方面,2019 年西门子-歌美飒新增风机订单约 12.9GW,同比增长 19.5%,其中海上风机 订单增幅更为明显。与维斯塔斯不同,西门子-歌美飒新增订单的主要增量来自亚太地区,2019 年 亚太地区贡献的订单规模达 4.8GW,同比增加约 2.8GW;美洲地区新增订单亦有较大幅度增长,主 要来自陆上风电市场;而欧洲、中东、非洲地区陆上新增订单明显下滑。

3、维斯塔斯、西门子-歌美飒订单大增对国内风电产业的影响

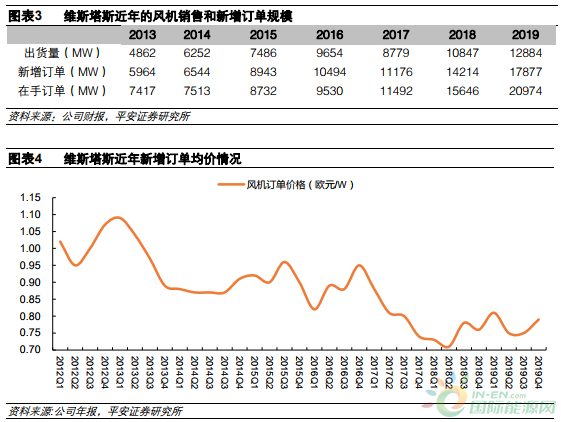

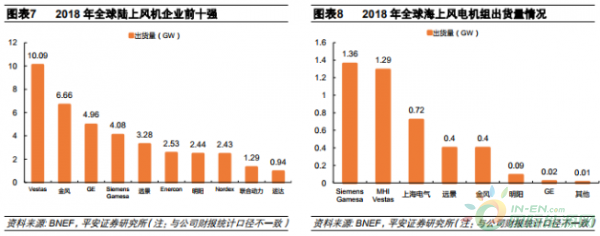

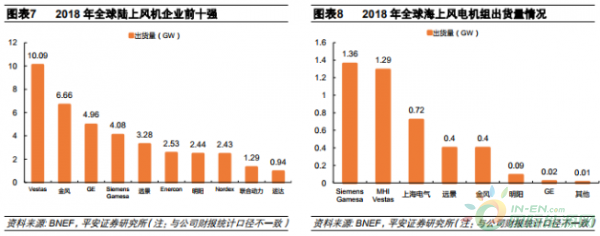

维斯塔斯和西门子-歌美飒是全球排名前五的风机企业,维斯塔斯长期占据全球陆上风机出货量的榜 首,而西门子-歌美飒长期占据海上风机出货量的榜首。

全球风电零部件产业向中国转移是一大趋势,维斯塔斯、西门子-歌美飒、GE 三大海外巨头的风机 供应链均已延伸至中国,包括风电塔筒、铸件、主轴、叶片等。考虑美国风电市场的高景气,GE 作 为主要的美国本土风机企业,预计其 2019 年风机新增订单同比增速可观。我们判断三大海外巨头 2020 年合计的出货量增速有望达到 20%。

在几大零部件制造环节中,部分国内企业 2018 年海外业务收入占比较大,预计 2019 年有望进一步 提升;对于下表所列各环节头部企业,其出口业务的核心客户是海外风机龙头企业。

因此,基于 2019 年新增订单情况,可以预判海外风机龙头企业 2020 年出货量有望较快增长,从而 在需求端对国内塔筒、铸件、主轴等零部件环节头部企业形成积极的带动作用。

二、 国内:乐观情景之下疫情影响可忽略

2020 年是国内陆上风电抢装年,我们前期预计国内 2020 年的陆上风电抢装力度有望超过 2015 年, 全年新增装机规模有望达到 35GW,创历史新高。近期,2019 年新型冠状病毒疫情蔓延,对国内风 电抢装节奏形成一定干扰,但预期影响有限。

1、疫情中心区域属于国内风电装机重点区域

根据公开数据,目前湖北是疫情最严重区域,除此之外确诊人数排名前十的省份包括广东、浙江、 河南、湖南、安徽、江西、江苏、重庆、山东和四川,基本都处于国内中东南部地区。

近年,受三北地区弃风限电以及技术进步等因素影响,国内风电新增装机逐渐向中东南部地区转移, 上述疫情最严重的 11 个省份 2018 年新增风电装机约 9.8GW,占到全国新增装机的 46.2%。因此, 如果疫情发展严重影响到当地风电项目的建设施工,可能对全国 2020 年的新增装机造成较明显的影 响。

2、疫情短期影响有限,对供给影响略大于需求

从需求端看:一季度是风电行业建设施工淡季,根据中电联数据,2019 年一季度国内风电投资规模 86 亿元,而 2019 年 1-11 月国内风电投资规模达到 892 亿元,一季度投资占比不足 10%;对于风 电力设备·行业动态跟踪报告 请务必阅读正文后免责条款 6 / 9 机和塔筒企业而言,一季度的收入占比也较小。考虑每年的 1-2 月属于风电施工最淡的季节,我们 估计截至目前疫情对于风电项目建设的影响较小。

从供给端看:一方面生产企业复工时间延后一周,根据调研情况,复工之后的短期内,企业难以实 现 100%的满员生产;另一方面,受部分地区交通运输管制等因素影响,原材料及产品的运输可能 受到影响。目前来看,复产延后一周所造成的产能损失是较为明确的,复产之后的影响还需据疫情 发展情况进一步观察。从国内零部件企业区域分布来看,我国风电零部件的生产企业主要聚集在江 浙沪和山东等地区,湖北地区核心的风电零部件企业较少。

原材料价格方面:受疫情影响,地产、基建等钢铁下游行业开工延迟,导致需求推后;同时,当前 钢材社会库存为 4 年来同期高位,叠加长流程钢企不间断生产导致钢厂库存不断攀升,行业供需格 局短期恶化,钢材价格将承受较大下行压力。钢材是塔筒、铸件等风电零部件制造最主要的原材料, 短期可预期的钢材价格下跌将一定程度降低风电零部件采购成本。

3、乐观情景下,2020 年需求不受影响

近日,疫情发展呈现向好趋势,湖北以外地区的新增确诊人数连日环比下降。 乐观情景下,假设延续现有疫情发展趋势,新增确诊人数逐步减少,疫情在一季度得到有效控制, 考虑一季度风电投资占全年比重很低,且原计划于一季度建设施工的项目可推迟至二季度及以后继 续实施,我们认为疫情对全年国内需求的影响可以忽略。在供给端,目前政策层面积极支持企业有 序恢复生产,风电零部件企业应对较为充分,我们估计乐观情景下疫情对全年产能的影响在 5%以内; 在海外需求旺盛和国内抢装背景下,零部件的供需进一步趋紧,议价能力进一步提升,且可预期的 钢材价格短期走弱也将起到降本增利的效果,我们认为疫情对零部件企业业绩的影响也基本可以忽 略。 悲观情景下,假设疫情后续发展明显影响到了 2020 年国内风电项目建设施工的有效时间,2020 年 国内风电抢装的成色可能低于预期。我们倾向于认为,在这一假设之下,部分原计划于 2020 年完成 抢装的项目将结转至 2021 年。根据我们前期专题报告《新一轮风电抢装之后,萧条还是繁荣 (2019.12.12)》的分析,2021 年国内新增装机有望达到 30GW 以上,结转项目的增加将使 2021 年的需求提升至更高的规模。