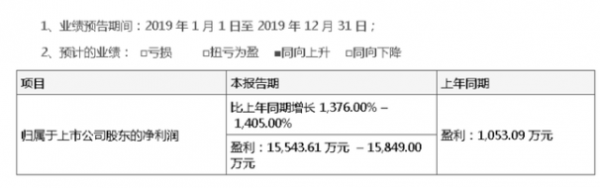

据泰胜风能业绩预告显示,公司在2019年1月1日至2019年12月31日,预计实现归属于上市公司股东的净利润为盈利15543.61万元–15849.00万元,比上年同期增长1376%–1405%。

关于业绩大增,泰胜风能表示,公司继续深化“双海战略”(

海上风电及海外风电市场),市场拓展力度进一步增强,在手业务订单充足。

咸鱼如何翻身

对于2019年业绩预增,泰胜风能表示,报告期内,公司陆上

风电装备收入预计同比增长超过70%,海上风电装备收入预计同比增长超过80%,陆上风电海外业务收入预计同比增长超过25%;该些业务板块收入的共同增长使得报告期内公司营业收入预计同比增长超过50%。收入的大幅增加,使得毛利的绝对金额预计较去年同期有较大增长,使得报告期内归属于母公司的净利润有较大增加。

从报表可知,公司2018年净利润仅为1000多万元,扣非后净利润甚至亏损600多万元。在主业亏损的劣势下,泰胜风能是如何在2019年咸鱼翻身,实现上亿元的盈利呢?

富凯君发现,泰胜风能2019年收入增加可能与2018年部分项目交货期延长有关。该公司2018年12月份披露的投资者关系活动记录显示,相关负责人称:“由于上游供货周期延长以及下游交货期延长等因素共同影响,一般为6个月左右,长的也有8个月甚至更长的。海上风电周期一般更长。”

此外,公司还在2018年业绩预报中表示:“预计公司2018年的营业收入较之前年度整体基本持平或略有下降;其中,项目执行周期拉长、交货期延迟等因素对营业收入产生了一定消极影响。”值得注意的是,在2018年业绩预报中,公司也曾强调“公司整体业务订单充足”。

但是,订单充足的泰胜风能在2018年主业亏损则说明,订单并非公司主业亏损的原因。而据公司方面解释,主业亏损主要源自于原材料成本的增长。

年报中,公司解释称,在2018年,公司遭遇原材料价格上涨的巨大挑战。由于产业结构调整、环境保护等政策原因,钢材等原材料价格在2018年相当一部分时间内涨幅较大,公司成本上升的压力明显。同时,风电场建设成本控制压力持续向风电整机及零部件制造商传导,公司产品毛利空间受限。上述因素导致报告期内公司产品毛利率下降,并最终导致净利润下降。

由此可见,公司2018年主业亏损主要是因为钢材等原材料价格大涨。

除了成本上涨、项目延期外,公司的业绩还要考虑政策变化因素。

由于2018年风电行业弃风情况严重,导致一些企业也受此影响,而泰胜风能就是其中之一。直到2019年上半年,弃风情况才有改善。

从公司披露的2019年半年报可知,2019年上半年全国弃风情况明显改善。随着国家能源局加强对清洁能源消纳问题的督查,以及《国家发展改革委 国家能源局关于建立健全可再生能源电力消纳保障机制的通知》等政策的实施,风电消纳形势持续好转,弃电量和弃电率持续“双降”。

虽然政策有所好转,但是,值得注意的是,2019年5月21日发布的《国家发改委关于完善风电上网电价政策的通知》完善了风电上网指导价格,陆上风电2019年、2020年核准,且在2021年底前并网的风电项目招标指导价进一步下降;2018年底前核准,2020年底前仍未完成并网的,不再享受补贴;2019、2020年核准,2021年底前未完成并网的,不再享受补贴;2021年起,新核准的陆上风电项目全面实行平价。

对此,泰胜风能持乐观态度,“我们看到最近一段时间下游风电开发比较活跃,市场参与者数量、种类有所增多;基于此情况,公司对未来两年左右的风电市场持乐观的态度”。

有业内人士分析称,风电无补贴上网将倒逼风电投资主体控制投资建设成本,由此而来的降本压力将不断传导至中游风电设备行业,进而加剧行业竞争。

海上装备发力

面对陆上风电政策的变化,泰胜风能则开始向海洋发展。公司认为,我国海上风电的市场空间庞大,各级政府支持力度较大,业主开发意愿较强;随着海上风电电价的明确,预期未来海上风电装机仍将延续当前良好的发展态势。

从2018年年报可见,泰胜风能在海上风电板块开展了积极的布局。但在2018年,受特定时期竞争环境影响,为维护重点客户关系、稳定市场份额,公司在部分项目竞标中让利较大;南通蓝岛海洋工程有限公司“重型装备产业协同技改项目”完成后,产能处于爬坡过程中,未得到有效释放;受多种因素共同影响,海上风电业务未达预期。

2019年中报显示,该公司募投项目建设主要涉及南通泰胜蓝岛“重型装备产业协同技改项目”。截至报告期末,该项目共投入人民币17899.28万元,进度为104.15%,主要用于项目基础设施建设和设备采购预付款,建设进展顺利,基本达到预定可使用状态。

从业绩来看,2019年上半年,该公司海上风电装备类产品实现收入2.99亿元,同比增长7896.7%;海洋工程装备类产品实现收入496万元,同比下降91.82%。