对于风电投资人来说,如果标杆时代看IRR,竞价时代看LCOE,那么后补贴时代看什么?还是LCOE么?恐怕“平价+电改”给

新能源行业遇到的新问题,已经让LCOE变得不够用或者说不管用了。

问题1:现货交易与分段计价挑战平准化电价预期

LCOE的特征,是将波动的未来现金流通过预期收益率折到0时点之后平摊到未来各时点,叠加增值税影响后,得出的是在未来每一年、每度电的均一电价。这一方法更适用于国外长期PPA项目的申报中,如果未来新核准的平价项目真的是全电量采用20年固定PPA模式,那么LCOE反算电价的逻辑依然是成立的。

但是,一方面后补贴时代的定价大逻辑尚未确定,另一方面,在电改的进程中,风电项目有全部或部分电量参与交易是必然的。

虽然从《

可再生能源法》等相关电价和并网政策来看,风电光伏项目应按照全电量*标杆电价确认收入,存在限电的区域受影响的也只是电量,实发部分电量均应按照标杆电价结算。但实际上,9号文出台以来,我国市场化交易电量占比逐步提升。在电力整体供过于求的省份,电网公司和政府普遍将可再生能源的保障小时数更多执行为实发电量,消纳途径则包括基本电量、交易电量等多种渠道,交易电价随行就市,一般均与脱硫标杆火电电价存在负价差。

根据中电联统计,2019年一季度,全国电力市场交易电量(含发电权交易电量)合计为4445亿度,同比增长33.8%,占全社会用电量比重为26.5%。其中,大型发电集团旗下风电资产市场化交易电量比例为24.1%,含补贴市场化交易平均电价为0.4697元/度,比上网电量平均电价低0.0814元/度。由此折算,交易电价比标杆电价实际平均价差0.11元/度。在各类电源中,风电属于参与比例较高、价差幅度较大的品种。

图1 中电联公布2019年1季度大型发电集团各类电源市场交易情况

2019年6月,国家发改委发布《关于全面放开经营性电力用户发用电计划的通知》,对于未来风电、光伏等新能源项目的消纳方式做了更加详细的描述。

虽然政策表示只有清洁能源消纳受限地区优先发电计划会进一步区分为“保量保价”和“保量竞价”两类,但从过往实际执行情况判断,这一分类已经在部分电力供过于求的省份实行。而且政策并未区分标杆项目、竞价项目等的差异,仅将平价和低价项目区别对待。如果限电严重区域的消纳和电力供应没有明显变化,这一电价和电量的计算方式将成为常态,而且参与交易的比例预计将会持续增加、交易电价与月结标杆电价之间的价差存在不确定性且将长期为负。

结论与建议:

在这样的电价电量分层确定的情况下,LCOE测算出来的平准化度电成本和电价已经没有用武之地,无法给出合理的报价建议。

对于投资人来讲,无论存量还是新增项目,都应在深入了解各地负荷需求、电源结构和电力交易政策的基础上,至少按照保量保价+保量竞价+竞量竞价的三个层面,对风电项目的电价、电量做出长期预测,寻找系统出清价格下的最佳风电投资策略。

问题2:系统成本挑战发电成本

近年来,风电光伏行业LCOE已经低于传统能源的言论不绝于耳,这也成为了政府去补贴政策的主要依据。但实际上这一判断是片面和错误的。

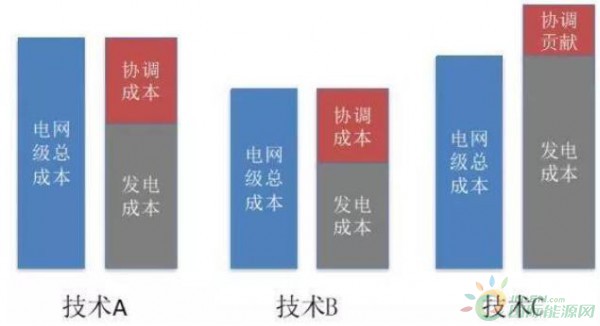

早在2012年,经合组织核能机构(OECD/NEA)就提出,评价电源技术成本应该考虑三个层次:电厂级、电网级、系统级。

电厂级成本主要指发电成本(如LCOE);电网级成本则在电厂级成本的基础上增加了发电量预测、备用、调峰、输电网络建设、电网性能加强与延伸等成本;系统级成本则在电网级成本的基础上进一步考虑了需求响应成本。

基于当时的技术水平和装机容量,OECD/NEA以2012年的德国电力系统为例,对各项技术在不同渗透率的情况下、电网级别需要额外考虑的成本进行了估计。从分析可知,核、煤、气等具有良好调峰性能和规模效应的电源附加成本较低;而风电光伏等电源由于间歇性特征对调峰、备用和电网建设等的需求较大,在10%渗透率下,需每度电额外考虑0.1-0.2元/kwh的成本,如渗透率为30%,电网侧附加成本还要更高。

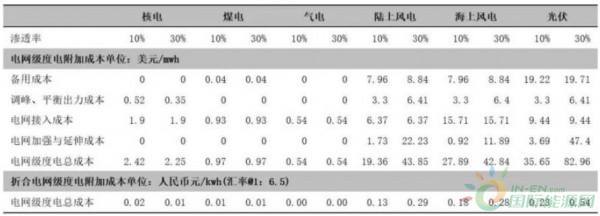

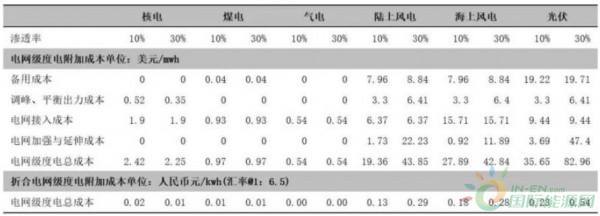

表1 OECD/NEA测算2012年德国各类电源不同渗透率下电网级度电成本

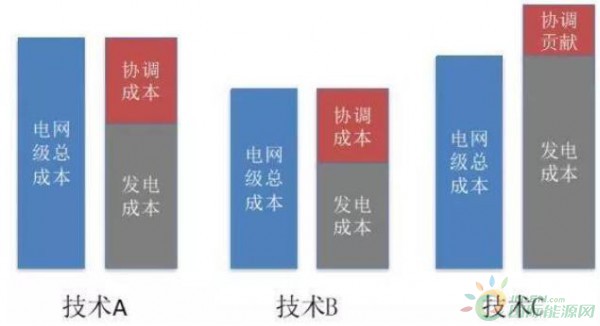

国际能源署IEA也曾提出过类似观点,并认为下一代风电光伏的研发重点应该放在降低电网级成本上。IEA认为,如果某类电源/技术在自身发电的同时还需要其他电源或电网协调,这样的成本应该算在该类电源/技术的总成本之中。反之,则应扣减。

结合以上分析和我国实际,其实可以得出如下发电项目系统成本公式:

度电系统成本=度电发电成本+度电电网附加成本+度电环境成本

对于风电项目来说,度电发电成本可以用LCOE代替;电网附加成本目前主要指调峰、调频等辅助服务;环境效应为正,绿证、碳交易属于收入而非成本,暂不考虑,则公式可以进一步修正为:

风电项目度电系统成本=LCOE+度电辅助服务成本

以我国开展调峰服务时间最长、力度最大的东北电网区域为例,相同的风电项目,以度电系统价值和LCOE两个指标来分别评估,可能得出不同的最优方案。这也和目前调峰制度中存在诸多不合理之处有关。

一是调峰费单价过高。根据2018年12月底国家能源局东北能监局发布的《东北电力辅助服务市场运营规则(暂行)》,调峰机组负荷率分为两档进行阶梯式报价,负荷率在40%以上的调峰需求报价区间为0-0.4元/kwh;负荷率低于40%的报价区间为0.4-1元/kwh。实际上,2018年东北全网有偿调峰辅助52.39亿kwh,合计补偿费用27.68亿元,折算调峰费单价0.528元/kwh。

而同期,东北电网黑吉辽三省脱硫标杆火电电价平均为0.37元/kwh,蒙东地区火电标杆电价仅为0.30元/kwh,除了存量含补贴的风电光伏项目外,未来大多数采用平价上网的风电光伏项目电价也将低于0.4元/kwh的调峰单价。可以说通过调峰方式腾出发电空间而增加的发电量和限电缓解,只是虚假的繁荣,实际上“发一度赔一度”。

另一方面,调峰费的分摊机制不尽合理。调峰费的分摊包括三个层面。初次分摊是由参与调峰分摊的各类机组全口径电量分摊,而不是实际调峰产生的增量电量中分摊,并未真正做到“谁调峰谁受益”,对于没有在调峰期间发电的机组有失公允。而再次分摊中在不同电源上设置了承担分摊费用的上限,风电承担的比例(总发电量*月结电价*80%)远高于其他电源(火电、光伏的分摊比例上限为总发电量*月结电价*25%,核电分摊比例上限为分摊电量*月结电价*25%),对行业存在明显歧视。

从供需角度来看,仅将发电侧LCOE拿来与其他电源比较,风电光伏项目仿佛将在A点已经具有竞争力,但实际上,叠加调峰成本后,风电项目真实度电成本在在B点。AB两点之间的差额目前没有得到良好的测算和预期,是投资决策时点的巨大盲点。

结论与建议:

从电改形势来看,目前全国各地均在开展调峰调频辅助服务工作,相关费用将会成为风电投资必须面对和纳入投资决策考虑的问题。

对于风机厂家来说,风电项目友好易用的目标应该使自身向传统能源看齐,稳定出力,降低调峰需求。

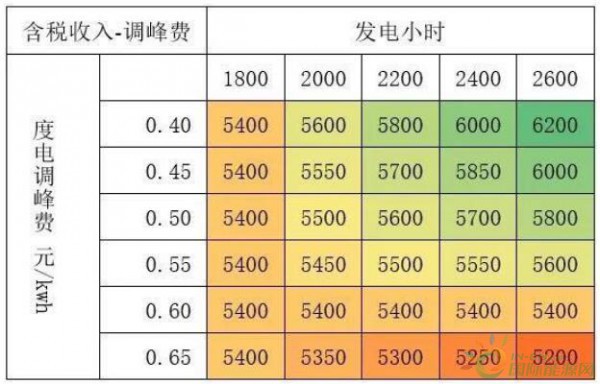

对于投资人来说,从费用分摊方式来看,如未来仍以全口径电量分摊,大多数北方限电地区风电项目每年应多考虑约度电0.05元-0.1元/kwh的当期调峰费用支出。

而如果分摊政策能够有所调整,以调峰电量承担调峰费用,投资人和风机厂家应该在风机发电能力和售电策略上有所调整,寻找综合回报最高的机型和运行策略,即系统成本最低方案而非LCOE最低或发电量最高方案。风电投资商还可以在条件成熟的省份和时间,综合考虑在项目端加装储能设备、寻找自发自用负荷、外购调峰服务三者中的最佳方案。

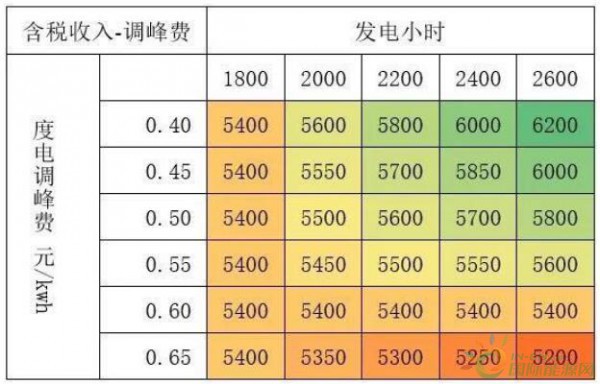

表2 超额电量分摊模式下风电项目发电收入-调峰费净收入敏感性分析

(假设含税电价0.6元/kwh,1800小时以上超发部分需支付调峰费)

总的来说,“平价+电改”已经向传统的风电投资决策逻辑做出挑战。单方面追求发电量最高、LCOE最低已经无法顺应市场的需求,风电开发商应该更新投资逻辑,走出风场,对电力体制改革和电力供求关系有长期而深入的了解,做出最佳投资决策。